Sui 暴涨,但是别忘了它还有个孪生兄弟 Aptos

不久前的 10 月14 日,SUI Token收盘价格突破 2.3 美元,创下历史新高,市值闯进前 20,且涨势还在持续,当时的两日涨幅超过 30%。

当整个cryptocurrency市场伴随比特币在横盘震荡时,SUI 从 0.75 美元暴涨近 300% 至历史高点,是 2024 年初至今价格表现最佳的公链Token.

人们不禁猜测 Sui 是否会超越性能链老大哥 Solana 和 Ton?

然而这样的对比意义不大,在上一期Crypto-Value 的文章中我就提到,对比公链项目除了看是追求性能还是追求稳定,还有一点是它们的“年龄”。

无论是以太坊,Cardano 还是 Solana 和 Ton, 它们都经历过至少一轮牛熊转换,但是 Sui 在 2023 年才上线主网,真的还是个“少年”。

不过,同期的还有 Aptos,它们可以说是同一班底出生,这才具有对比参考价值。

小编对于 Crypto-Value 这个栏目的计划是以一个天使投资人或者 VC 的视角去看项目,分别从尽职调查,基本面,竞品,估值,技术面和创始人出发严格评估投资项目的战略。

尽职调查:同源,不同路

Sui 和 Aptos 之所以被称为“同一班底出生”,是因为它们的核心团队成员都来自 Meta(原 Facebook)的加密货币项目 Diem。

由于监管原因,Meta 最终放弃了 Diem 项目,但项目中的一些核心开发者选择离开 Meta,自立门户并各自创建了 Sui 和 Aptos,致力于实现 Diem 原本的技术理念。

除此之外,Sui 和 Aptos 都使用了 Meta 原本为 Diem 项目开发的编程语言 Move。白皮书这样描述:“资源永远不能被复制或隐式丢弃,只能在程序存储位置之间移动”,因此得名“Move”。

Move 与以太坊使用的 Solidity 等其他编程语言的不同之处在于其资源的使用,这种资源的使用源自线性逻辑的数学概念。

在线性逻辑中,公式被视为只能使用一次的基本资源。这种机制旨在最大限度地提高Safety性,而不会增加交易的复杂性,从而降低 gas 费用。

简而言之,Move 语言可以提供更Safety、更灵活的智能contract开发环境,尤其是在资产管理和高频交易方面更具优势。

最重要的是,Sui 和 Aptos 与 Solana 在并行处理、共识优化、权益证明 POS、存储效率等设计理念上有极其相似之处,都致力于解决传统Blockchain(小编定义的“稳定链”)的性能瓶颈问题。

这也是为什么市场常常把这两位“少年”和一位“中年人”来进行对比。不过好处是,少年在成长的时候可以参考中年人走过的路,从而再次捕获 Solana 的暴涨道路。

事实上,Sui 已经开始这么做。当 Solana 在熊市中通过 memecoin 赛道得到恐怖的增长后,Sui 生态的模因币也开始盛行。

如果你是一位模因币投机者或投资爱好者,小编非常推荐你提前布局 Sui 和 Aptos 生态里的龙头狗币,青蛙币等(下图)。

那么我们回来,看似 Sui 和 Aptos 在技术设计上大部分趋同,实则它们在技术实现的路径以及版本规模上是有很大区别的,这让投资者同时投资它们时也能得到多元分散的效果。

具体来说,Aptos 总体上遵循了 Diem 白皮书的教科书式设计,然而,Sui 的对象模型与 Aptos 略有不同因为它的存储系统以“对象”为中心,这意味着你可以看到Blockchain上的大多数东西,包括地址和交易。

Sui 明确了对象是被拥有、共享、可变还是不可变,而 Aptos 则没有。此外,Sui 的所有权 API 比 Aptos 的更简洁,因为它更清楚地展示了Blockchain设计。

再者,Aptos 通过动态检测依赖关系和使用 BlockSTM(HotStuff 共识协议的衍生协议)调度执行任务来实现并行化(上图)。

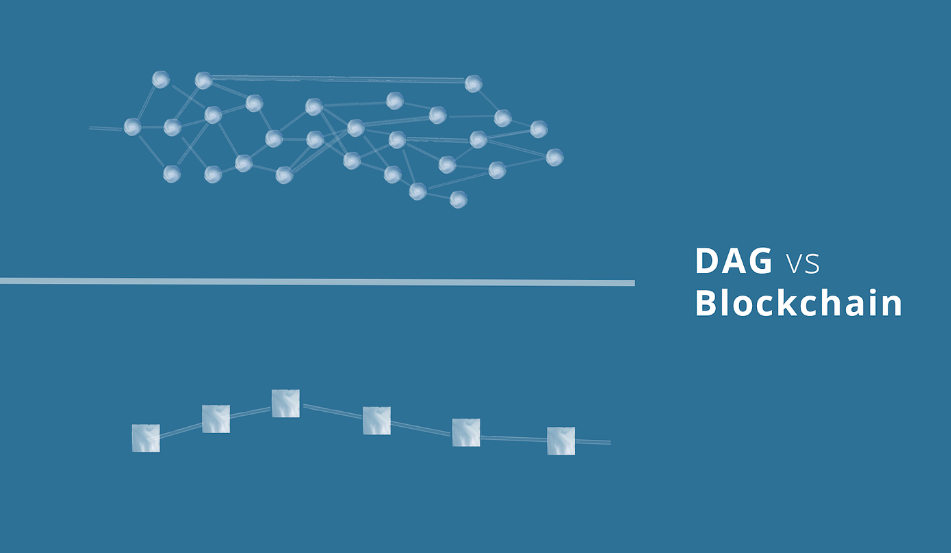

Sui 则进一步创新,实施了 Narwhal 和 Tusk 作为其共识算法,这是一种基于 DAG(有向无环图)的内存池,用于执行层的并行化(下图)。

该协议是异步的,这意味着它可以抵御 DoS(拒绝服务)攻击。所以表面上看,在安全性方面,Sui 比 Aptos 略有优势。

不过小编认为性能链的安全性技术创新甚至可以不参考,因为它们的去中心化属性在节点减少时就已经开始模糊了。

所谓的安全也是中心化层面的,不具有革命性,这也是为什么它们断链概率很大,看看 Solana 和 Ton 的历史就知道了。

最后,关于版本规模,由于 Aptos 具有先发优势,它的发布时间和主网上线时间都略早于 Sui,所以生态规模,参与者规模自然更大并已经得到验证。

具体来说,Aptos 在 GitHub 上的活跃度较高,拥有更多的代码提交(commits)和贡献者,说明其开发Community规模更大。

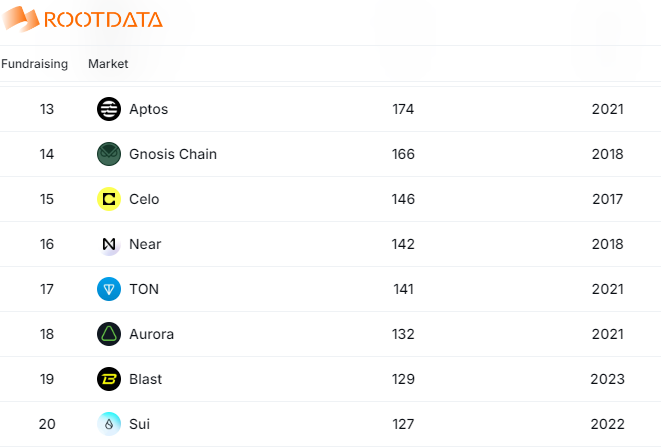

另外,Aptos 生态系统中的项目数量更为丰富,已经拥有超过 170 个活跃项目,而 Sui 则在 120 多个项目左右(上图)。生态系统更早完善通常意味着提前占据市场有利位置和更多的合作机会。

背景,技术和现状的对比我们告一段落,接下来看两者“年少有为”对于各自的原生代币价格产生了多少影响。

首先看 SUI(上图)。和大部分 VC 币一样,发币后会有很大的回调,但是随着今年上半年的“伪牛市”(由比特币和以太坊通过 ETF 带起),价格迅速上涨并高过市值与 TVL,随后再次回调到市值曲线下方。

不久后,疑似“庄家”拉盘,也可能是价格已经过度低估,代币价格,市值和 TVL 同步暴增。如今三条曲线交织在一起,价格曲线还是略低于另外两条。

从整体来看,这波上涨是合理的,因为并不是只有价格在涨,再者历史上当三条线交织在一起后,很有可能再次迎来暴涨。

接着,我们来看 APT(上图)。不同的是 APT 在“伪牛市”之前就有过一波暴涨,随后价格紧贴市值曲线,TVL 曲线直至现在才出现明显上涨趋势。

目前价格曲线远远低于另外两条,更利好的是,最高的竟然是 TVL 曲线,很有可能 APT 的价格已经严重低估。

基本面:代币稳定供应

代币经济学这一部分,相较于上一期我们提到的已经很成熟的 ADA 来看,SUI 和 APT 都非常的复杂,但是小编尽量简化地来给大家说。

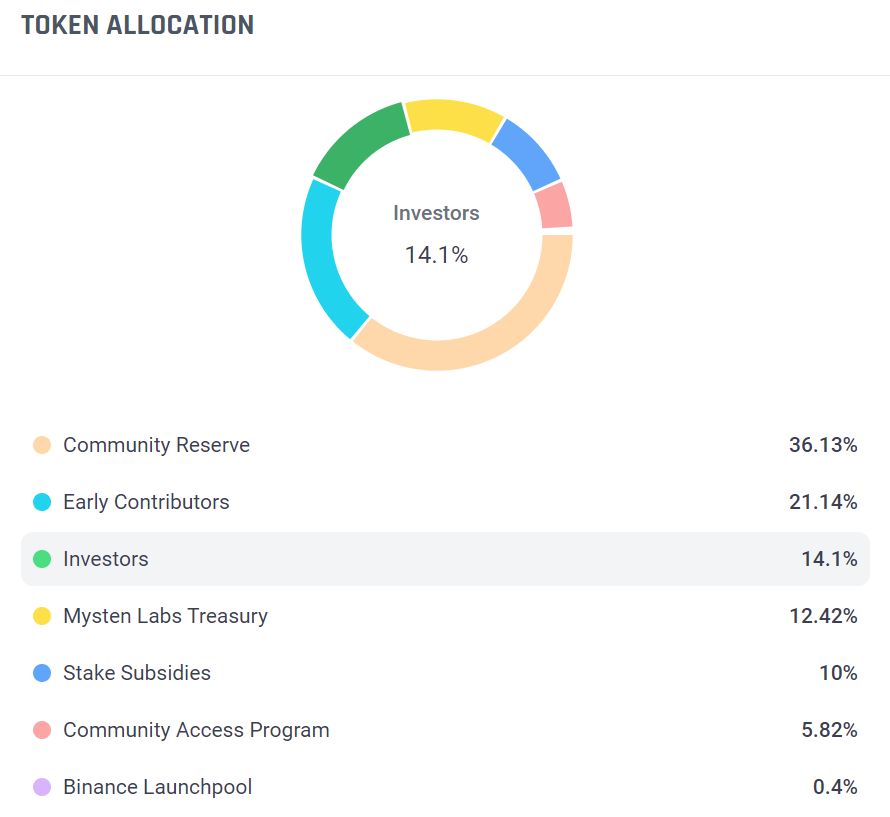

首先是 SUI 的代币分配实在太复杂了,各种角色参与(下图)。这不是什么好事,因为参与代币分配的角色类型越多,未来的不确定性就越高。

由于 SUI 是 VC 币,所以项目的早期投资者和持币团队成员还未能套利退出,他们一定会想方设法拉盘,所以我们关注早期投资者在代币分配中的比例会更具参考性。

投资者占比 14.1%,早期贡献者 21.14%,实验室自持 12.42%,这些在未来很可能会抛售来“割韭菜”的比例高达 47.66%,接近一半。

很好,这对于我们现在在牛市之前投资是一件好事,因为我们已经可以断定,SUI 一定会在这轮牛市疯狂拉盘,但是我们同时也要和这些早期参与者一样,在项目过度高估时退出。

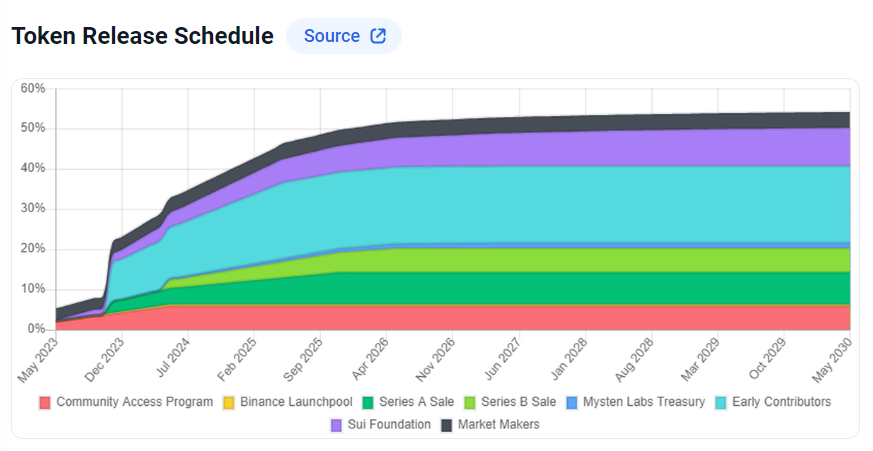

另一个可以预测的就是代币解锁周期的影响。无论是代币分配中的哪一方角色在 2025 年都是线性解锁的,所以供应比较稳定的。

SUI 的代币总供应量是固定的 10,000,000,000,目前的流通量是 2,845,750,695,占比 28.46%,相较于下图的计划略微偏少,应该是 35% 才对。

原因可能在于,即使代币已经解锁也不代表所有解锁的代币都能立即进入市场流通。许多项目在分配给团队、早期投资者或社区基金的代币上会有额外的锁仓规则。

但是我们可以得出这个差距大概在 0.813 的比例,可以用于 2025 年的代币流通预测。

继续用下图,计划 2025 年 SUI 的流通量应该在 45% 左右,乘以 0.813 得出 36.585%。再乘以总的供应量,2025 年的流通量约是 3,700,000,000。

来到 APT 这边,我们发现无论是代币分配还是代币解锁周期都简单易懂了很多,唯一值得一提的是 APT 是无限增发的,所以不是像 SUI 有固定的供应量。

如果你是这轮牛市就会套利退出的投资者,那么这Xiaobai Navigation个区别完全不影响,因为 2025 年两者都是增发的阶段。

但是如果你会进一步常持,那么也许 SUI 的固定供应量更加诱人,因为它可以保证稀缺性。

APT 的代币分配中,投资者占比 11.99%,团队占比 14.67%,核心贡献者占比 16.9%,总共占比 43.56%,也接近一半。

接下来我们计算 2025 年 APT 的代币流通量。根据下图的解锁周期,2025年初 APT的代币流通量应该是 550,000,000,现在是 519,059,281,基本符合。

2025 年年末的流通量计划是 750,000,000,所以取平均数,应该就是 650,000,000。因此,2025 年 Aptos 的平均解锁量预计为 650,000,000。

竞品:尽职调查的数据补充

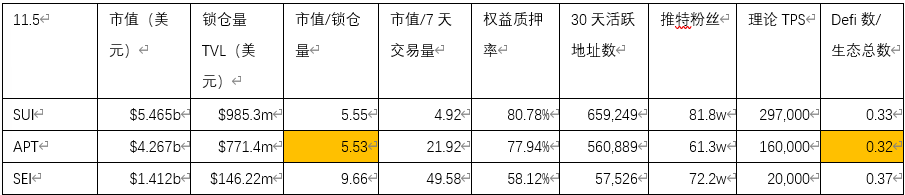

为了公平比较,小编又拉来一个对比项,同样也是 2023 年发布,目前还是“少年”的公链项目 Sei。

但是说实在的。除了推特粉丝数高于 Aptos 以外,完全没有地方能和前两位打的。

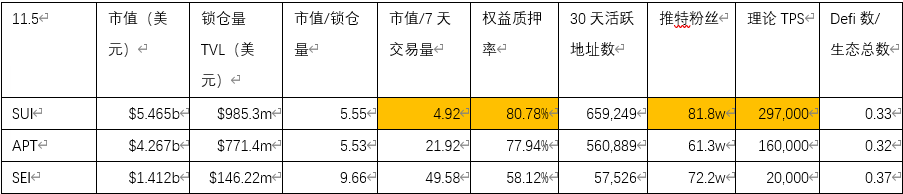

Aptos 略胜 Sui 的是市值/锁仓量和 Defi 数/生态总数,这两个指数(上图)。说明用户活跃,粘性以及生态多元化水平很不错。

而 Sui 呢,仿佛已经开始进入“青春期”的少年,几乎所有数据和指数都遥遥领先(下图)。

估值:类比 SOL 的历史

由于 SUI 和 APT 都是准备经历第一轮牛市的项目,所以牛市中它们的增长会非常快,自上而下的估值方法可能存在预测低估,所以我们这次直接自下而上来估值。

自上而下的估值方法可以参考上一期 ADA 的投研分析,如果小伙伴们感兴趣,可以自行用该方法来做对它两的估值。

老规矩,每种估值策略中都会有保守,公平和激进三种评估尺度,读者们可以根据自己的风险偏好来做选择或者有机组合。

先来看 Solana 在经历第一次牛市的时候达到了什么水平。在 2021 年这轮牛市中,SOL 从 25 美元上涨到了 250 美元左右,大概在 10 倍左右(下图)。

但是如果你是早期持有者,那么你是从 1 的美元水平涨上去的,上涨了 250 倍左右。

如果 SUI 可以类比 SOL 的爆发周期的涨幅,那么保守的话,这轮牛市 SUI 的市值可以上涨 10 倍(价格已经到 2 美元水平,市值已经冲高),则 SUI 的市值保守预估约 55 亿美元。

那么公平预测的话就是 50 倍,对应的市值达到 220 亿美元。激进的话,市值上涨 200 倍达到 1,100 亿美元。

根据基本面中得到的 2025 年 SUI 的流通量在 3,700,000,000 左右,三种尺度下得出上涨到的价格分别是,1.49 美元,5.95 美元和 29.73 美元(下图)。

我们可以看到保守估计下,SUI 的现在的价格(2 美元)已经高于预测价,所以现在是否是买入的好时机需要斟酌。

同理 APT,保守的话市值上涨 10 倍到 43 亿美元,公平的话市值上涨 50 倍到 215 亿美元,激进的话市值上涨到 200 倍到 860 亿美元。

根据基本面中得到的 2025 年 APT 的流通量在650,000,000 左右,三种尺度下得出上涨到的价格分别是,6.62 美元,33.08 美元和 132.31 美元(下图)。

同样在保守估计下 APT 现在的价格已经高估,所以两者都是在牛市才具有上涨潜力的代币。

技术面:近期什么价格入场好?

现在,我们作为天使投资人已经确定要投资这两个项目了!那我们最好可以谈到一个“好价格”对吧?

所以我们需要做个更微观的技术面分析,来看看近期什么价格是性价比最高的。

对于 SUI 来说,即使最近涨势减弱,但是并没有离开合理的上涨通道,而且价格一直在触碰支撑位,所以 1.82 美元是不错的入手位置(下图)。

然而,由于明日美国大选就会公布结果,所以突然暴跌的概率也是有的,激进一点的支撑位是 1.03 美元。

但是如果你判断美国大选结束后会直接进入大牛市,那么趁现在赶紧入手吧。

APT 近期的形式就没有 SUI 那么坚挺了,已经跌破了稳定的上升通道(下图)。小编之前在通道下缘 9.36 美元进仓了一部分,看来进早了。

有幸下一个支撑位得到了反弹,同样吃到了一部分限单,所以现在 8.3 美元附近能买到那性价比真的很高了。

两位创始人

最后,我们来看一下两个项目的创始人。Evan Cheng(上图中) 是 Mysten Labs 的联合创始人兼 CEO,也就是 Sui 的创始人,而 Mo Shaikh(下图左) 是 Aptos Labs 的联合创始人兼 CEO。

Evan Cheng 和 Mo Shaikh 都在 Meta 的 Diem 和 Novi 项目中共事,专注于不同的职能领域。Evan 主要负责技术架构和 Move 语言的开发,Mo 则专注于战略和市场发展。

他们共同致力于将 Diem 打造成全球范围内可用的数字支付系统。然而,由于监管压力,Meta 最终选择终止 Diem 项目,这也让两人看到了机会,去独立推动自己的Blockchain愿景。

尽管两人现在领导不同的公司和项目,但他们在推动区块链基础设施发展上有着相似的愿景。他们的区块链项目都致力于实现高吞吐量、低延迟的性能,支持去中心化应用的规模化落地。

在加密货币行业,Sui 和 Aptos 因为共同的起源和类似的技术背景,常被拿来比较,而这两人之间的“竞合”关系也成为了加密领域中的一个热门话题。

有话题,才有叙事,才有上涨,对吧?

总之,Sui 和 Aptos 在这轮牛市中一定会收益,而 Sui 已经开始冒头,所以如果你是下轮牛市的价值投资者,那么可以无脑入这两个项目。

不过,除了项目和代币以外,如果懂技术的小伙伴可以深究一下 Move 语言的优势和可持续发展潜力。

因为如果 Sui 和 Aptos 要更长久地存活在这个市场上,就需要让 Move 语言得到发扬光大。

The article comes from the Internet:Sui 暴涨,但是别忘了它还有个孪生兄弟 Aptos

相关推荐: 火币赚币活期产品再升级:13款主流资产获加息补贴,提升收益机会

火币HTX宣布对赚币活期产品进行利率调整,即日起,13款主流资产的活期产品获得限时加息补贴。 作者:火币HTX 10月29日,火币HTX宣布对赚币活期产品进行利率调整,即日起,13款主流资产的活期产品获得限时加息补贴。这是火币HTX继近期优化赚币活期产品功能后…