insights4.vc 第三季度加密风投报告:中型基金崛起、AI 引领创新,投资重点转向早期企业

作者:insights4.vc

Compiled by: Xiaobai Navigation coderworld

在过去十年中,cryptocurrency行业发生了重大变化,其中风险投资成为推动创新和增长的主要力量。从 2017 年的 ICO 热潮到 2020 年去中心化金融 (DeFi) 的崛起,这个行业经历了快速扩张的周期,紧随其后的是调整期。如今,随着我们进入 2024 年第三季度,加密风险投资领域在经历了一段艰难时期后开始复苏。关于风险投资格局的历史背景,我们在论文《加密风险投资的演变:15 年回顾》中进行了详尽的探讨。

融资复苏

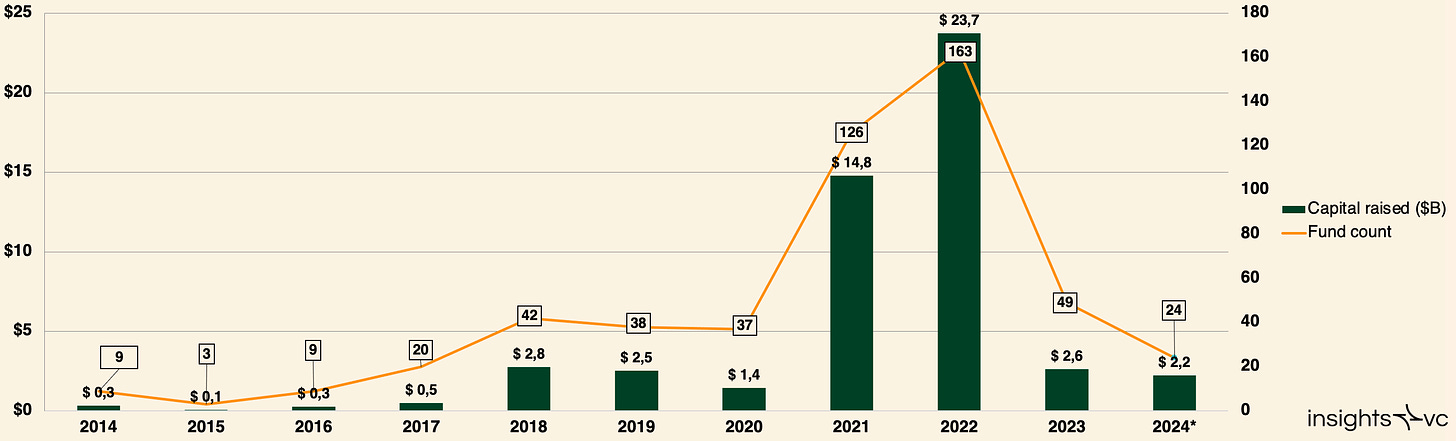

加密风险投资筹资动态(截至 2024 年 8 月 30 日)

截至 2024 年 8 月 30 日,24 只基金共筹集了 22 亿美元,显示出可能的反弹趋势,有望超过 2023 年的总筹资额。此次复苏主要归因于以下因素:

-

市场稳定:2024 年 3 月,加密市场总市值已达到上一周期峰值的 93%。

-

机构参与:BlackRock、Fidelity Investments 和 Franklin Templeton 等传统金融机构进入加密领域,增强了市场信心。

-

项目成熟:2020-2022 年繁荣期的投资项目逐渐成熟,提供了有吸引力的投资机会。

投资者情绪

according to Coinbase Institutional 的调查,64% 的现有机构投资者计划在未来三年内增加加密货币投资,而 45% 的未投资者预计将在同一时期开始投资。此外,近 60% 的受访者认为加密货币价格将在未来一年上涨。

投资重心向中型基金转移

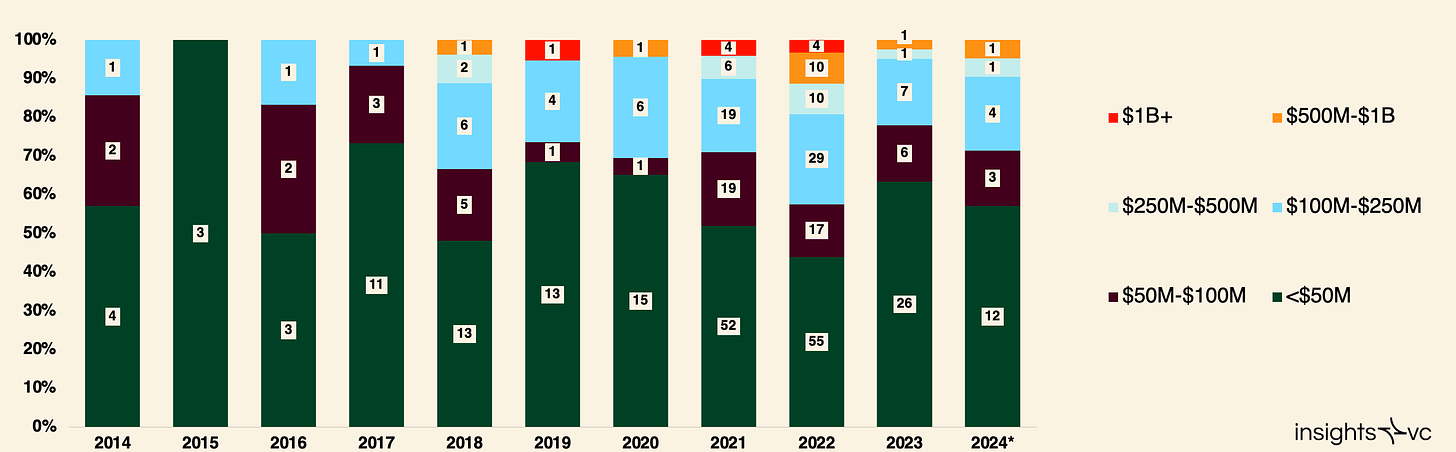

按规模划分的加密风险投资基金数量(截至 2024 年 8 月 30 日)

在过去,加密风险投资领域主要由规模较小的基金(价值 1 亿美元或以下)主导,这反映了该行业的早期发展阶段。然而,自 2018 年以来,资金逐渐向中型基金(1 亿至 5 亿美元)转移。基金的中位规模从 2023 年的 2500 万美元增长了 76.0%,在 2024 年达到 4130 万美元。

大型基金(价值 10 亿美元或以上)在 2019 年至 2022 年期间增长显著,但在 2023 年和 2024 年却未见明显活动。主要挑战包括:

-

投资部署困难:大型基金在市场上难以找到需要大量资本的初创公司。

-

估值压力:大额投资的需求推高了估值,增加了投资风险。 尽管如此,像 Pantera Capital(目标 10 亿美元)和 Standard Crypto(目标 5 亿美元)这样的基金仍活跃于市场。这些基金正在扩展投资领域,不仅限于加密货币,还包括人工智能 (AI) 等领域,以便更有效地部署资金。

新兴管理者的主导地位

在基金数量方面,新兴管理者依然占据主导地位,过去五年中每年筹集了 77% 至 87% 的资金。这一趋势源于以下原因:

-

专业化的技术优势:加密领域需要深厚的技术知识和技能,而新兴管理者通常具备这些能力。

-

利基市场专注:由于加密行业的专业性,通用风险投资公司较少推出新的加密基金。

首次基金的比例从 2020 年的约 58% 下降到 2024 年的 45.8%。然而,随着市场的复苏,我们预计将出现“杠铃效应”,即首次管理者和成熟的加密本土基金管理者在筹集资金方面将取得显著成功。

筹资周期延长

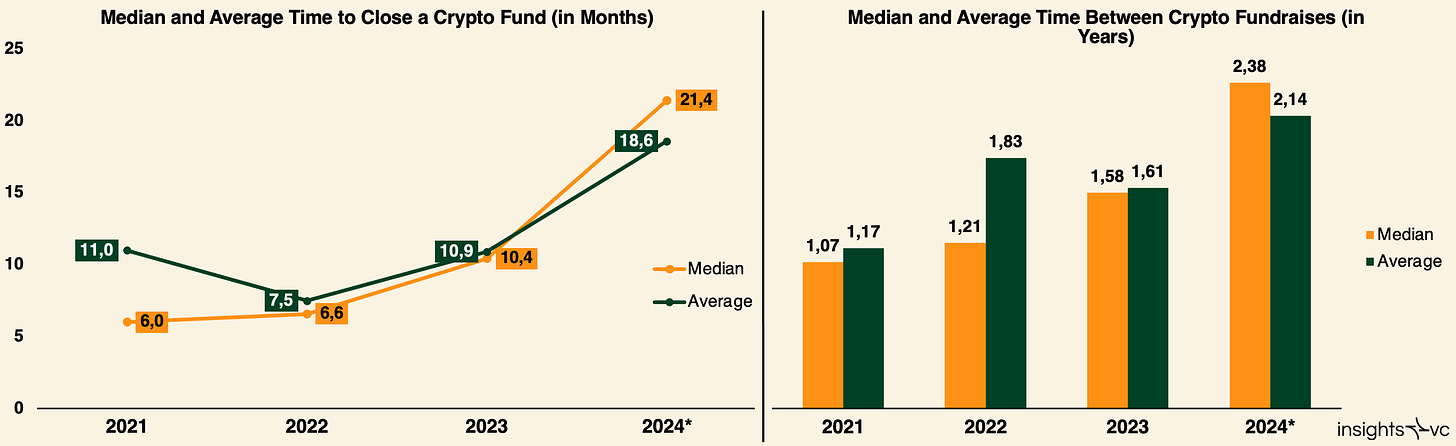

注意:数据截至 2024 年 8 月 30 日

从 2021 年到 2024 年,基金筹资的中位间隔时间从 1.1 年增加到 2.4 年,而基金关闭的中位时间从 6 个月延长至 21.4 个月。造成这一趋势的原因包括:

-

投资者更加谨慎:有限合伙人(LPs)变得更加挑剔,需要进行详细的评估。

-

市场状况:在熊市中,基金经理放缓了资本的部署速度。 由于没有实质性的回报分配给 LPs,精通加密货币的投资者可能会继续保持谨慎。持有 Token 的基金经理可能会开始清算头寸,即便可能会亏损,以便展示一些回报。

2024 年第三季度的风险投资

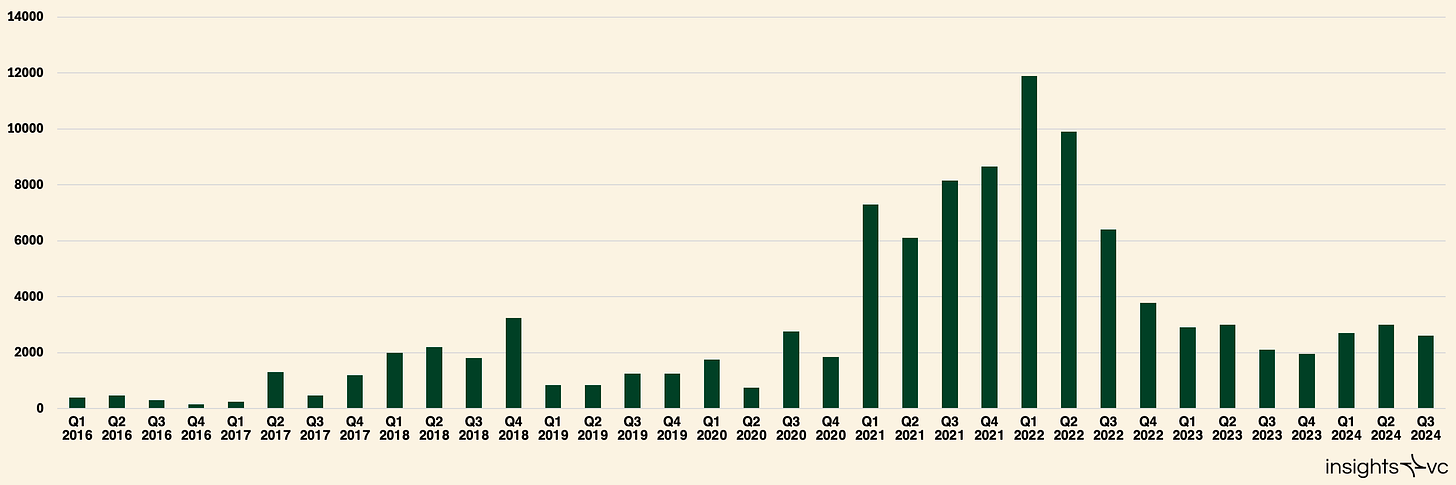

加密风险投资按季度划分(2016–2024)

2024 年第三季度,风险投资家在加密和Blockchain初创企业的投资约为 27 亿美元,相较于 2024 年第二季度的 30 亿美元,下降了 10%。这一下降趋势反映了投资者在面对持续的市场不确定性时,采取了更加谨慎的投资策略。

尽管季度投资有所下降,2024 年的总风险投资额仍有望达到或略微超过 2023 年的水平。这表明,尽管存在短期波动,对加密和Blockchain风险投资的整体兴趣在年度上依然保持稳定。

最活跃的投资者

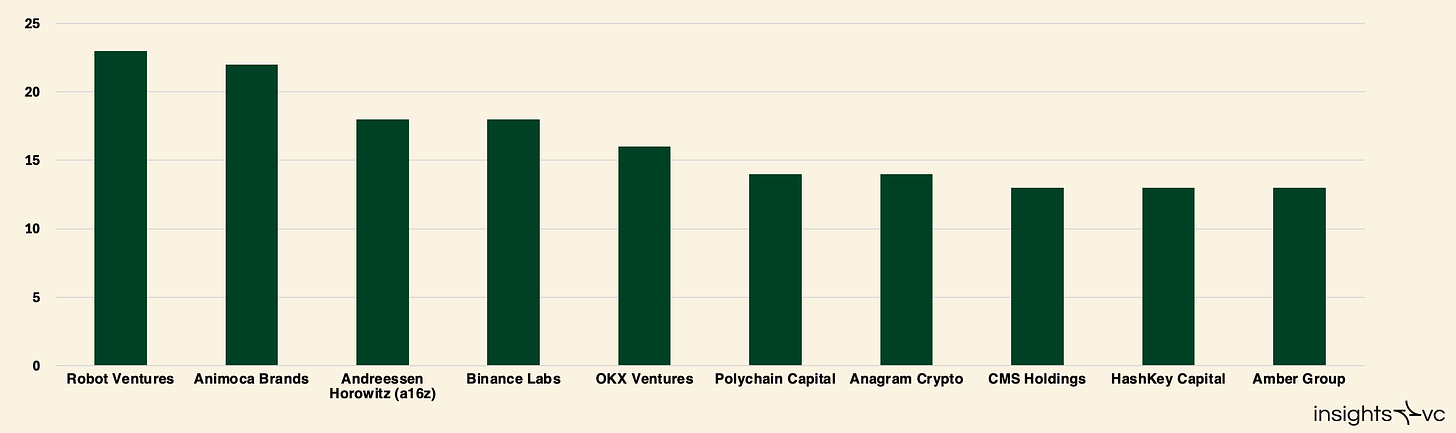

最活跃投资者(2024年7月1日至2024年10月15日)

2024年7月1日至2024年10月15日期间,加密货币领域最活跃的投资者表现出了对促进创新的持续承诺,特别是在早期企业中。领先的是 Robot Ventures ,在此期间完成了 23 项投资。 Animoca Brands 紧随其后,进行了 22 项投资, Andreessen Horowitz (a16z) and Binance Labs 各进行了 18 项投资。OKX Ventures 获得了 16 笔交易, Polychain Capital and Anagram Crypto 均参与了 14 项投资。 CMS Holdings , HashKey Capital and Amber Group 分别进行了 13 项投资,成为加密货币投资领域的顶级参与者。

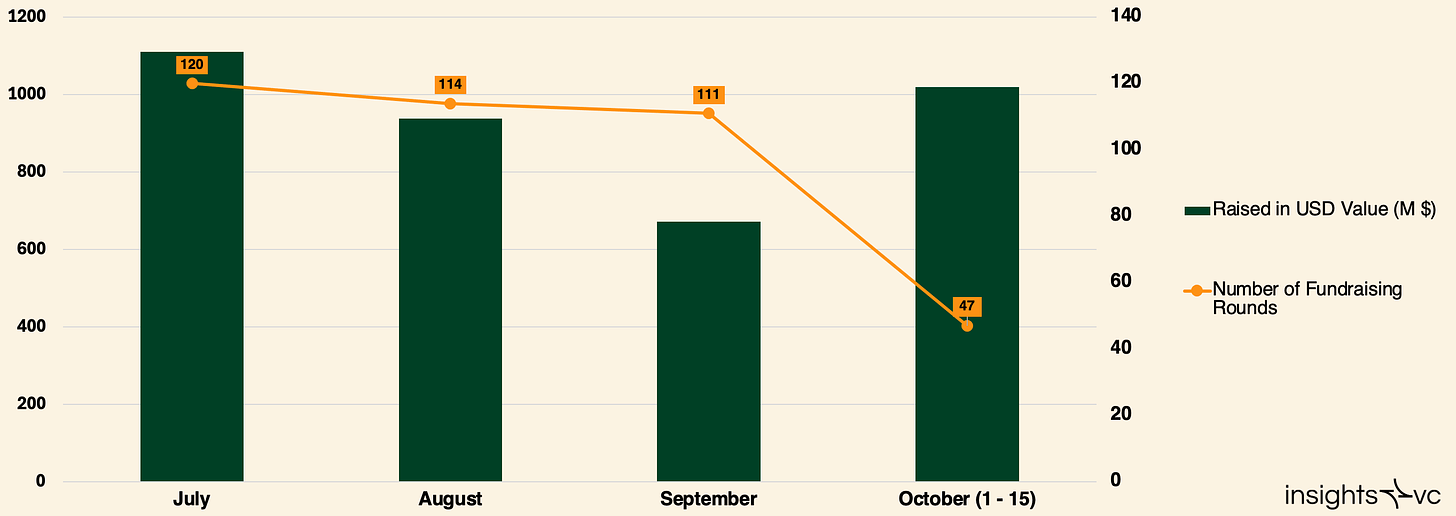

2024年7月1日至2024年10月15日期间的筹款轮次

总筹资金额和融资轮次(2024 年 7 月 1 日至 10 月 15 日)

在 2024 年 7 月 1 日到 10 月 15 日期间,尽管整体风险投资有所下降,但几轮重要的融资仍显示出对高潜力项目的持续关注。Praxis Society 脱颖而出,筹集了 5.25 亿美元,具体阶段未披露,得到了 Dan Romero、Fred Ehrsam、Brian Armstrong 和 Erik Voorhees 等知名人士的支持。

在 2024 年第三季度,Celestia 为其模块化数据可用性网络筹集了 1 亿美元,位居融资榜首。随后是 Sentient,该公司为其开源 AI 开发平台筹集了 8500 万美元。Story Protocol 为基Xiaobai NavigationAtBlockchain的知识产权管理筹集了 8000 万美元,而 Infinex 为其去中心化exchange筹集了 6520 万美元。专注于加密协议Safetyof Chaos Labs 筹集了 5500 万美元,而 Sahara AI 为其去中心化 AI 网络筹集了 3700 万美元。其他值得注意的融资包括 Drift Protocol(2500 万美元)、Helius(2170 万美元)、B3 Fun(2100 万美元)和 Caldera(1500 万美元),用于模块化区块链开发。

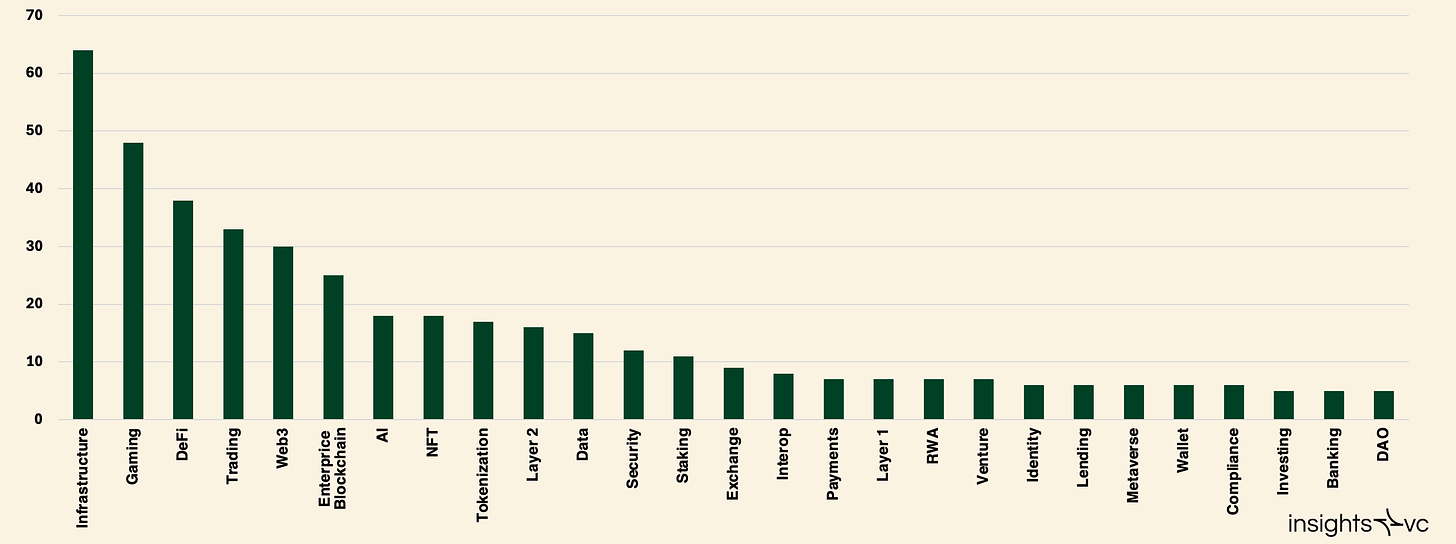

2024 年第三季度加密风险投资交易分类概况

分析显示,在交易数量方面,加密基础设施项目以 64 笔交易领先,其次是游戏项目的 48 笔和 DeFi 项目的 38 笔。这表明市场对基础设施和区块链开发的重视,同时对游戏和去中心化金融的兴趣也在增加。

资本投资与比特币价格

历史上,比特币的价格与加密初创企业的投资金额之间有很强的相关性。然而,自 2023 年 1 月以来,这种关系显著减弱。尽管比特币已创下历史新高,但风险投资活动却未能同步增长。

可能的原因:

-

投资者兴趣减弱:由于监管不确定性和市场波动,机构投资者可能变得谨慎。

-

市场关注转移:当前市场更加关注比特币,可能使其他加密投资机会被忽视。

-

风险投资市场环境:整体风险投资市场的低迷也对加密投资产生了影响。

投资趋势

在 2024 年第三季度,85% 的风险资本流向了早期公司,只有 15% 投向了后期公司。这表明投资者更关注那些具有高增长潜力的初创企业,可能因为这些企业的估值较低且回报潜力较高。虽然种子前阶段的交易活动略有下降,但与之前的周期相比仍然保持强劲,显示出对早期企业的持续关注。

风险投资支持的加密公司在 2023 年底估值达到最低点,但在 2024 年第二季度随着比特币创下新高而开始回升。在 2024 年第三季度,公司的预估值中位数为 2300 万美元,平均交易规模为 350 万美元.

在资本按阶段分配方面,Layer 1、企业区块链和 DeFi 的大部分投资都集中在早期阶段公司,显示出对创新的关注。而矿业公司则在后期阶段吸引了更多资金,可能是因为其业务需要大量资源。

行业成熟度分析显示,早期阶段在大多数类别中仍占主导地位,表明市场持续重视新进入者和创新企业。后期阶段的投资则更集中在采矿和基础设施等领域,这些领域的成熟公司需要大量资本来增长。

各类别的早期阶段交易比例依然很高,与 2024 年第二季度的趋势一致。后期阶段交易的数量与上一季度相比保持稳定,显示出对成熟公司的投资持续稳定。

2024 年第三季度的新兴趋势

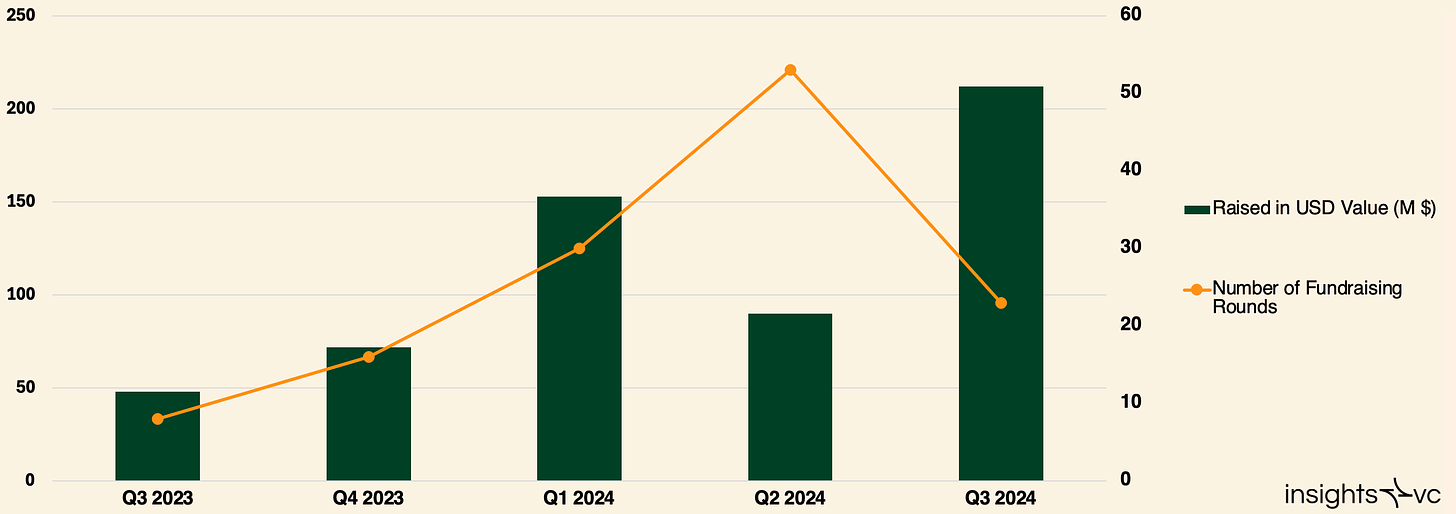

在 2024 年第三季度,AI 成为风险投资中的重要主题,特别是在同比增长方面,尽管在宣布的轮次数量上并未占据主导地位。对 AI 的兴趣激增,主要受到开源模型、AI 在内容创作中的影响以及去中心化推理潜力的推动。AI 加密项目的融资与 2023 年第三季度相比,增长了 340%,显示出投资者对这一领域的高度热情。引领这一趋势的公司有 Sentient,筹集了 8500 万美元,Sahara AI 获得了 3700 万美元,以及 Balance 筹集了 3000 万美元。

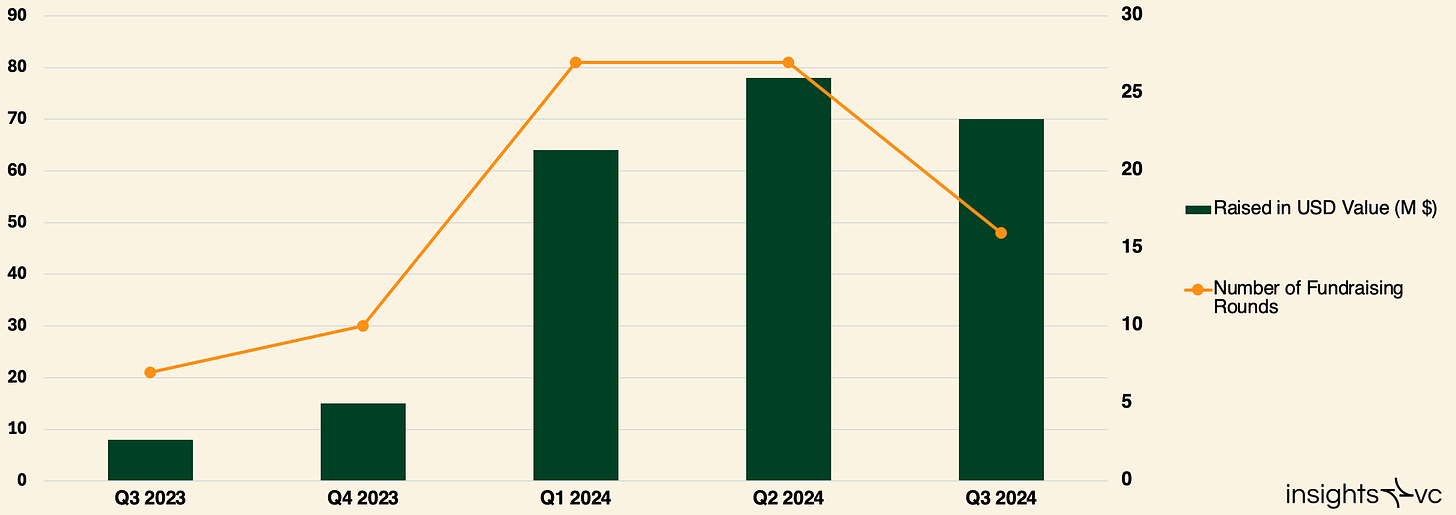

2023 年第三季度至 2024 年第三季度 AI 加密货币项目筹集的金额

增长最突出的领域之一是去中心化物理基础设施网络(DePIN) ,与 2023 年同期相比,2024 年第三季度的融资额增长了691% 。主要交易包括 DAWN Internet 筹集的 1800 万美元(详细分析请点击Here), Project Zero 2050 拨款 1200 万美元, Mawari XR 拨款 1000 万美元, Pipe Network 拨款 1000 万美元, Daylight Energy 拨款 900 万美元。

2023 年第三季度至 2024 年第三季度 DePIN 项目的筹资情况

in conclusion

2024 年第三季度的加密风险投资环境表现出谨慎的乐观态度,筹资活动有所回升,机构投资者的兴趣也在增加。向中型基金的转变和新兴管理者的持续主导地位显示出行业适应市场变化并逐渐成熟。尽管风险投资短期内有所下降且筹资周期延长,但对早期企业的持续关注和 AI 集成等新兴趋势表明生态系统具有韧性,已为未来增长做好准备。总体来看,该行业展现出潜在的实力,预示着可能会迎来新的发展势头。

The article comes from the Internet:insights4.vc 第三季度加密风投报告:中型基金崛起、AI 引领创新,投资重点转向早期企业

相关推荐: Sun 哥想你的 Meme 风,还是吹到了 TRON 上

TRON 上的 SunPump,百舸争流第一名。 作者:小白导航 coderworld 多年以后,面对以太坊的沉寂,Justin Sun 会回想起,2021 年 TRON 链上因 DeFi Summer 掀起的稳定币浪潮的那个夏日。 夏日不会漱石,但是会重复。…