Bumper: A protocol focused on price protection and DeFi risk management

撰写:Ryan Allis

Compiled by: Xiaobai Navigation Coderworld

在去中心化金融(DeFi)的复杂世界中,风险管理和收益优化至关重要。

传统金融模型如 Black-Scholes 方程被用于定价期权和管理风险,而cryptocurrency领域需要创新,而 Bumper 是这一进化的前沿参与者之一。

Bumper 是一个 DeFi 协议,通过将创新的点对池风险模型与新颖的再平衡机制相结合,可以消除加密资产的下行波动性,这种方法比传统的 Black-Scholes Option 平台有了显着改进。

该协议是为期三年的研究和开发计划的结晶。它获得了 2000 万美元的早期资金支持,并与以其在 Synthetix 上的工作而闻名的瑞士加密经济学中心合作,由著名开发者 Digital Mob 编写,他们之前曾在 Barnbridge、Gnosis 和 Filecoin 等协议上工作过。

超越 Black-Scholes

Black-Scholes 模型是金融衍生品定价的基石,依赖于连续时间数学,并假设波动率恒定。虽然它在传统金融中是一个有价值的工具,但在高度波动和碎片化的加密市场中应用它充满了挑战。

Bumper 采用创新的方法,通过将去中心化的风险市场与新颖的再平衡机制相结合,创建了一个高效的保护协议。这种新模型比 Deribit 等平台上的看跌期权便宜约 30%,并且为 USDC 流动性提供者提供 3-18%的年收益率。

Bumper 协议:保护和收益

BumpeXiaobai Navigationr 协议具有两个核心功能:保护和收益。以下是它的工作原理:

-

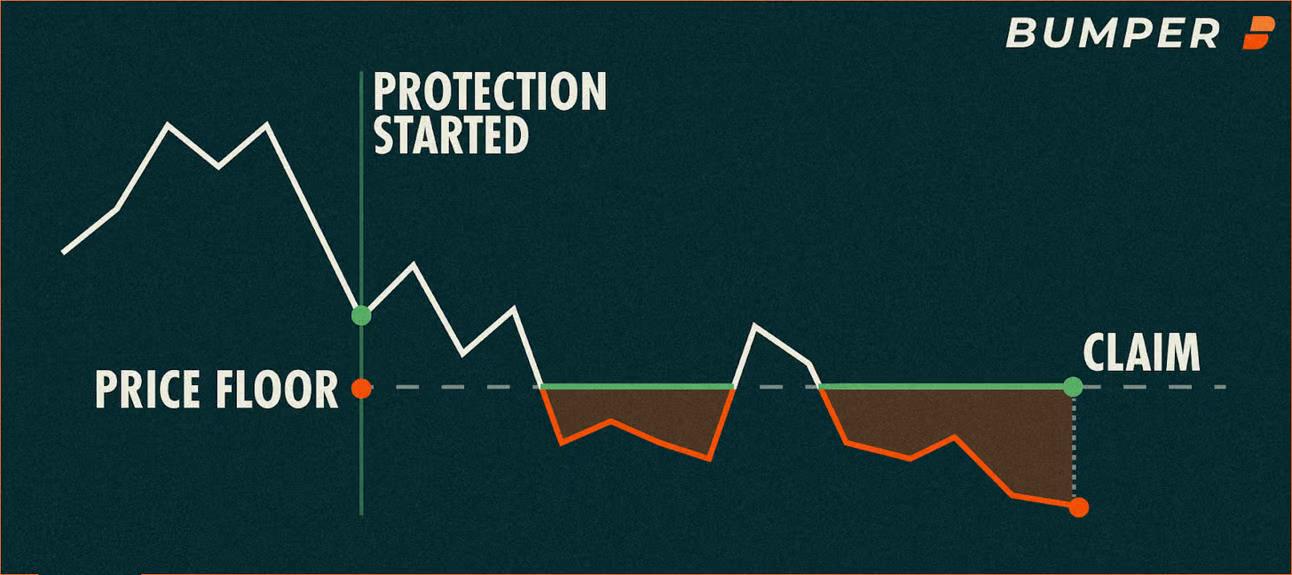

保护(保护 Takers):用户将cryptocurrency(最初是 ETH)锁定在协议中,选择金额、底价(类似于期权的行权价)和期限(30、60、90、120 或 150 天)。如果 ETH 价格在contract到期时低于底价,用户可以按底价获得稳定币。如果没有,他们可以取回锁定的加密货币。无论哪种情况,都会支付动态计算的保费,形成流动性提供者的收益基础。

-

收益(收益追求者):流动性提供者承诺提供 USDC,选择期限和风险等级,开始获得由保护接受者支付的收益。这些收益以 USDC 支付,构成可持续的收入来源,并根据协议健康状况、市场波动性和价格接近底价的程度进行动态计算。

模拟数据:一个经过验证的模型

Bumper 委托瑞士加密经济学中心和 CADLabs 的金融建模科学家构建了一个基于代理的模型。这提供了对经过回测的价格数据进行高保真度模拟的能力,并在测试参数配置、实现可靠性和试验新的协议功能方面至关重要。

保护和收益的应用场景

对于风险投资和基金:Bumper 的保护机制使风险投资家能够对冲他们的加密货币投资,而无需面对传统期权交易台的复杂性。该协议的去中心化性质确保了透明度和可访问性。

对于高净值个人:投资者可以利用 Bumper 保护他们的加密资产,同时参与收益方面以优化收益。

对于对冲基金经理:Bumper 提供了一个独特的机会,通过去中心化平台实现风险管理策略的多样化,并提高回报率。

激励措施:推动采用

为了奖励协议的早期采用者,Bumper 启动了一个引导计划,提供价值 25 万美元的激励。这些激励将根据持仓规模、期限长度和参与时间的早晚分配给保护和收益的使用者。此外,还有 20 万个 BUMP Token的额外激励,以鼓励 Deribit、Hegic、Opyn、Premia、Lyra 或 Ribbon 的用户。

总结:DeFi 风险管理的新时代

Bumper 代表了一个引人注目的价值主张和 DeFi 风险管理的范式转变。通过超越 Black-Scholes 等传统模型的限制,它为加密货币领域提供了更加量身定制的解决方案。

凭借其实时协议、Token奖励以及对风险投资家、基金和高净值个人具有吸引力的应用场景,Bumper 有可能重新定义投资者在去中心化世界中的保护和收益方式。

The article comes from the Internet:Bumper: A protocol focused on price protection and DeFi risk management

related suggestion: Blockchain黑暗森林自救手册

引子 首先,需要先恭喜你的是:你看到了这本手册。我不清楚你是谁,但如果你持有加密货币或对这个世界有兴趣,未来可能会持有加密货币,那么这本手册值得你反复阅读并谨慎实践。 其次,需要有心理准备的是:本手册的阅读需要一定的知识背景,我尽量照顾初学者,但很难。我希望初…