Doubler:为动荡周期量身定做的 Crypto Native DeFi 协议

撰文:Gwen Li、NG、Chen Li

1 本轮周期的流动性困局

在当前牛市周期中,市场行为与以往周期存在显著差异,例如本轮周期表现出更高的波动性和更深的回调周期。不论机构还是个人投资者所投资的资产频繁遭遇价值下跌,这一现象也反映出当前周期中存在的两大困境。

1)场外与场内流动性短缺,场内Token量增发导致流动性分散。

在当前的宏观经济背景下,美国已维持 2 年 4 个月的加息周期与 2 年 1 个月量化紧缩即缩表周期,加息通过提高借贷成本使市场流通资金量下降,降低市场流动性,而缩表直接从市场回收流动性。雪上加霜的是美国在疫情大放水造成的高债务高赤字的财政状况与加息周期叠加,导致 23 年以来美债超额增发,再次从金融市场抽走流动性。然而,美国的通胀反复与经济稳健不断后延降息预期,市场对于未来降息节点与降息力度都存在较大的不确定性,也为预期市场带来了高波动率。

虽然这轮周期的 ETF 大叙事为场内带来了传统机构新资金,一方面传统机构对于未来行情判断缺乏信心,导致 ETF 的流入流出呈现出随机性;另一方面,由于 ETF 的交割方式,使得该部分资金难以外溢至山寨市场。不仅如此,随着资产发行的低门槛化,本轮周期的代币增发速度与量级达到了前所未有的高度,使得原就不足的场内流动性被再次冲散。

2)Alpha 少,整体上涨动力不足,下跌行情无一幸免。

无法从场外吸引更多资金的流入的根本原因是本轮周期真正有机制创新的产品少之又少,当市场 alpha 不足的时候,二级交易就会沦为流动性游戏,难以走出独立行情。因此,大部分用户在这轮周期普遍面向热点与空投投资而非真正的价值投资。市面上所谓的“价值投资失效”,大概率是因为投资标的缺乏价值创新,这部分代币上涨的本质是流动性放缓。也就造成了在市场出现下跌苗头时,市场恐慌情绪上升,造成深度普跌的局面。

2 DeFi Alpha 解题思路

在外在流动性不足且内在创新不够的双重打压下,投资者的平均胜率与赔率都在下降。那么我们需要什么样的 defi 协议来提升用户胜率与赔率呢?

1)针对流动性短缺

-

Xiaobai Navigation

-

产品应当顺势而生,通过聚合市场流动性的方式对抗市场高波动率,提高整体胜率。

-

避免场内互割,用户核心博弈来自外部盈利,池内玩家共享收益,提高平均胜率。

-

避免反复套娃造成的流动性锁死,避免出现积分活动结束到期而导致的 TVL 回撤。

2)针对 alpha 不足

-

推出适用于任何市场阶段的产品,甚至是在下跌行情。

-

创新商业模式使去中心化发挥真正价值而不是叙事套壳,通过创新的解决方案为资产提供风险对冲和收益优化,为部分用户提供超额收益敞口,提高个人赔率。

-

标的资产不局限于质押与空投积分资产,做到长尾资产也适用,降低用户进入门槛,满足更广大的用户需求,扩大市场空间。

3 Why Doubler?

Doubler 是一个运用泛马丁格尔策略实现低买高卖的成本收益分离协议,在提高整体胜率的同时,为风险偏好用户提高赔率,为 u 本位投资的用户提供比看涨期权、开多杠杆风险更低但超额收益相同,且交易期限更加灵活的投资策略。通过引入市场正外部性为池子获得外部收益,并聚合市场流动性对抗高市场波动率,去中心化的方式使马丁格尔策略的“永赚”特性逼近理想化。此外,Doubler 将成本与未来收益权进行剥离,在低于传统期权与contract杠杆市场的风险下,满足风险偏好者超额收益需求。

3.1 泛马丁格尔策略

马丁格尔策略指当投资者每次遭受损失后加倍投注金额。一旦实现盈利,不仅能够覆盖之前所有的损失,并保证获得初始投注金额的利润。然而,该策略单独使用时风险相对较高,因为个人资金体量有限,连续亏损将加速耗尽投资者的资金。

马丁格尔策略 wiki 链接:https://en.wikipedia.org/wiki/Martingale_(probability_theory)

Doubler 将马丁格尔策略中的“逢低补仓,越跌越买”核心原则融入到了一个开放的共享流动性池中。在市场波动较大时,通过合理的追加投资,降低整体持仓成本,在盈利上形成成本优势,市场反弹至低均价以上即盈利。所有加入池子的投资者共同分享风险与收益,突破了单个投资者资金规模的限制。这种方法不仅优化了风险分散机制,为参与者提供了一种超越个人资金限制、共同追求财富增长的新途径。

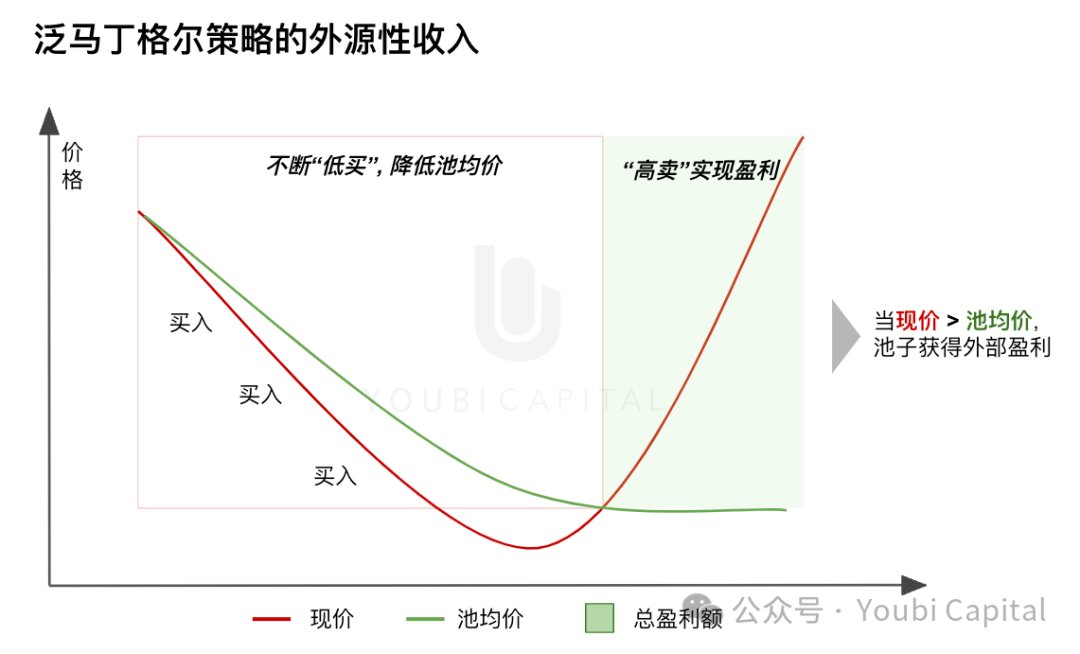

引入外源性收入,实现「共赢」

过去无论是中心化还是去中心化金融的世界里,投资模式往往是一场紧张的零和博弈游戏。例如,做多或做空的操作均依赖于找到一个对手方,市场成为了一个充满竞争环境,一方的盈利必然来源于另一方的亏损。

andDoubler 的利润来自共建流动性池“低买高卖”实现资产增值的真实收益,获得外源性收入,不仅仅为参与者提供了一种全新的收益机会,还真正实现了池内所有参与者共赢的局面,打破了过去去中心化金融普遍的零和竞争环境。

图一:马丁格尔策略的外源性收入

聚合市场流动性,实现「永赚」

传统的马丁格尔策略经常被誉为「永赚协议」,其核心逻辑在于,只要拥有充足的资金流动性,通过连续加倍投注,一旦获胜便能抵消之前所有的损失并获得初次投注的利润。然而,实际上要实现稳赚不赔,需要庞大的资金来支撑投注金额的指数级增长,这对大多数个人投资者来说具有一定的局限性,因为个人的 TVL 或流动性通常有限。

Doubler 通过开放流动性池升级该策略,不再局限于个人资金量,聚合市场流动性显著增加可使用的筹码量,巧妙地利用了cryptocurrency市场的开放性降低了策略失效的风险,这也正是去中心化意义所在。Lite 版本通过引入收益权代币化的策略 ( 下文详述 ),鼓励用户在市场下跌时加大投入,成为第一个真正适用于下跌行情 / 高波动性市场的协议,智能合约保证策略正常运转的同时,使马丁策略无限逼近于理想状态,朝着实现所谓的“永赚”目标迈进。

3.2 资产收益权分离策略

读者读到这里,想必会疑惑新用户凭什么越跌越买?当池均价高于市场现价时,用户进入岂不牺牲自己的成本拉低他人均价?这就不得不提到 Doubler Lite 精妙的成本收益权分离设计。

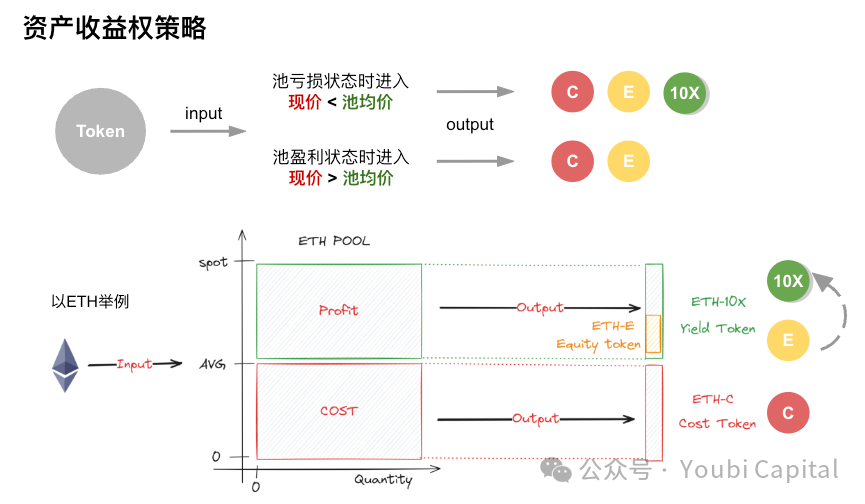

在 Doubler Lite 中,对于每个投入到池子的资产,协议将成本的所有权和未来收益的所有权分离为 C-token 和 10X-token,以及权益代币 E-token。不同的市场行情,用户将收获不同代币,在下跌行情中,用户将收获瓜分所有未来盈利额的收益代币,以激励用户投入,当用户看好未来该标的上涨空间,实现越跌越买的激励机制。以下三种代币具体计算方式与增发机制详见白皮书。

-

C-token:代表成本代币,其发行数量代表了投资池中所有资产的总成本,以 USD 计价。当池子处于盈利状态时,C-token 将收获动态费率收益,每日结算。

-

10X-token:代表收益代币,享有捕获池子整体盈利的权益,最大发行量为池价值的 10%。获得方式有三种:1)水下时投入资产获得铸造 10X;2)E-token 兑换;3)二级市场交易,例如 Uniswap。

-

E-token:代表池中未发行部分的 10X 代币的单向铸币权,可以一定比例兑换为 10X 代币。

图二:资产收益权策略,doubler 图上补充

情景一:当整体池子为盈利状态(水上),即现价大于平均价格时,用户投入将收获 C-token、E-token。

-

继续上涨:(C-token 动态费率收益,金本位获益) +(E-token 可兑换为 10X-token,捕获上涨盈利)

-

出现下跌:(C-token 价值不变)+ (E-token 可兑换为 10X-token,继续持有或二级市场卖出给看好未来上涨空间的用户)

情景二:当整体池子为亏损状态(水下),即现价小于平均价格时,用户将收获 10X-token、C-token、E-token。

-

继续下跌:(C-token 价值不变)+ (E-token 可兑换为 10X-token)+ (10X-token 继续持有或二级卖出给看好未来上涨空间的用户)

-

出现上涨:(C-token 动态费率收益,金本位获益)+(E-token 可兑换为 10X-token)+ (10X-token 瓜分池盈利额)

用户退出以 USD 计价,按币结算 ( 例如当前池内以 ARB-ETH 结算 )。用户在池内的核心博弈点在于进入与退出池子的时机,燃烧 E-token 并铸造 10X-token 的时机,以及 C-token 与 10X-token 的交易博弈。这些博弈点决定了玩家的整体策略和潜在盈利能力,同时 Doubler 还有着更多的玩法机制值得用户探索。

10X:不会到期的看涨期权

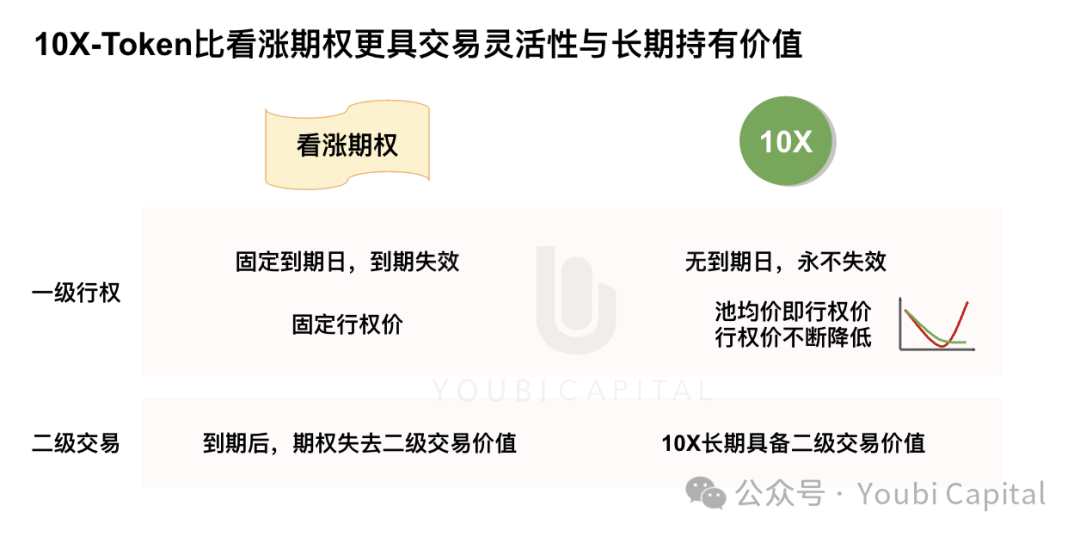

从情景假设中我们能够得知,倘若用户看好该代币的未来上涨空间,那么用户值得在水下时买入,以较低的成本价格捕获更多未来上涨的盈利。由于 10X 代币的最大发行量是整体池子价值的 10%,10% 的代币享有池内 100% 收益权,那么持有 10X 代币也就类似于持有一张看涨期权。

回顾传统的美式看涨期权,用户需要在某个提前规定好的时间内以既定的行权价行使该权益。当市场行情按预期上涨,在到期内上涨到理想范围,行权获得上涨收益。当市场行情不按照预期上涨,在到期内未上涨到行权价,用户无法行权,该期权失去价值。

显然,相比于传统美式期权市场,用户持有 10X 代币的策略更胜一筹。

从看涨期权行权的角度对比:1)10X 代币没有到期日,行权期权无限延长;2)10X 代币行权价非固定,在 Doubler 的策略中,池子均价即为行权价。只要市场价高于池均价即盈利,10X 代币可捕获收益,下跌行情中越跌越买的策略将不断拉低 10X 代币行权价,同时也拉高了盈利价值。

从期权二级市场交易价值对比,传统期权在接近到期日时,若没有达到行权价,该看涨期权将面临失效,因此逐渐失去二级交易价值。反观 10X 代币,因为没有到期日的限制,10X 代币将永久保留二级交易价值,核心博弈在于用户的成本与未来上涨预期的不同。

最后,结合期权市场与 10X 代币市场甚至存在额外的套利空间。例如卖出看涨期权的同时持有 10X 代币,两者进行风险对冲的同时获利期权成本价值。这里不做详述,更多玩法等待用户探索。

图三:看涨期权 vs 10X-Token

10X:不会爆仓的开多杠杆

看好一个标的的上涨空间,并愿意以更低的本金博更大的收益的另一种方式是开多杠杆。但众所周知,杠杆是一个高风险衍生品,放大收益的同时也放大了亏损。例如,如果使用 10 倍杠杆,市场价格仅需下跌 10%,投资者就可能清算并损失全部的本金。

In contrast,持有 10X 代币可以获得近 10 倍的杠杆回报,但是用户却不需要承担 10 倍杠杆的亏损风险。开放资金池聚合市场流动性为一个整体,突破个人本金限制,不断扩大整体池内保证金,实现流动性池永赚。并且无论标的价格如何波动,10X 代币的最大发行量为池市值的 1/10,永远不会突破临界值,也就没有“清算”。

用户承担的风险在于 10X 代币在池亏损的状态下并不具有实际价值。但由于 10X 代币能够二级流通,只要有用户看好标的物未来的上涨趋势,即可随意退出。相比较于下跌 10% 便失去全部本金的杠杆市场,10X 代币能够对抗市场高波动性,为超额收益提供了更低的风险敞口。

图四:开多杠杆 vs 10X-Token

10X:市场效率更高的收益衍生品

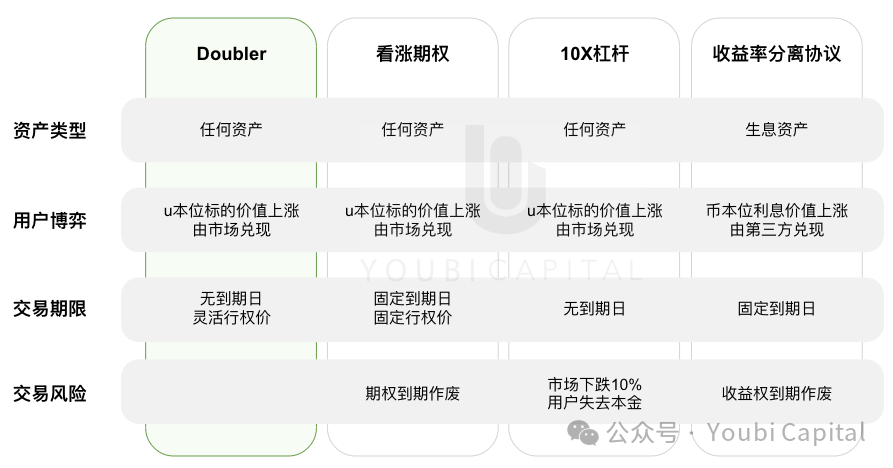

今年,基于生息资产的收益率分离协议由于其创新的设计打开了新的需求市场。Doubler Lite 的资产收益权分离与基于生息资产的收益率分离协议( 后文简称利率衍生品 ) 看似具有一定的相似性,实则市场需求与用户博弈点完全不同.

1)资产类型差异

利率衍生品拆分币本位资产与其资产属性所带的生息部分,所适用的资产类型有限,目前市场上常见的资产类型有质押与再质押资产、具有动态收益的稳定币资产以及具有空投预期的积分资产。而Doubler Lite 拆分 U 本位成本与资产价值上涨带来的盈利部分,任何资产皆可适用,市场空间更为辽阔。

2)交易期限差异

利率衍生品市场的交易方式由合作方与协议设池,有定期交易期限,更像是传统看涨期权。例如基于积分的生息资产,将在合作方空投到期前结束积分活动,该利率衍生品交易池相应到期,资产赎回 TVL 流失,该看涨期权作废。正如在上文与期权对比所述,10X 代币长期具备交易价值。

3)用户博弈点差异

利率衍生品的用户核心博弈点在于一定时间内利率的涨跌预期。而这部分的实际预期往往无法完全脱离合作方 ( 标的发行方 ),亦或者说存在少数用户抢跑的可能性。用 Etherfi 与 LRT 资产举例,LRT 资产的利率收益预期最终由合作方 Etherfi 兑现,利率衍生品市场存在未公开信息博弈,依据市场有效性理论,此时的交易市场属于半强式有效性市场。

Doubler Lite 的用户核心博弈点在于标的本身涨跌预期,判断买入时间节点及交易策略。标的涨跌预期并不需要由标的发行方兑现,而是由即时性的二级市场公开交易反映。相较于利率涨跌预期,标的涨跌预期降低了未公开信息博弈的可能性,市场有效性更强。

图五:利率收益分离协议 vs Doubler

summary

综上所述,Doubler 与看涨期权、10 倍杠杆都属于 u 本位的金融衍生品,前者能够提供与后两者相同的超额收益,但享有更低的风险敞口,更灵活的交易期限。而收益率分离协议则属于币本位的金融衍生品,Doubler 适用于更广泛的资产类型,有着更大的用户需求与市场空间,也有着更高的市场效率。

图六:Doubler vs 其他金融衍生品

Summarize

Youbi Capital 作为 Doubler 的种子轮领投方,很高兴看到 Doubler Lite 版本上线主网并在几天内获得超过 $3M 的 TVL。Doubler 可以说是为本轮周期所量身定做的产品,在高波动率市场同样适用,其创新玩法为「场外场内资金流动性的短缺 >> 周期 alpha」的困局提供了新的思路。通过聚合流动性来抵抗市场波动性提高整体胜率,通过收益权分离策略为风险偏好用户提供比看涨期权、开多杠杆风险更低但赔率相同的投资策略。

期待 Doubler 更多的后续表现,相信测试网用户熟悉的「倍投池 + 大赢家」的机制也能给大家带来持续的惊喜,让我们拭目以待。

The article comes from the Internet:Doubler:为动荡周期量身定做的 Crypto Native DeFi 协议

Restaking 作为火币HTX独家的CEX站内空投活动,助力用户免费、无门槛直享链上百亿赛道热门明星项目空投。 导言 火币HTX 的打新Restaking 活动自推出以来,用户收益表现良好。根据平台数据显示,参与火币HTX打新Restaking的用户达10…