Stablecoins are essentially banking as a service, and their uses are far from being truly explored

author:Jack Chong

Compiled by: Xiaobai Navigation coderworld

稳定币是一种互联网原生的货币负债形式,它是新一代的银行即服务(Banking as a Service, BaaS)。

稳定币的形式(资产)不会改变,我们只是刚刚开始探索其效用。以下是一些预测稳定币未来发展的思维模型:

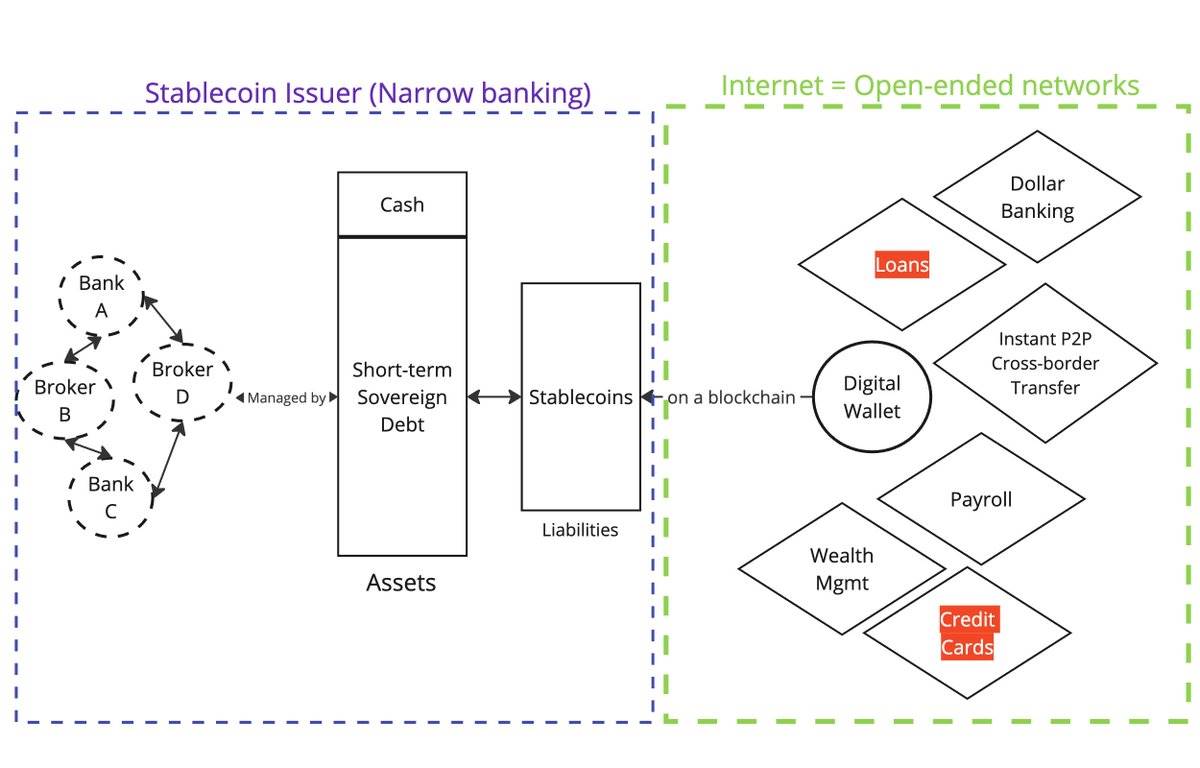

1.稳定币是新一代的银行即服务(BaaS)

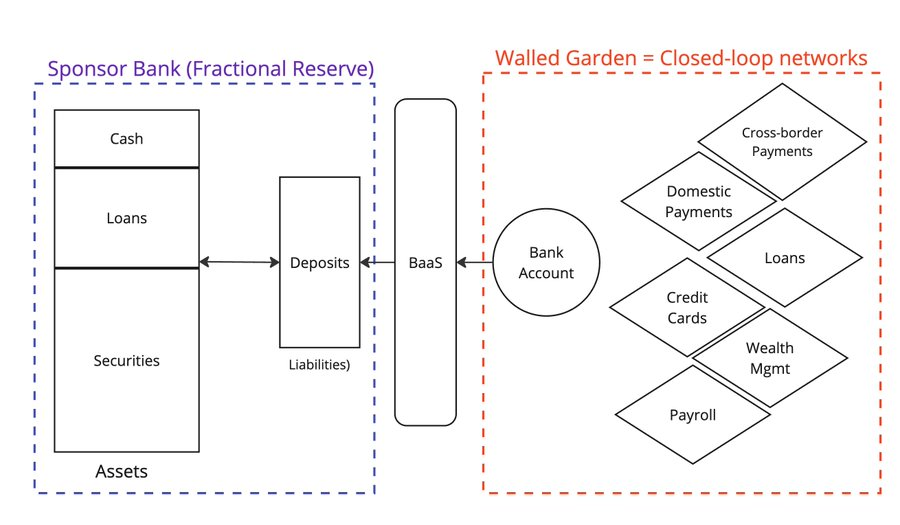

在 Web2 金融科技中,一波初创公司提供了银行即服务(BaaS),用于在其基础上构建新应用程序。

这些 BaaS 公司充当中间件,简化了与传统银行交互的复杂性。 例如 @Venmo,@wise,@CashApp,@Affirm 等公司都受益于BaaS,并推出了新类型的产品,如新的P2P支付、先买后付(BNPL)和跨境支付等。

所有账户持有人都将他们的资金存入部分准备金银行,承担着银行不会倒闭的风险。 但是硅谷银行的倒闭告诉我们,没有什么是绝对确定的。

不幸的是,领导者之一 Synapse 已经破产,给其客户和合作伙伴带来了巨大的困扰。

而主要赞助银行之一 Evolve Bank 也遭遇了大规模的数据泄露,因为它被俄罗斯黑客攻击了。

那么,银行即服务的替代方案是什么呢? 如果 BaaS 推动了金融科技 2.0 的发展,那么稳定币正在赋能金融科技 3.0。

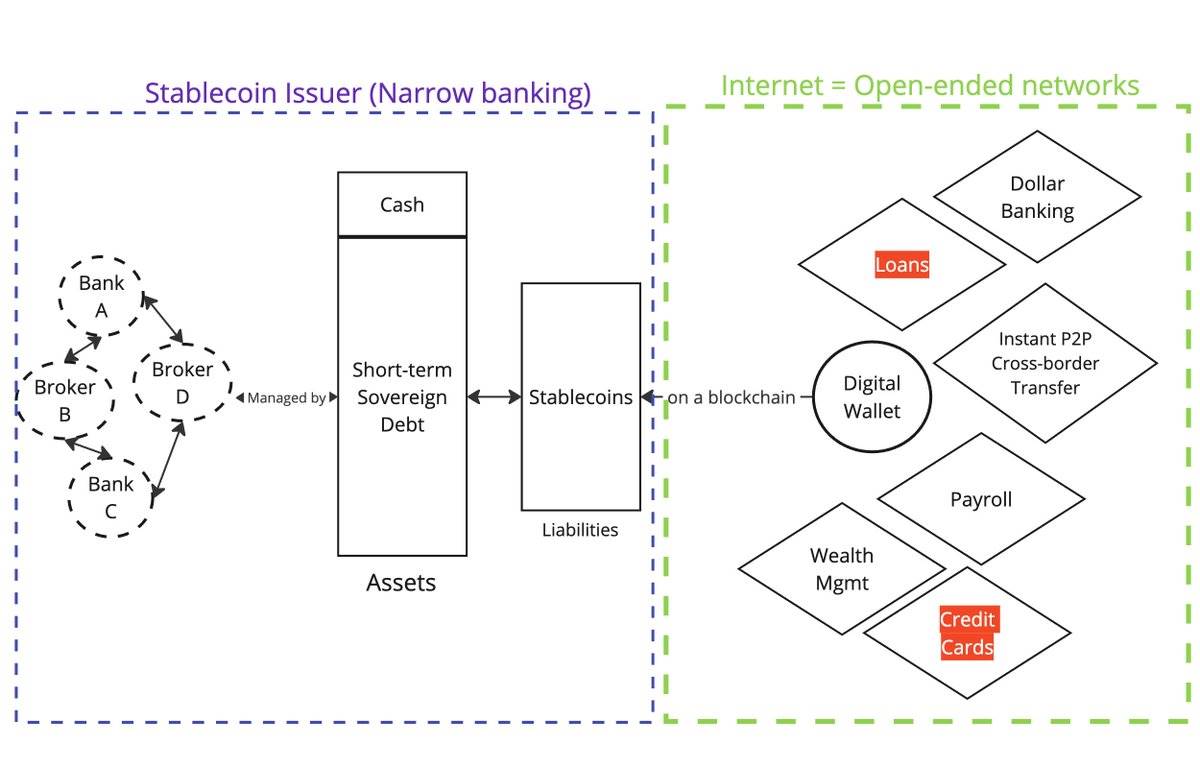

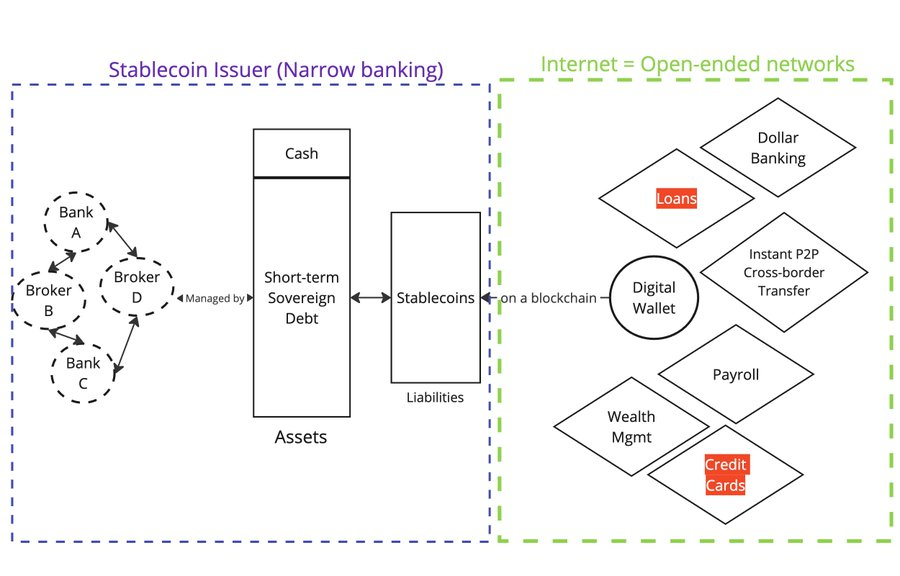

法币支持的稳定币(例如 @circle,@Tether_to,@Paxos)代表了链上的债权,这些Token以某种形式的法币抵押品为基础,保存在链外的某个地方。

assets

发行者不提供贷款,他们是狭义银行(narrow banks)。

负债

Token现在在Blockchain上分发。任何拥有wallet并且接入互联网的人都可以从二级市场购买并持有这些代币。

从功能上来看,稳定币为消费者提供的服务与银行即服务(BaaS)相同。

以非美国用户身份持有 $USDC 相当于通过 @Wise 拥有一个美元账户。

如果你持有 $USDC ,你面临 Circle 作为发行者的风险,BlackRock 作为证券经纪人的风险,以及 Circle 的银行合作伙伴的风险。

如果你通过 @Wise 拥有一个美元账户,你面临 Wise 的 BaaS 合作伙伴和其背后的赞助银行(部分准备金)的风险。

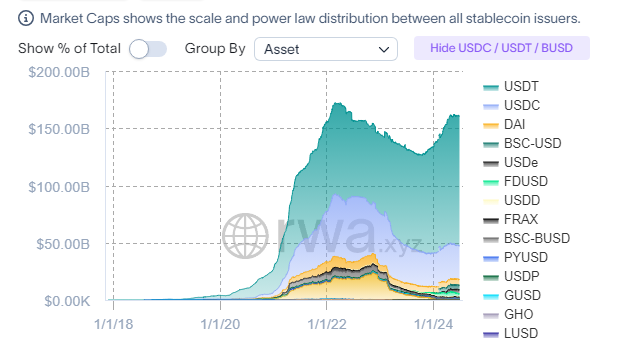

那么,为什么稳定币在如此短的时间内实现了如此大的增长呢?

这一切都归结于负债的分配方式(Web2 中的存款 vs Web3 中的稳定币)。

在 Web2 中,存款被困在封闭的网络中(例如,国内支付网络和 SWIFT)。

在 Web3 中,稳定币从一开始就记录在公共Blockchain上,它们是开放式网络。

这也解释了为什么公共Blockchain可能会实现 Lindy 效应(译者注: Lindy 效应即 Lindy Effect,是指某个事物存在的时间越长,它未来继续存在的可能性就越大),因为它们是所有市场参与者协调的焦点。

(SeeTweets)

这让我想到下一个观点:

-

稳定币的形式(即资产方)在未来不会改变

正因为稳定币必须专注于分配(即负债),发行者自然会趋向于相同的资产组成。

关于监管

监管机构(如美国、欧盟、香港等Xiaobai Navigation)正在狭义地将稳定币监管集中在资产方,规定资产类型和如何管理资产是相对简单的。

如果你想保护消费者,监管资产也是有意义的(参见 Terra/Luna 的算法支持)。

-

虽然稳定币的形式不会发生太大变化,但稳定币的效用(即负债的使用方式)还远未被充分探索

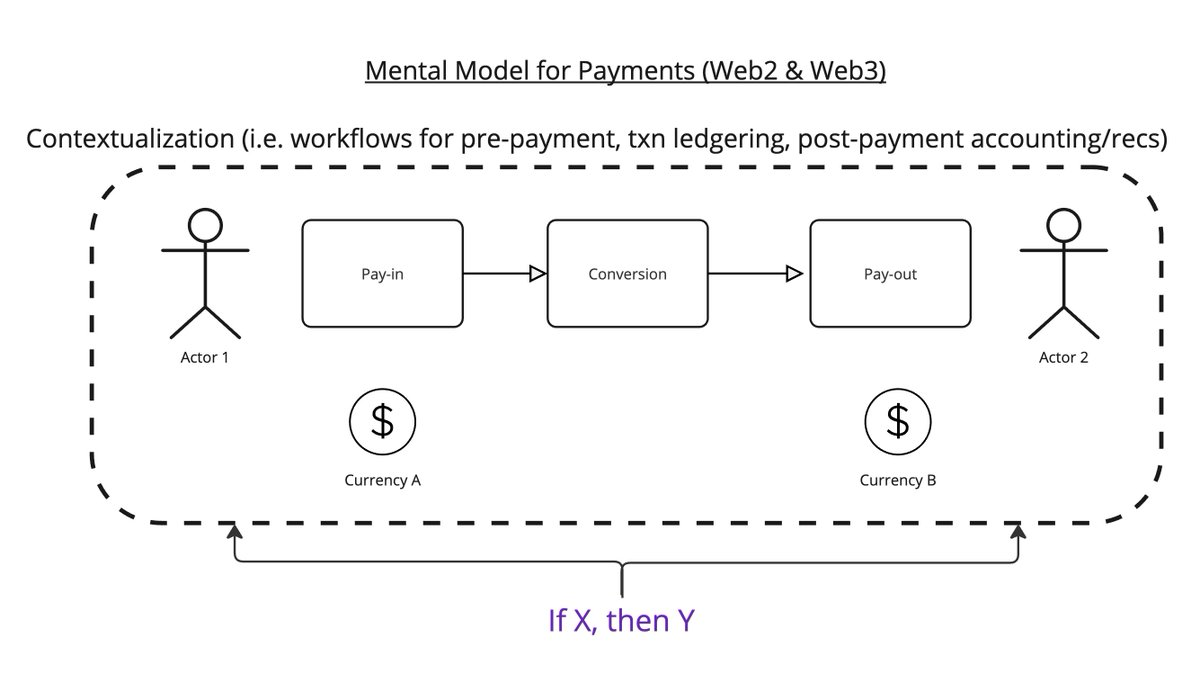

想象一下,支付的本质是将 $x 从一个地方传送到 $y,过程中需要遵循某些条件。

这是我的思维模型。

支付过程分为三个步骤:

-

支付入口

-

转换

-

支付出口

在这个工作流程中,你需要思考,例如,这笔支付是为了什么? 交易完成后,你需要将其记录在账本上, 收到交易后,你需要将其与发票结合起来。

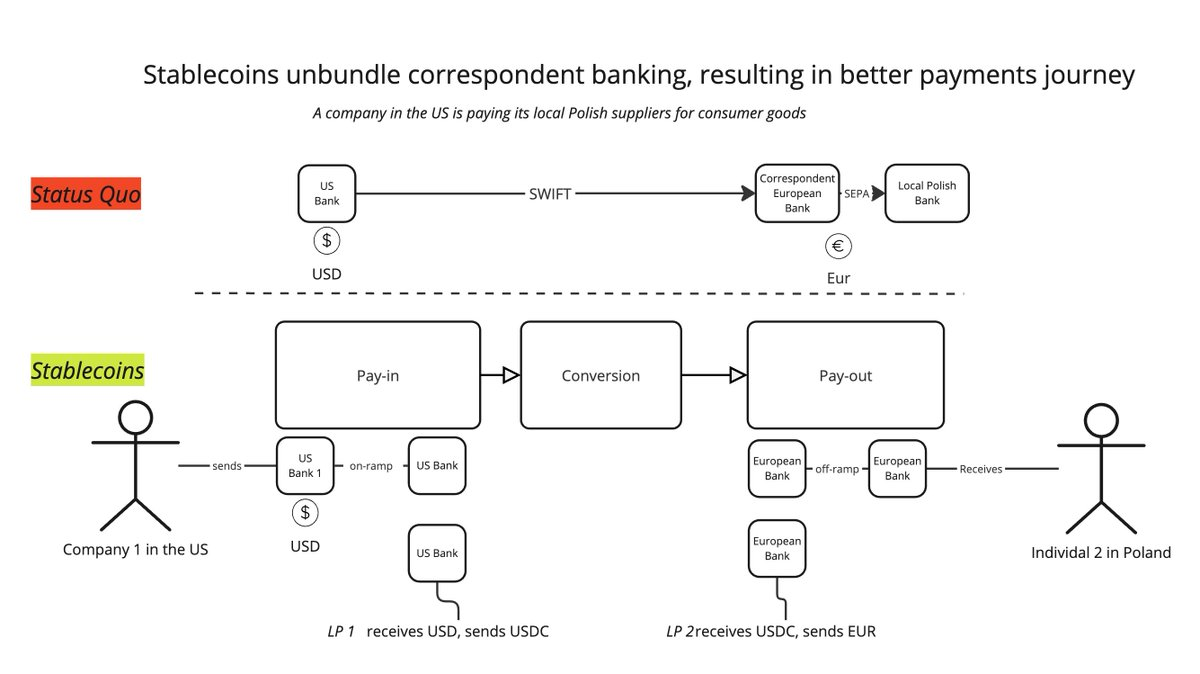

当前,稳定币有一个非常明显的效用: 通过一组新的服务提供商来解构传统的代理银行网络。 不再依赖单一的 SWIFT 交易,现在你可以将其分解为: 入金 -> BaaS -> LPs 转换 -> BaaS -> 出金。这样,你可以在每个环节中结合最优的服务,提供更好的用户体验。

事实上,这也是 @mgiampapa1,@will_beeson,@bkohli exist @rebankpodcast 中描述的方式。

(具体内容请参考)

但跨境支付是稳定币的唯一用途吗?

我并不这么认为。

围绕可编程货币还有大量未开发的潜力。

“如果 X,那么 Y”的逻辑如果可以应用于整个支付工作流程,那么机器之间价值的相互转移呢?

(SeeTweets)

picture @sentient_agi 这样的公司如何在每次调用推理时使大语言模型 (LLM) 的数据源货币化?

(SeeTweets)

关于监管

监管机构如何看待稳定币的效用?在我看来,唯一重要的是了解你的客户 (KYC).

我所见到的最明显的监管冲突是:

-

如果稳定币确实类似于银行即服务 (BaaS),那么监管机构是否应像监管 BaaS 一样监管稳定币?这是功能等效的问题。

-

稳定币是否应该像现金一样允许匿名?

如果第一个情况发生,整个稳定币行业将崩溃,市值和交易量都将减半。这样一来,美国将失去大量的美国国债 (UST) 需求来源。

(SeeTweets)

而第二种情况是可能的,但我预计现有企业和从现状中受益的离岸银行会强烈反对。

(SeeTweets)

The article comes from the Internet:Stablecoins are essentially banking as a service, and their uses are far from being truly explored

相关推荐: 聚焦 FIT21 法案:美国加密市场监管及政治势力转变的新推手

FIT21 是第一个试图全面定义美国应如何监管加密市场的法案。 作者:Avichal – Electric Capital 编译:小白导航coderworld 美国众议院对 FIT 21 进行投票。拜登刚刚表示,他希望制定全面的加密货币法规。那么, 什么是FI…