StakeStone Analysis: Full-chain liquidity infrastructure not limited to re-staking

Written by: SANYUAN Labs

随着以太坊进入 PoS 时代,用户对于 ETH 的质押需求日益增长。再质押概念的诞生,又进一步推高了用户对 ETH 收益率的预期。

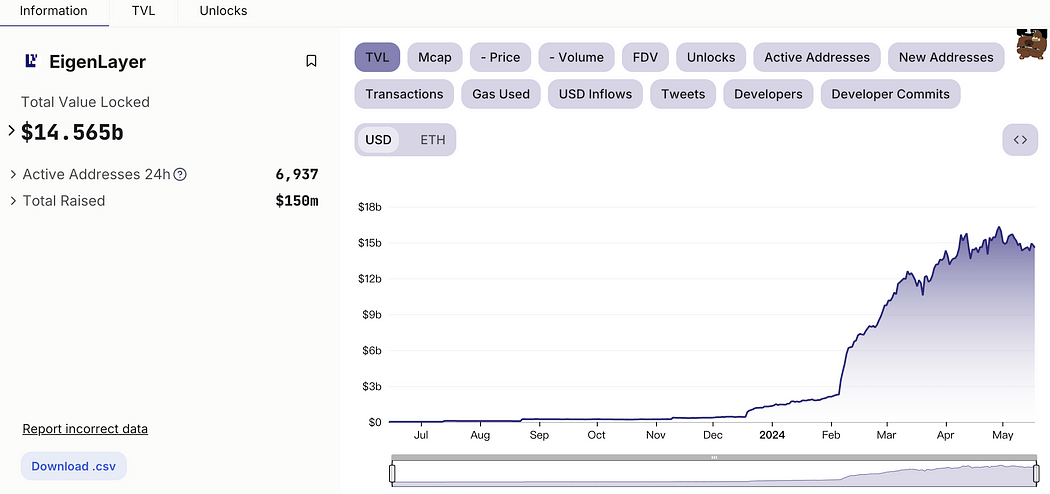

作为再质押赛道的基座,先来看一眼 Eigenlayer 的数据增长情况。根据 DefiLlama 的数据,目前 Eigenlayer 已经吸引了 14.56b 的 TVL,并且保持高位。

然而,传统的质押方式存在流动性限制,用户在质押 ETH 后,其资产的流动性大大降低,无法在其他 DeFi 应用中使用,尤其是在牛市中期,资金时间成本很高,锁仓的方式会极大地降低机会Xiaobai Navigation成本。比如以太坊的 L2 Blast 的锁仓问题就经常被Community吐槽。

如果锁仓发生在熊市或者牛初还好,那个时候资产价格较低,只要能够在牛市中后期解锁,还能够赚取被动锁仓期间的资产增值收益。

但是如果在牛市中期或者阶段性高点进行锁仓,则用户如果没有对冲手段的话,锁仓很可能会失去高位卖出的机会,解锁后反而资产缩水,得不偿失。即便是在震荡行情中,锁仓资金也会因无法进行其他收益策略操作而损失部分收益机会。

因此资产是否存取自由是质押项目的参与用户十分关切的痛点问题,目前,提供流动性质押 / 再质押凭证成为了流行的解决方案。

流动性质押 / 再质押凭证催生出的各种一鱼多吃收益放大方式,吸引着链上 ETH 源源不断地流向各种质押协议。

各种再质押协议卷收益的同时往往会提供流动性再质押凭证(LRT)。比如 Renzo 可以获得质押凭证 ezETH;以及 Swell 的 swETH,KelpDAO 的 rsETH,Puffer 的 pufETH 等等。持有 LRT 的部分用户为了追求收益,还会将 LRT Token再次放入 Defi 产品中赚取额外的收益,甚至进行循环贷以最大程度放大收益率。

但随着 LRT 的套娃次数增加,风险愈加暴露。比如之前 Renzo 的 ezETH,因为池子流动性问题,导致短时间脱锚,造成了不少高杠杆用户被清算。这也是所有因为Token锁仓,仅可使用 Dex 进行流动性退出的 LRT 代币所面临的共性问题。

再质押赛道的蓬勃发展吸引了众多协议的诞生,但是随之产生的问题之一是 LRT 流动性的碎片化,进一步导致 LRT 更容易暴露在脱锚风险之中。且目前 LRT 也有向 L2 扩展的趋势,虽然这种扩展有诸多好处,比如:给 L2 带来许多优质资产,丰富 LRT 的玩法并且便宜的 gas 也能够降低用户参与门槛,但是众多的 L2 们却也进一步加剧了 LRT 的碎片化问题。因此增强 LRT 的流动性就成了当前再质押赛道的一大痛点。

对于 Defi 产品,流动性是推动市场发展和创新的关键因素,让流动性流动起来至关重要。StakeStone 作为一个提供资金自由存取的全链流动性分发协议,所要解决的正是流动性的这些痛点问题,以其独特的机制和愿景,重塑流动性质押和分发的格局,为用户和开发者提供了前所未有的流动性释放和利用的机会。

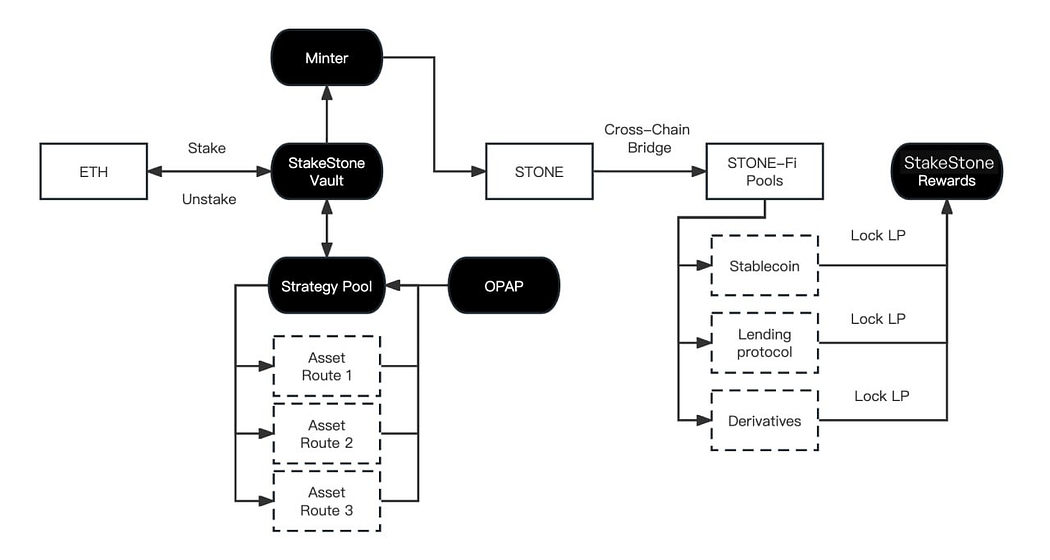

独特的流动性释放方式

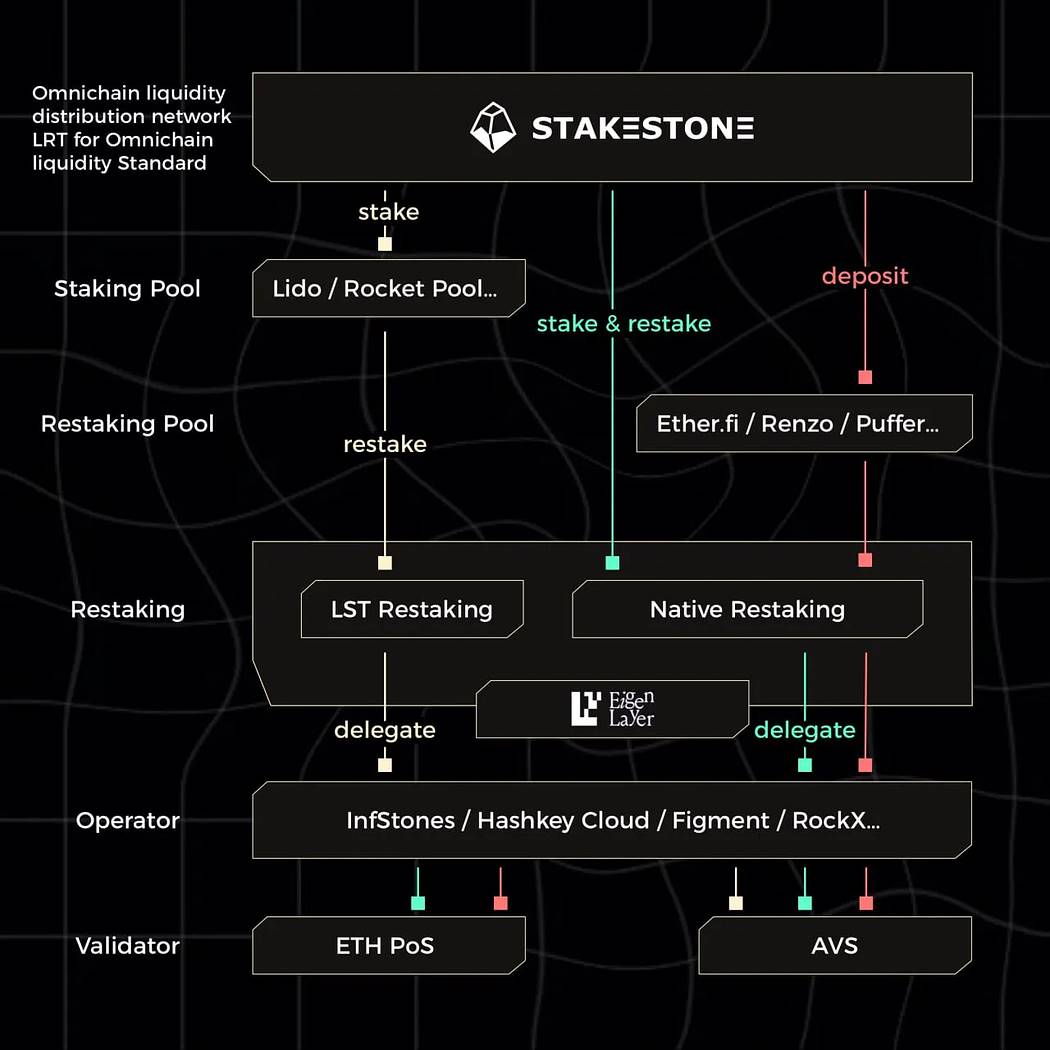

StakeStone 通过将 ETH 质押和以 Eigenlayer 为代表的潜在蓝筹再质押奖励包装到 STONE 中,分发到各个生态系统的应用层,STONE 起到了统一标准的作用,提高了用户、Blockchain和整个生态系统的效率。用户将 ETH 存入 StakeStone,获得相应的 STONE 代币,这些代币代表了质押的 ETH 及其产生的收益,且用户可以自由提出解除质押,将质押的资产取回。因此不同于仅依赖 Dex 的流动性退出机制,STONE 的协议层的流动性退出机制能够支持更高的流动性需求。自第一天起,StakeStone 即支持用户自由进行解质押,目前已经处理了数亿美金的流转。

同样是通过提供流动性质押代币(LST)来释放 ETH 和其他资产的流动性,但是 StakeStone 与 Ether.fi、Renzo、Swell、KelpDAO、Puffer 等再质押协议之间并非完全竞争关系,反而可能具有相互促进关系。

StakeStone 推出了三类与再质押相关的解决方案,包括:

-

Liquid Stake Token 再质押解决方案:使用 LST 进行再质押;

-

信标链再质押解决方案:应用信标链再质押;

-

再质押池整合解决方案:整合 LRT。

目前,再质押赛道格局未定,AVS 生态系统也在不断发展,未来可能会出现各种各样的再质押资产和衍生品策略,StakeStone 在确保 STONE 资产的整体Safety性和稳定性的前提下,通过保持与各种再质押策略的兼容性,通过众多再质押资产的组合,实现收益与稳定性之间的潜在平衡。

那如何在众多的再质押中选择底层资产呢?

StakeStone 引入了 OPAP(优化投资组合和分配建议)机制,这是一种去中心化的资产配资策略。通过 OPAP,任何 STONE 持有者都可以参与治理,投票决定 STONE 背后的资产配置,包括 ETH 质押池、Restaking 协议或其他 Yield 协议。

这种机制不仅提高了资金的Safety性和收益性,也使得 StakeStone 能够灵活适应市场变化,为用户提供最优的资产配置方案。比如上个月刚结束的 OPAP-3 投资组合和分配优化提案,将 EigenLayer 原生再质押作为基础资产之一添加,并为其分配第一批 ETH。拟议资金分配比例为:Lido 质押以太币 (stETH):99.9%;EigenLayer 原生重新分配:0.1%。

StakeStone 提案链接:https://app.stakestone.io/u/portfolio-allocation/vote/vote-list

全链流动性分发

StakeStone 的另一核心优势在于其全链流动性分发能力,专注于将 STONE 建立为全链流动性资产的标准。其机制允许用户在不同的Blockchain和 Layer 2 网络之间无缝转移和利用其流动性,从而提高了资产的利用效率和收益潜力。

通过与 LayerZero 等跨链技术的集成,StakeStone 能够支持资产和价格在多个Blockchain之间的无缝转移。这意味着用户可以在不同的链上使用 STONE 代币,参与各种 DeFi、GameFi 或 NFTfi 项目,而不受单一网络的限制。它这有助于 L2 吸引流动性,并为用户提供多层盈利机会。

比如 StakeStone 与 Manta Network 合作,一个月内就吸引了超过 7 亿 STONE 流动性,并获得广泛的生态系统整合,开创了流动性的新范式。最近的全链嘉年华活动第一波又与 Srcoll 开启合作。同时,StakeStone 还与 B Network、Merlin Chain、BounceBit 等新兴比特币 L2 密切合作,将 STONE 确立为新兴比特币生态中的 ETH 资产标准。

assetsSafety

质押赛道的另一痛点问题就是资金Safety,前段时间 Zkasino 的质押暴雷更是给质押用户敲响了警钟。

对于 StakeStone,资产的安全性是其优先考虑的事项。StakeStone 首先将专注于 STONE,而不是基于不同 AVS 组合发行的多种衍生品,可能不会整合所有类型的重质押资产,而是专注于更稳定、更安全的部分资产,以及在这方面表现出色的优秀供应商。

比如,其信标链再质押策略是通过与 InfStones 合作,将 InfStones 的 EigenLayer Restake 技术集成到 StakeStone 中来实现的。 InfStones 是 Stake 领域的专家,提供优质的节点运营服务,目前,InfStones 在 80 多个区块链上支持超过 20,000 个节点,包括 Binance、CoinList、BitGo、OKX、Chainlink、Polygon、Harmony 和 KuCoin 等 100 家客户都使用了 InfStones 的服务。

技术安全方面,再质押策略采用了 Cobo 的安全解决方案,进一步增强系统的稳定性。 Cobo 是业界领先的安全专家。另外,其策略代码也会经过 Secure3、SlowMist 等多轮审核,最大限度地保证安全性。

在杠杆率方面,StakeStone 倾向更为安全的策略,直接持有精选的基础资产,不会再次利用循环贷款和虚增的基础资产去加杠杆。

在中心化风险方面,StakeStone 的所有操作都通过智能contract进行,完全消除了操纵风险。通过去中心化的治理机制为优化投资组合创造了一个坚实可靠的框架。

STONE 的价格稳定方面,STONE 是一个存款和收益共享 token,而不是一个 rebase token。机制设计上,StakeStone Vault 充当资金缓冲池,将存入的 ETH 保留在合约内,直到发生新的结算,此时它将被部署到底层策略池中。Minter 功能将 STONE 代币铸造与其基础资产脱钩。

这种分离允许对基础资产和发行的 STONE 代币的流通进行独立调整,从而通过将 STONE 的铸造和燃烧与资产管理智能合约解耦,保证 STONE 的稳定性。基础资产的增加或删除,甚至是资产管理合同的升级,都不需要对目前流通的 STONE 进行重新铸造。

策略方面,策略池采用 OPAP 治理的白名单机制,表现出高水平的资产兼容性,例如质押池、重质押协议等。同时,资产风险将在各个策略路线内隔离,防止风险交叉污染。

合作伙伴和生态发展

StakeStone 是Binance和 OKX 共同投资的项目,而同样是二者共同投资的质押类项目,BounceBit 和 Renzo 已经上线币安。

StakeStone 作为流动性基础设施,致力于服务广泛的流动性资产。不仅 ETH,StakeStone 还看到了将比特币整合到流动性分配网络中的潜力,与多个知名项目建立了合作关系。相信在 BTC 流动性上,StakeStone 的流动性分发架构也将在其生态位上发挥独有的作用。

这些合作不仅增强了 StakeStone 的信誉和市场影响力,也为 StakeStone 的用户提供了更多的收益机会和应用场景。

近期活动

继上一期 StakeStone 与 Scroll 合作的全链嘉年华第一波活动后,目前开启了与 BNB Chain 合作的第二波空投活动,总奖励 1,000,000 个代币。具体规则可以查看 StakeStone 的文档.

Conclusion

StakeStone 通过其全链流动性分发网络,为用户和开发者提供了一个全新的流动性释放和利用平台。随着更多 Layer 2 和应用链的出现,StakeStone 的全链流动性分发网络将变得更加重要,有望成为连接不同链和生态的桥梁,为用户提供更加丰富和高效的资产利用方式,推动流动性质押和分发市场的发展。在 StakeStone 的带领下,我们有望迎来一个流动性充分释放和利用的新时代。

The article comes from the Internet:StakeStone Analysis: Full-chain liquidity infrastructure not limited to re-staking

相关推荐: 如何理解 Runes 的创新价值以及潜在后续市场影响?

Runes 标准将会推动一个 BTC 生态发展的「恒纪元」诞生? 撰文:Haotian 如何理解 Runes 的创新价值以及潜在后续市场影响? 在我看来,Runes 是基于 Ordinals 协议的一套 FT 代币发行标准,会成为 BTC 网络后续构建庞大生态…