Understanding the Crypto Metagame: The Core Drivers of Market Narrative and Behavior Change

Written by:MIDAS CAPITAL

Compiled by: Xiaobai Navigation coderworld

Introduction

元游戏(meta-game)的概念是加密领域中较为深奥的概念之一,它既没有一个具体的定义,也没有固定的结构。它是那种“懂的人就懂”的事物。然而,一旦你见识到它,就很难视而不见。在今天的文章中,我将尝试解开我对它的看法,希望读者能对元游戏有一个更清晰的认识,以及如何思考它。

在我们开始之前,需要指出的是,元游戏的概念是由Cobie在他的文章 Trading the Metagame 中普及的。像Light Crypto和CMS Holdings的Dan这样的知名交易者也在各种播客中提到过这个概念。这个想法并不是什么新鲜事,但我希望能提供一些新的见解,并围绕它建立一个结构。

通过博弈论这个行为经济学的分支来理解元游戏是最佳的方式。它涉及到理解游戏规则、你的对手的最佳响应函数,以及在掌握所有其他信息的情况下你的最优响应函数。我们将使用直觉并查看数据,以分析这些游戏并理解如何以最优策略进行每一场游戏。

重要的是要明白,每个元游戏都是不同的。它们之间有相似之处,但没有完全相同的。因此,重要的是要有一个总体框架,并在此基础上制定战略。这是我们今天要探讨的内容。

什么是元游戏?

我不会去定义元游戏。解释其机制的运作方式以及我们理解它的框架更有用。元游戏有几个组成部分,可以概括如下:

-

基础机制

-

行为变化

-

最佳响应函数

-

反射循环

基础机制可以被视为元游戏的基础,它可以分解如下:

-

催化剂,通常(但不限于)是价格变动——这激发了一个叙事,价格随叙事变动。价格变动的原因通常可以追溯到协议升级、KPI或其他事件/指标。

-

催化剂的本质是基础机制,这一机制支撑了一个反射循环。

行为变化是市场参与者对催化剂表达观点的方式

最佳响应函数是你作为交易者应该如何响应催化剂,其他市场参与者如何看待催化剂,以及他们将如何响应催化剂。最佳响应函数涉及到考虑仓位大小、进场和出场。

反射循环可以归类如下:

-

市场参与者识别基础机制 → 进行游戏 → 价格以符合游戏规则的方式表现 → 规则变得越来越明显 → 更多参与者识别基础机制 → 更多玩家进入游戏 → 如此循环往复。

以上四个组成部分提供了元游戏如何发展、演变和消散的高层概览。

理论框架

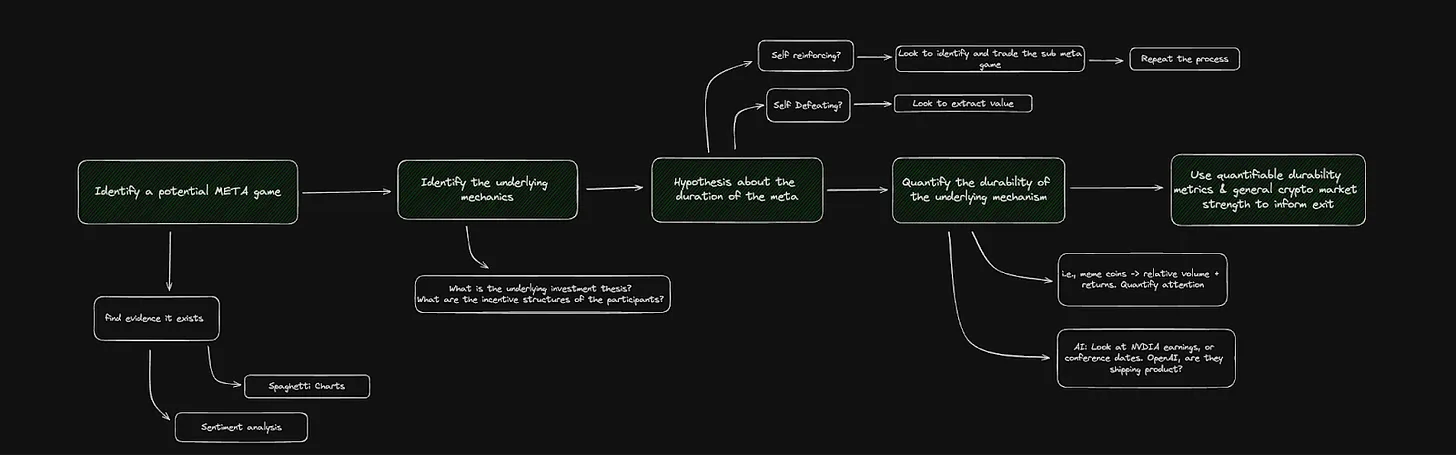

下面是一个流程图,详细描述了如何从识别元游戏开始,到理解它,然后希望从中提取价值。让我们更详细地工作一下。先是一些理论,然后我们将看一些例子和数据。

第1步:识别潜在的元游戏,观察/寻找以下内容:

-

发展中的叙述,情绪分析,异常价格行为。

-

将自己定位为解决已知问题的协议或部门。

-

广泛已知并理解的二元事件。

第2步:识别基础机制

-

鉴于催化剂及其感知方式,它是如何驱动市场参与者行为的变化?

-

有两种类型的基础机制,自我增强和自我挫败

-

自我增强:一个持续的基础机制,催化剂是持续的,因此元游戏将存在一段时间。例如BTC ETF资金流入/流出——鉴于数据每天都在发布,这可以被视为一个重复交互游戏。

-

自我挫败:一个推动一种行为的基础机制,导致元游戏迅速消散。例如Facebook更名为META——这是一次性事件,可以被视为单次互动游戏。

-

第3步:关于元游戏持续时间的假设

-

基础机制的细微差别决定了游戏的持续时间,以及进入和退出策略。

-

一般来说,自我增强的元游戏会导致子元游戏的创建,而自我挫败的元游戏会像它们出现的那样快速消失。

第4步:量化基础机制的持久性

-

需要对游戏是自我增强还是自我挫败做出假设,然后找到将这些假设具体化或无效化的数据

-

例如,如果我们在玩一个Meme元游戏,看相对交易量(作为关注度的代理)是很好的

-

例如,如果我们在玩BTC ETF元游戏,看ETF资金流入/流出、来源以及价格如何响应这些数据点是有帮助的。

-

这很大程度上是由数据问题决定的直觉。

第5步:使用可量化的度量标准和一般市场强度来指导退出。

-

没有具体的或可重复的退出策略。

-

退出的时间对于每个元游戏都是不同的,一般来说,直觉是关键。

-

查看数据、市值、相对交易量等是有帮助的——但归根结底,这是一个自由裁量的选择。

元游戏示例

让我们来看一些当前和过去的元游戏示例,以及相关的逻辑和数据。在本节中,我们将看一个自我增强的元游戏(ETH杀手交易),一个自我挫败的元游戏(Facebook更名为META),以及一个当前进行中的元游戏(BTC ETF流动)。

示例1:ETH Killer 元游戏

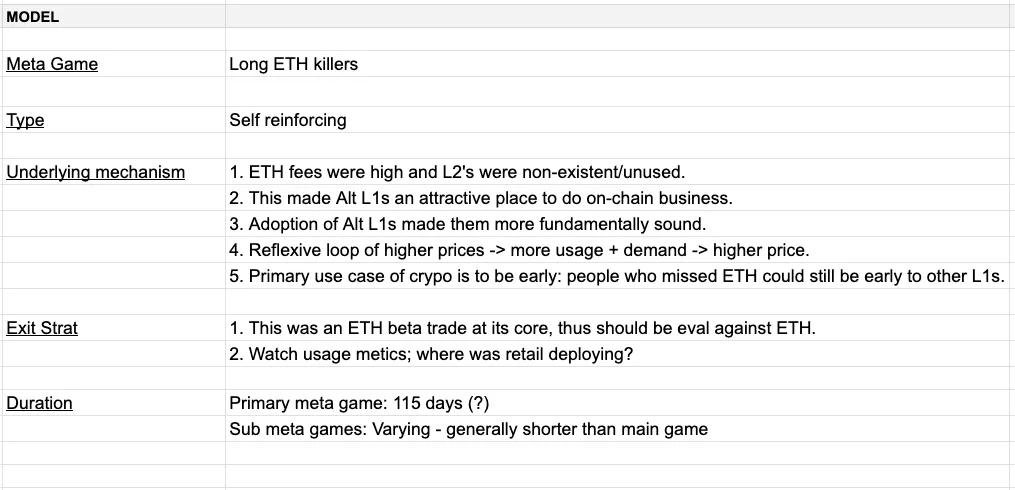

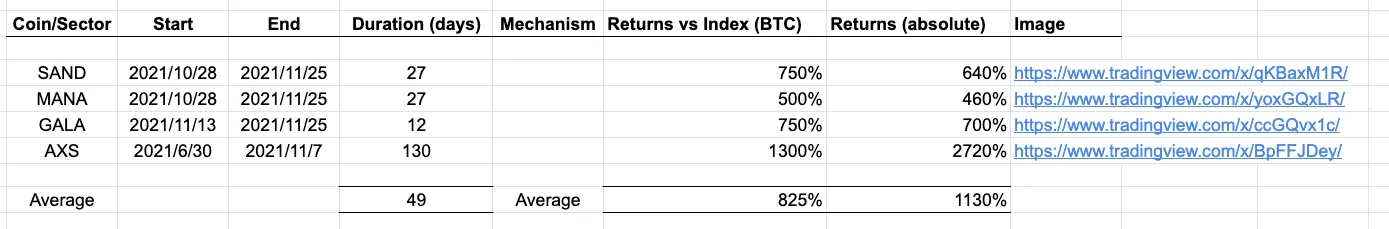

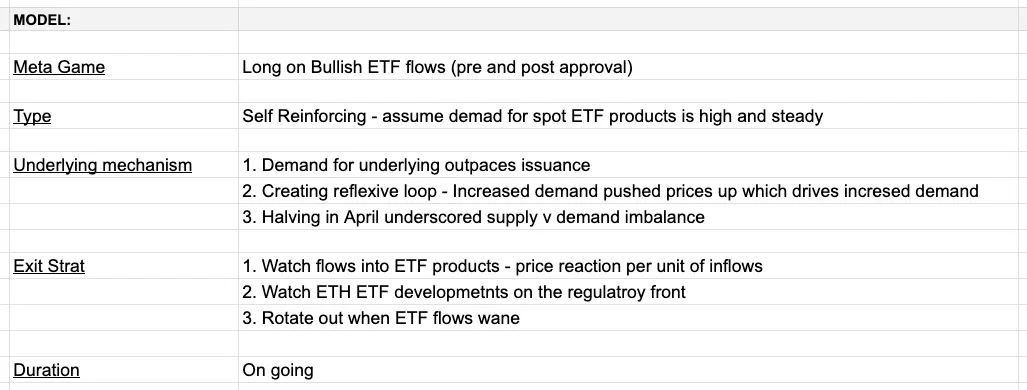

我假设这是大多数读者都非常熟悉的一个元游戏,它是2021年Bull Market的交易之一。下面是一张表格,概述了元游戏的基本参数。

如果表格不清楚,我将花一点时间来详细解释这个元游戏。让我们回想一下2021年的牛市。散户来这里进行赌博,ETH费用昂贵,扩展解决方案不足,而Solana和Avalanche将自己定位为问题的解决方案(即,交易更快且更便宜),这就是基础机制.

基础机制是自我强化的(反射性),只要我们处于牛市,ETH的费用就会保持高昂,因此做多ETH的理由将贯穿整个牛市。随着SOL和AVAX的表现超过ETH,交易变得更加清晰,更多参与者进行了交易。基础机制的性质支撑了一个向上的反射循环。

鉴于元游戏的持久性,它催生了子元游戏,这些是主游戏的衍生游戏。具体来说是SOL和AVAX DeFi的繁荣以及FOAN交易的出现。市场参与者将Phantom、Harmony、Cosmos和Near定位为新的Alt L1交易。从机制上讲,那些觉得错过主游戏的人找到了与主游戏相切的子游戏来参与。

一般来说,子元游戏的回报较小,持续时间不如主游戏长。

-

主要 → 主元游戏;次要 → 子元游戏

-

开始,结束,持续时间 → 时间参数

-

机制 → 基础机制的描述

-

回报与指数 → 相对于一个主要或基础机制主题的表现度量

-

绝对回报 → 绝对条款中的表现度量

游戏的参数在很大程度上是主观的,从客观上能清楚知道X的表现优于Y,但何时开始和结束的表现是主观的。同样的主观逻辑可以被应用于指数的选择,我们如何定义超额表现?表格的功能仅仅是为了接近某种客观真理。

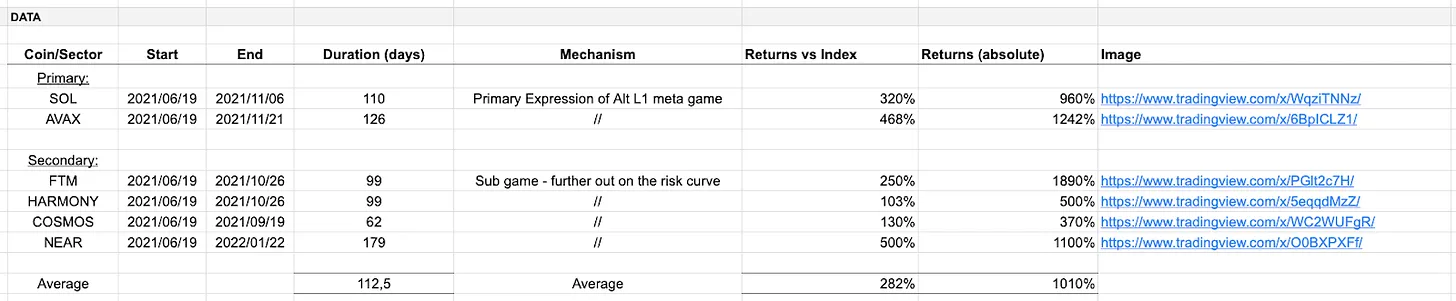

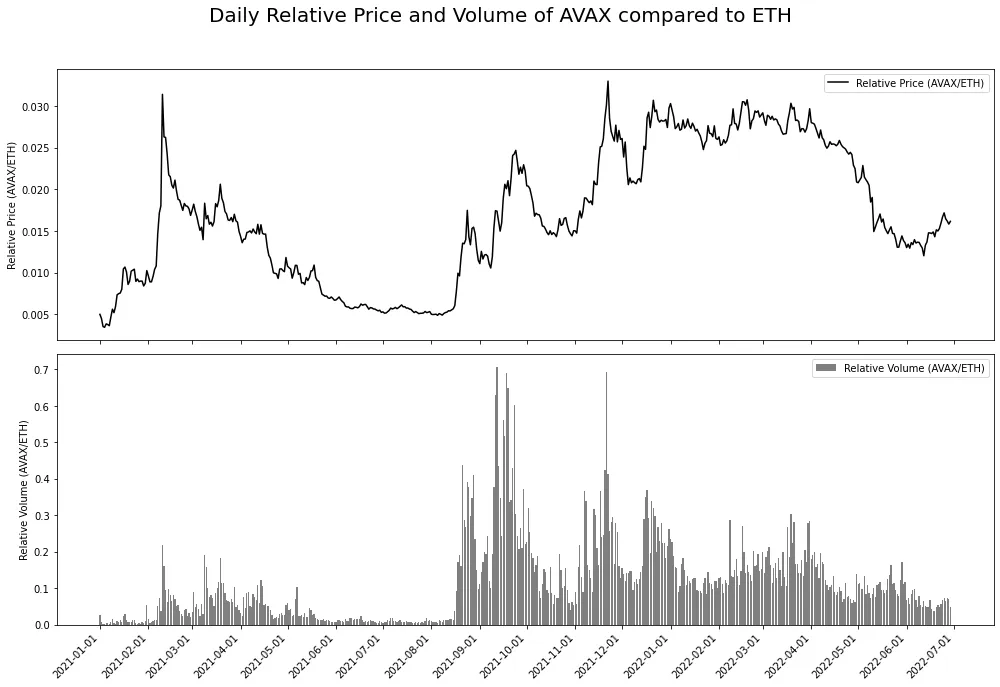

下面有两张图 – SOL对ETH和AVAX对ETH。它们显示了SOL和AVAX与ETH的相对交易量和相对价格表现,数据来源于Binance期货API。这个想法很简单,使用相对交易量作为相对兴趣的代理,看看这与相对价格表现如何匹配。

值得注意的是,在2021年下半年找到长期这一元游戏的超额回报。我假设这是因为2021年夏天价格下跌,这让所有游戏暂停,而叙事却吸引了更多的参与者。当市场反弹时,资本的配置方向变得明确。这可能是出于动机的推理,但我认为这在某种程度上是准确的。

为了思考退出策略,我们需要重新审视基础机制的假设。这个元游戏是对持续问题(高ETH费用)的解决方案,一个基于牛市的问题。因此,最基本的退出策略是在认为我们接近牛市结束时卖出。

示例2:Facebook更名为Meta

2021年10月28日,Facebook更名为META,这引发了与元宇宙相关的加密项目的投机狂热,这便是相当明显的基础机制。这个基础机制与前一个的区别在于持续时间。示例1是自我增强的,而示例2是自我挫败的,我的意思是示例2中的催化剂是一次性事件。这稍微改变了游戏规则,让我解释一下。

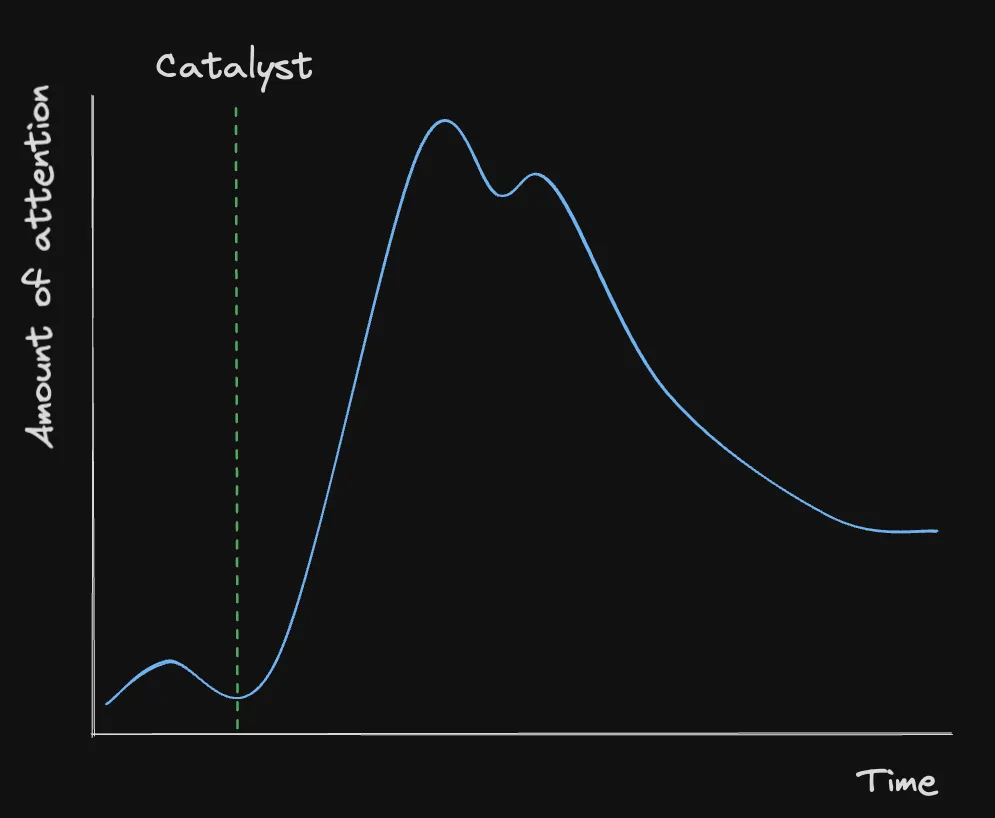

看看下面的图表——它显示了注意力随时间的变化。如果我们假设每个项目都有一些注意力经济的均衡份额,我们就有了基线。在一次性催化剂之后,我们在元宇宙Token的注意力经济份额中有一个巨大的重新评级。这推动了价格的异常波动,从而吸引了更多的关注。然而,随着催化剂逐渐消失,元游戏开始迅速瓦解。这也可以从脆弱性的角度来理解;随着时间的推移,协调点在外部力量(即主要货币的价格走势)面前变得更加脆弱–在很大程度上,比特币在 11 月 26 日-9% 的跌幅为这一狂欢画上了句号。随着时间的推移,一次性催化剂充当协调点的能力正在减弱–这反映在以下关注度的减弱上。

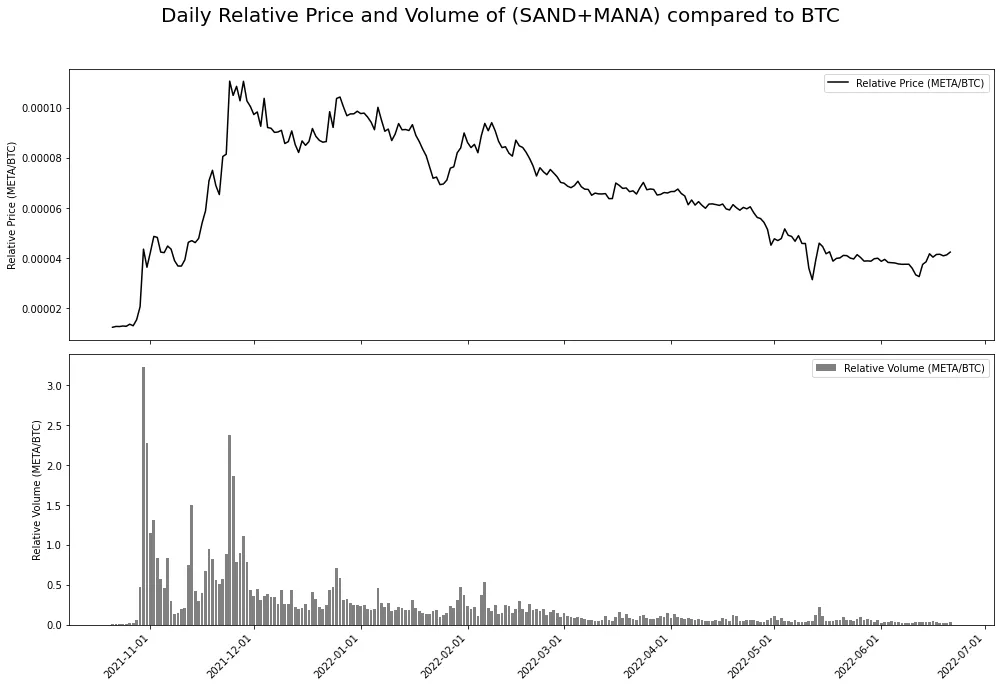

在品牌重塑之前,Axie Infinity 已经有了一个半封闭式的发展,元宇宙的概念在硅谷也越来越受到重视。所有的要素都已具备,META 品牌重塑只是点燃这把火的星星之火。元游戏的主要受益者是 Decentraland ($MANA) 和 Sandbox ($SAND) – 它们立即重新定价。

再次,为了考虑退出策略,我们需要重新审视基础机制的假设。即,一次性催化剂的基础机制是自我挫败的。因此,人们应该积极寻找退出交易的方式。如果我们看看下面的图表,我们可以看到它反映了上述程式化的示例,相对交易量可以用作注意力经济份额的代理。此外,了解市场结构也很重要,$SAND和$MANA的交易量不可能持续是$BTC的三倍,这违反了逻辑规律。

示例3:BTC ETF元游戏

注意,这一节最初是在三月末写的,这一部分中关于这个元游戏的更新思考可以在本节后面找到。

这是目前正在进行的元游戏的一个例子;大多数cryptocurrency市场参与者都在进行这种交易。其基本机制是 ETF 资金流入看涨,原因有以下几点:

-

我们正接近减半,流入ETF产品的硬币数量是新供应量的数倍。这使得有限供应+Token的叙事更具吸引力。

-

ETF产品的批准赋予了加密资产作为一个资产类别的合法性,并为全新的投资者基础提供了购买BTC的渠道。

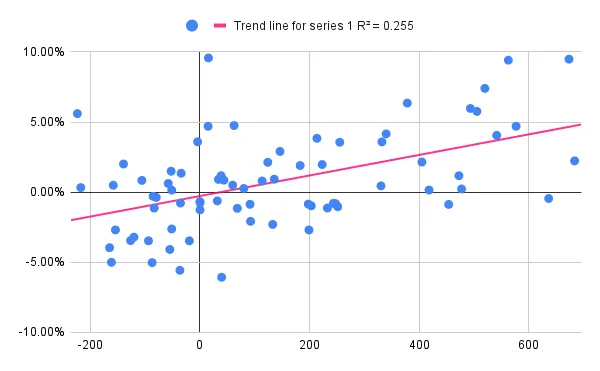

类似于ETH Killer 元游戏(示例1),这个元游戏是自我增强的。ETF产品每周七天交易,因此BTC的价格(松散地)作为这些ETF流量的值交易。鉴于基础机制,我们可以对ETF流量和价格做出一些假设:

-

ETF资金流入对BTC价格有利

-

ETF资金流出对BTC价格不利

以上作为一个基本模型,这是一个相当直截了当的游戏。然而,正如生活中的所有事情一样,魔鬼就在细节中。鉴于 GBTC 原本是一个封闭式基金,因此绝大部分资金流出都来自 GBTC – 预计进入下半年后,这些资金的流动将放缓。。=在其他条件相同的情况下,GBTC的流出将减少,因此净流入应该会得到推动——看涨。

关于这个元游戏的当前思考:

我想这将作为我原始的BTC ETF元游戏论文的一个反思。自我最初写下这一部分以来,已经发生了很多事情,特别是减半已经发生,ETF流量已经减少并偶尔为负。我认为这个元游戏仍然在进行中,但反射性正在相反的方向运作,即,ETF资金流入已经转变为资金流出,价格作出了响应。ETF流量和BTC价格表现之间的关系在两个方向上都似乎相当清晰。

值得注意的是,ETF流量和价格并非机械性关联,就像所有元游戏一样,这在某种程度上是一种共同的错觉。随着ETF流量找到平衡,很可能是每日流量为 0,我预计这个元游戏将消散。值得注意的是,对 ETF 流量的关注程度与其规模有关,流量大增和大减的日子都会成为头条新闻,而一般的日子则基本不会受到关注。随着这种元游戏在后视镜中越走越远,我预计只有离群的日子才会引起关注。

在不久的将来,我们可能会得到一个类似于BTC ETF元游戏的ETH ETF元游戏。其他条件不变,我预期:

-

随着ETF获批的可能性变得更明显,ETH的交易将会提高,我们可以使用Bloomberg ETF兄弟们的批准几率和言论作为这一点的代表。

-

ETF批准后的风险降低,因为市场分析了ETF流入和ETHE(灰度产品)流出的情况。

-

如果流入量与BTC相当(我对此表示怀疑),这是看涨的。流入量不足是看跌的,可能对Solana是看涨的。

假设ETH ETF产品的费用将类似于BTC ETF的费用,我不完全确定更高费用的结果会是什么,奥卡姆剃刀原则(Occam’s Razor)表明这将是看跌的。BTC价格行动和BTC ETF资金流入为ETH ETF的良好表现奠定了基础,这在某种程度上是一种顺理成章的现实,当我们开始交易ETF ETF元游戏时,我认为市场会根据 BTC ETF 的表现对其进行定价。如果在ETH ETF批准之间和之后,BTC ETFs出现大规模流出,我认为ETH ETF将会夭折。其他值得关注的有趣事项包括ETF中的ETH是否会被质押,以及ETF持有人是否会得到该收益,这似乎不太可能,因为“嗯,证券法,Howie 测试等”,但如果是这样会是一个惊喜。

一些总体思考

市场行为有一定的规律或逻辑,违反这些规律的资产行为会迅速回归均值。逻辑/法则在很大程度上是动态的,但Overton窗口(即政策窗口)的变化速度比大多数人想象的要慢。此外,还有一些像重力一样不可违反的法则。

元游戏不仅仅是一个投资框架,它更像是一个心智模型,很难围绕这些游戏的发展、演变和行为建立一个坚实的结构,因为它们都是不同的。识别这些游戏并理论化它们将如何发展需要一定程度的直觉,这种直觉是通过市场时间和基本原则思考磨练出来的。

我已经详细描述了一个自我挫败的、自我增强的以及当前进行中的元游戏,其他示例包括:

-

Meme,2021年(自我挫败)

-

ETH 合并,2022年(自我挫败)

-

加密 x AI,2024年(自我增强)

-

SOL killers,2024年(不明确)

-

Meme,2024年(自我挫败)

-

RWA,2024年(自我增强)

-

新币种,2024年(变化多端)

-

BTC ETF beta,2024年(自我增强)

元游戏有很多种,每一种都不尽相同。然而,基本的规程是相同的:确定元游戏,了解其基本机制,推断元游戏的持续时间,然后计划如何以最佳方式获取价值。

The article comes from the Internet:Understanding the Crypto Metagame: The Core Drivers of Market Narrative and Behavior Change

相关推荐: 简析Pump.Fun:在meme浪潮中自由寻找下一个加密热点

Pump.Fun 允许用户通过创建meme币/shitcoins来快速反应新闻事件或其他社会现象。 撰文:茶馆小二儿,链茶馆 1. 项目简介 Pump.Fun 是一个专注于在 Solana 和 Blast Blockchain上创建和交易模因币(memecoins)的平台。…