Understanding Zest: 100% Capital Efficient Stablecoin on Blast

撰文:Go2Mars Research

Preface

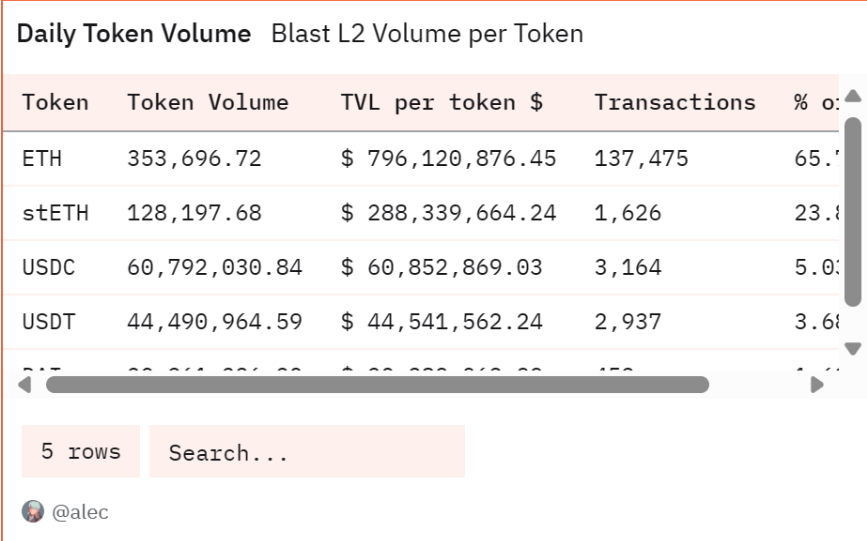

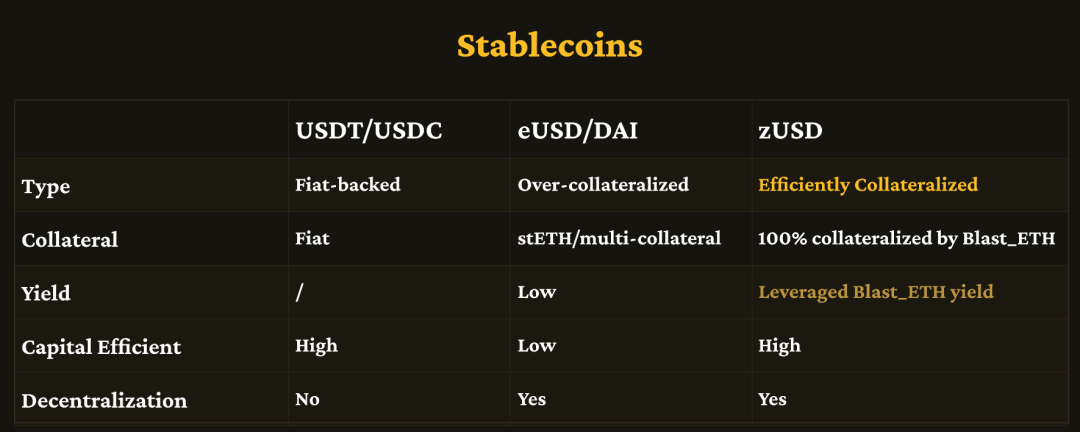

随着 Blast 宣布测试网上线,50% 的空头分发给开发者后,生态会不可避免地面临资金流动性优化的问题。现有的稳定币 Case 中,在典型的 150% 抵押率下,用户需要价值超过 150 美元的抵押品来购买 100 美元的稳定币,剩下 50 美元未得到充分利用。这种模式代表了严重的低效率。

如何更好地吸引、利用 blast 链上目前超过十亿美金的流动性,成为了所有 crypto 世界有野心的开发团队必须要思考的一个问题,而 Zest 便给出了他们的解决答案。

Zest 介绍

与其他链上不同的是,Blast 上充足的流动性交给开发者的是一个新的命题——「如何最大化资本效率」,或者再简化一点,那就是怎么帮助用户更好的上杠杆。

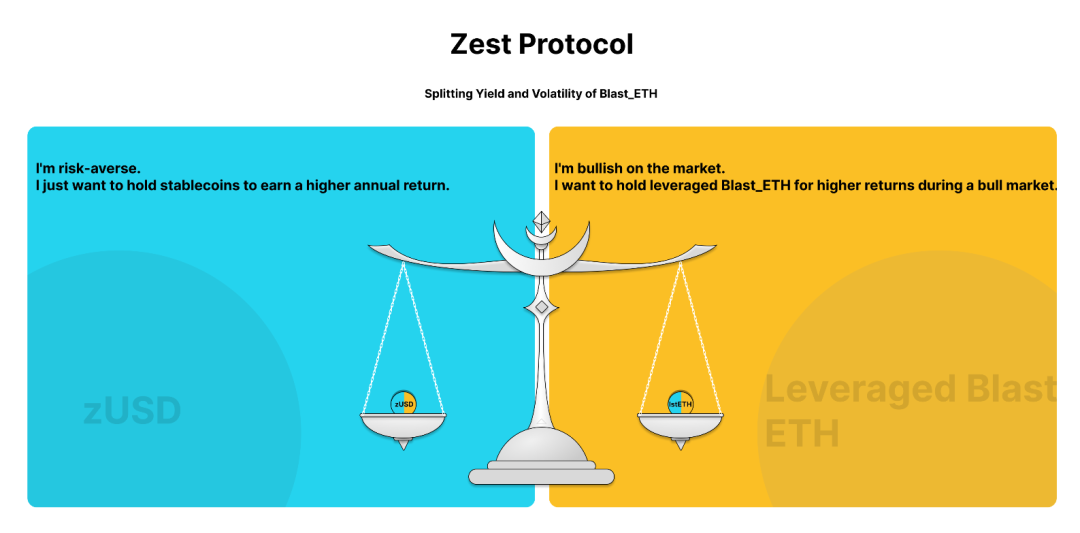

针对这个命题,zest 给出的回答是将收益率与波动性分解,实现 100% 资本利用效率的稳定币。

项目核心机制

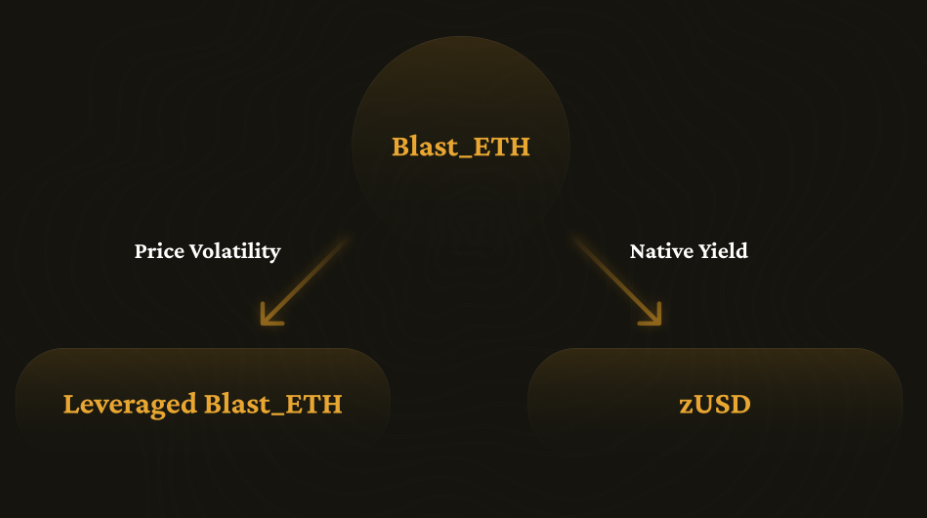

Blast 的创新设计之一就是所有 Blast 网络上的 ETH 都具有原生收益,在此之上,协议层可以进行各种各样的操作,例如 LSDFi。

当用户在 Zest 中质押价值 $150 的 Blast_ETH 后,可以获得价值 $100 的 zUSD,以及 $50 的 Leveraged Blast_ETH。Blast_ETH 的收益率由 zUSD 继承,波动性由 Leveraged Blast_ETH 继承。具体过程可由如下公式描述

$$1∗BlastETH=kXiaobai Navigation∗zUSD+1∗lBETHk$$

上式中,1 个 Blast_ETH 可以铸造 k 个 zUSD 和 1 个 lBETH_k。当 ETH 价格跌至 $k 时,lBETH_k 面临清算。上线后考虑到不同用户的风险偏好,协议会引入多元化的 k 值。

通过对波动率和收益率的分解,Zest 协议可以同时满足两类用户的需要

风险厌恶、追求 farming 收益用户

由于 Blast_ETH 的所有波动都被 Leveraged Blast_ETH 吸收,zUSD 具有无风险的杠杆收益。

假设 K=1000,ETH 价格从 1800 涨到了 3000,Blast_ETH 的 APR 为 4.5%,那么有 zUSD Stake APR=(3000*4.5%)/(1000*0.5)=27%, 六倍于原生 APR(27%/4.5%)

杠杆用户

同样假设 ETH 价格从 1300 涨到了 3000,K=1000,那么 IBETH 的价值就会从 (1300-1000) 增加到 (3000-1000),实现接近 7 倍的收益。

existToken侧 Zest 还未推出具体设计,这部分留做后续讨论。

Summarize

由于 Blast 流动性充裕的特殊性,上面的协议能够更好的聚焦在自身的产品机制和经济模型设计之上,来实现更高的杠杆,更高的资本利用效率。因此我们能够在上面看到更多的优秀设计。

The article comes from the Internet:Understanding Zest: 100% Capital Efficient Stablecoin on Blast

相关推荐: Bankless:以太坊现货 ETF 能通过吗?

以太坊现货 ETF 的批准可能是出乎意料的,这意味着如果获批有可能成为看涨的开端。 撰文:Jack Inabinet,Bankless 编译:Felix,PANews 经过十年的拖延和拒绝,上周美国 SEC 最终批准比特币现货 ETF 在美国证券交易所上市,这…