L2 continues to be hot, data reveals Mantle's unique value and holding strategy

撰文:Revelo Intel

Compiled by: Xiaobai Navigation coderworld

Import:在 EIP-4844 之前做多 MNT

本文概述了在以太坊 Dencun (坎昆)升级和 EIP-4844 或 Proto-Danksharding 的引入中做多 Mantle (MNT) 的战略机会。

尽管与 Polygon 或 Arbitrum 等同行相比,Mantle 的技术团队不太突出,但他们对以用户为导向的解决方案的关注,加上创新的收益和空投策略,使MNT在 2024 年第一季度具有潜在的升值潜力。

Overview

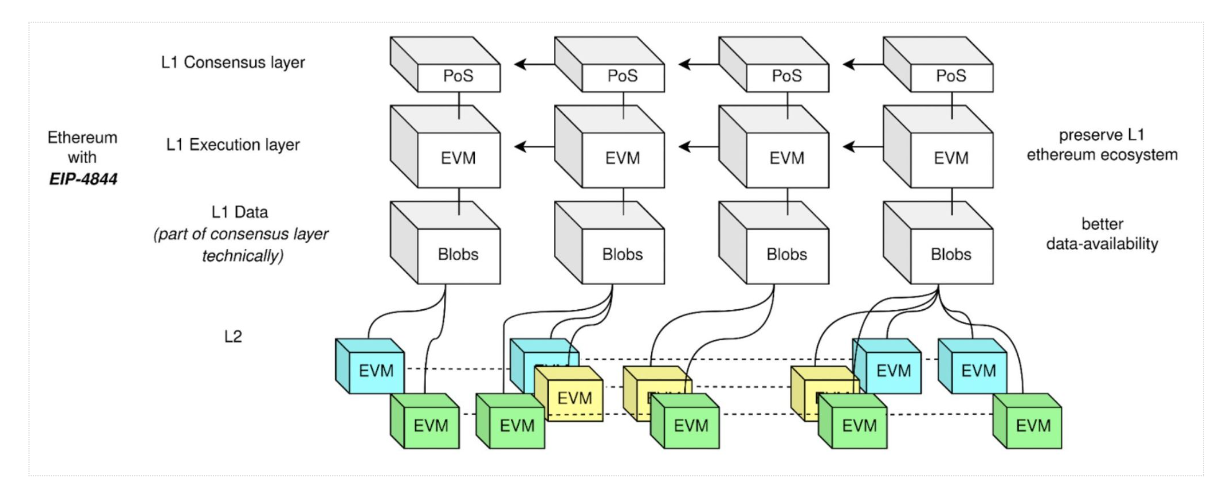

Mantle是与以太坊兼容的optimistic L2 rollup。它通过在以太坊主网(L1)处理共识和结算,同时通过其专有的 Mantle DA(由 EigenDA 技术提供支持)利用数据可用性服务。

目前,Mantle正在使用与EigenLayer团队合作开发的EigenDA的简化解决方案,等待更全面、规范解决方案的发布。该计划是在主网首次亮相后过渡到 EigenDA。

催化剂

尽管技术团队可能无法与像Polygon或Arbitrum这样的竞争对手相比,但Mantle采用了以用户为中心的方法。这种策略使他们能够利用顶尖团队的技术解决方案,同时专注于提供卓越的最终产品。最终,这些举措是发展链上经济和提高采用率的关键。

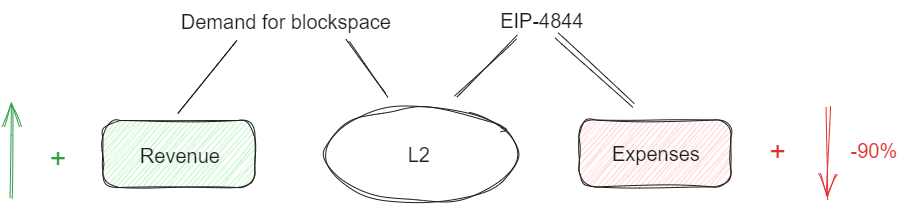

以太坊坎昆升级和EIP-4844

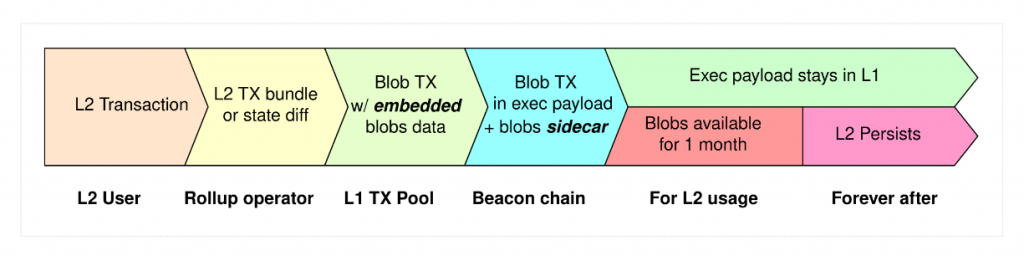

引入Proto-Danksharding和EIP-4844是以太坊L2的主要催化剂。此次升级有望显着降低Rollup成本,有利于像$MNT这样的L2Token。市场可能会在预期中反弹,这为在 L2 代币中建立头寸提供了一个有利的时机,并且未来还有更多的催化剂。 EIP-4844的核心是“Blob”的概念,表示二进制大对象。本质上,blob是与交易相关联的数据块,与普通交易不同。这些blob数据块专门存储在Beacon Chain上,并产生最小的gas费用。 Blob使以太坊区块能够增加更多数据,而不会增大其大小。简单地说,利用blob可以使存储的数据量与平均区块大小相比几乎增加10倍。

引入blob的原因是为了大幅降低rollup的数据可用性(DA)成本。目前,发布数据到以太坊构成了rollup总费用的90%以上。

EIP-4844引入了一种动态费用系统,与我们今天在L2中看到的传统费用模型不同。随着动态blob费用的引入,以太坊上的运营成本将受到两个不同市场的影响:常规交易市场和blob市场。

这一变化意味着rollup将需要适应一个费用环境,其中他们的运营的一部分受到传统费用结构的影响,而另一部分则更为流动,根据blob容量的具体需求进行调整。

具体来说,将L2数据发布到以太坊的成本与标准Gas价格分离意味着L2可以在将其数据提交给以太坊时实现显著降低成本,潜在的成本降低高达16倍,或比当前的gas费用低90%。

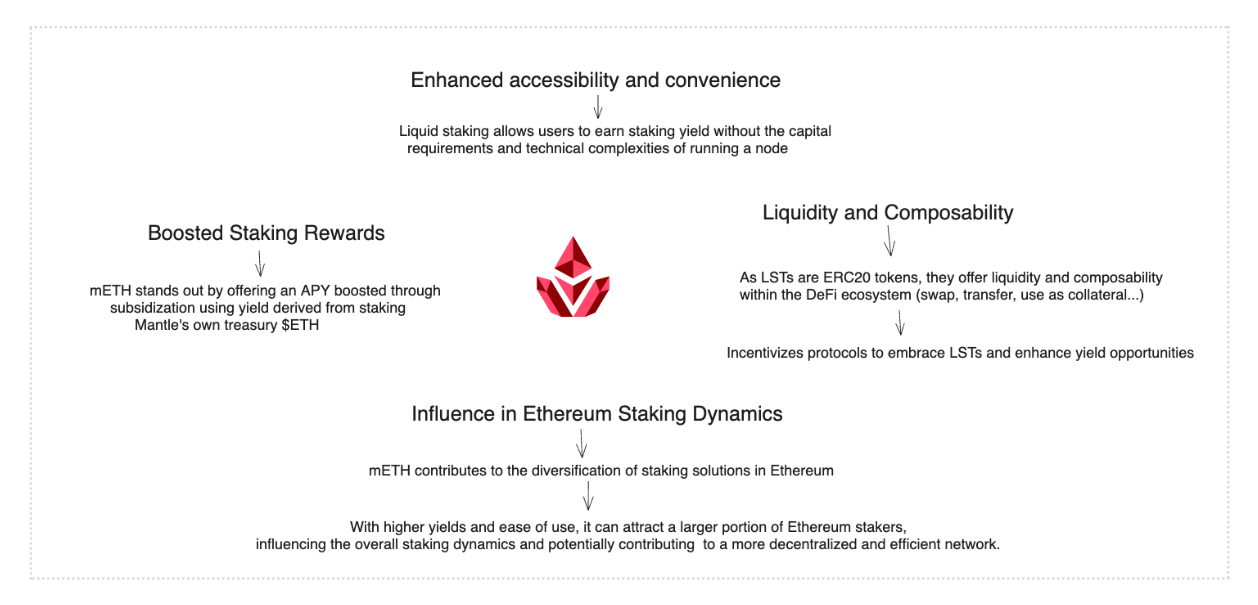

可持续收益

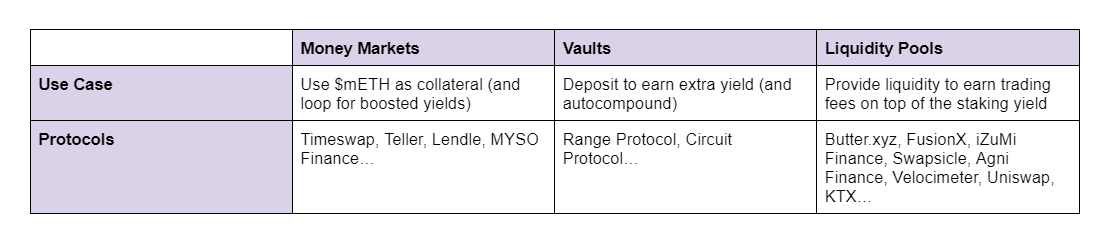

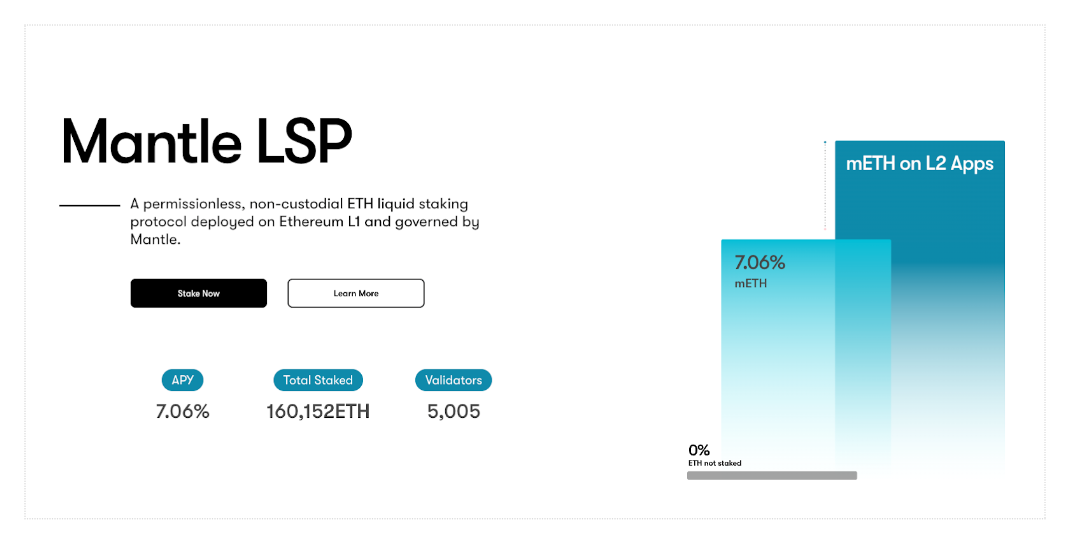

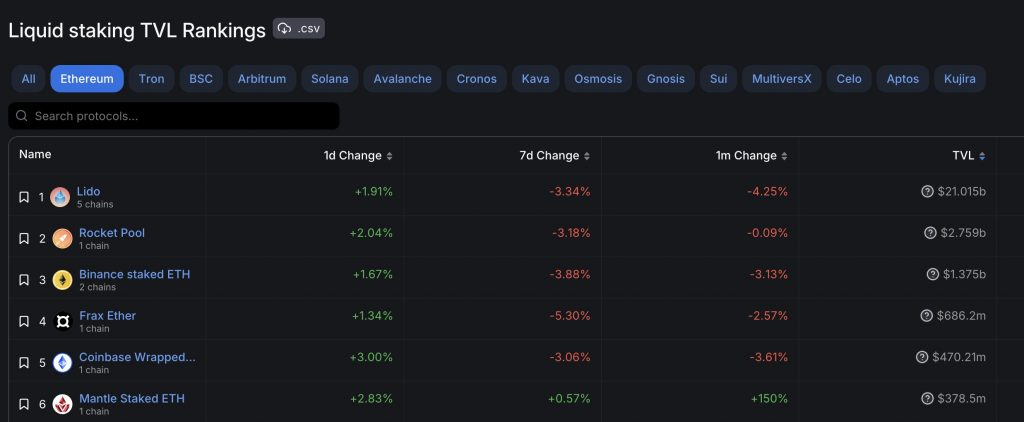

Mantle专注于长期可持续性和真实收益机会,提供了两个独特的真实收益机会和一个额外的投机机会: 首先,$mETH 为 ETH 存款提供双倍的质押收益率。这是可能的,因为额外的补贴来自Mantle自己的财库,它们正在Staking他们的ETH持有量,并将Staking奖励传递给$mETH持有者。

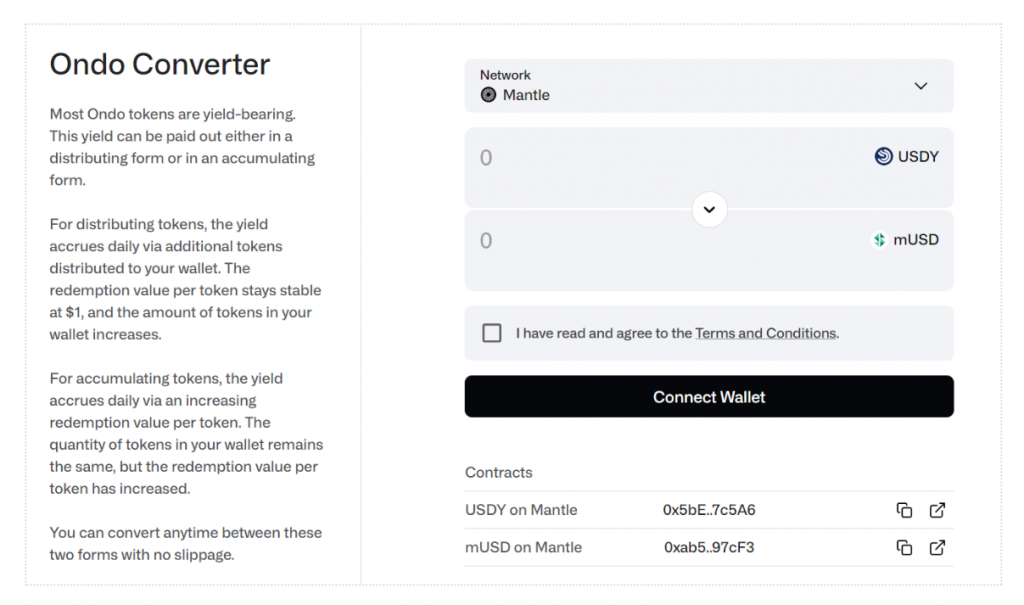

其次,$mUSD从短期美国国债和银行活期存款中产生收益,使用户能够在其稳定币头寸上赚取利息。它是USDY的重新包装版本,旨在保持与1美元的挂钩,利息通过Ondo Finance发行的新代币单位分发。

与 $mETH 类似,用户可Xiaobai Navigation以使用收益策略,其中最受欢迎的是 MYSO 等货币市场。

第三,Mantle一直是Eigenlayer的长期合作伙伴。他们正在使用EigenDA进行数据可用性(DA),并且在谈到未来的空投机会时,这也是一张王牌。

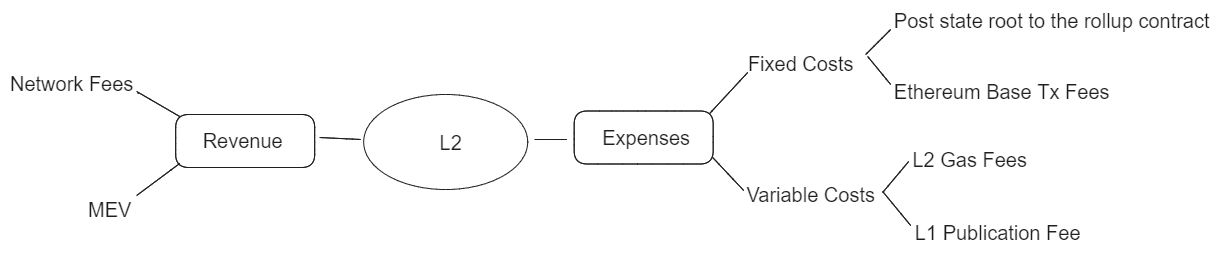

此外,我们不能低估在坎昆升级后rollup的动力,因为增加的Sequencer(排序器)收入可能转化为推动真实收益的额外动力。与Optimism和Arbitrum不同,Mantle 已经开创了与代币持有者分享收入的先例(通过将 ETH 投入其金库并与 ETH 质押者分享收益)。

增强的代币实用性

Mantle是少数几个选择不使用ETH作为gas而赋予链原生代币MNT更多效用的rollup之一。展望未来,MNT的效用将超越其作为gas代币的角色。它将用于Staking,并可能奖励那些选择参与此类活动的持有者。这不仅会从流通中移除代币,还会使持有MNT更具吸引力,这可能会导致后续购买压力的增加。

供需力量

在供应方面,没有代币解锁和通货膨胀为 MNT 提供了稳定且可预测的供应情况,从而降低了市场稀释的风险。这与其他 L2 不同,因为 MNT 是从 BIT 的代币迁移产生的,并且随着时间的推移,大部分供应已经被释放。

在需求方面,值得注意的是,BitDAO(以前的Mantle)和Bybit之间的先前关联可能阻止了该代币在其他一级exchange,如Binance、Coinbase、Kraken或Upbit等上市。鉴于品牌重塑的成功以及 L2 Rollup 的投入生产,这可以被视为一个潜在的机会。未来潜在的上市可能会成为价格升值的催化剂。

失效的情况

我们不应低估L2竞争变得日益激烈的事实。流动性可能流入其他网络,如zkSync、Starknet、Scroll或Linea,以获取它们各自的空投。在这种情况下,我们可能不会看到我们预期在Mantle上看到的TVL和交易量增加。

然而,值得注意的是,这样做存在机会成本,因为这些资金在别处,而不是在Mantle上产生效益。虽然其他链已经以高估值筹集了资金,他们的空投可能很可观,但我们不知道他们的代币何时会真正发布,以及是否已经拍摄了快照。

因此,考虑到流动性的机会成本(如在Blast中Staking而无法提取),我们认为,在利用坎昆升级和EIP-4844这样一个非常具体的L2催化剂方面,风险回报并不倾向于他们。

同时值得注意的是,我们已经看到L2中出现了幂律动态。尽管预计L2的数量会增加,但活动可能会集中在一两个赢家身上,如Arbitrum或Base,而Mantle可能不属于这个类别。

因此,重要的是要记住,对Mantle的押注是基于MNT会比其竞争对手稀释其持有者较少,并且除了 EIP-4844 之外还有更多催化剂,如MNT质押以获取空投、真实收益机会、激励和生态系统补助等。

Tokenomics

代币价格

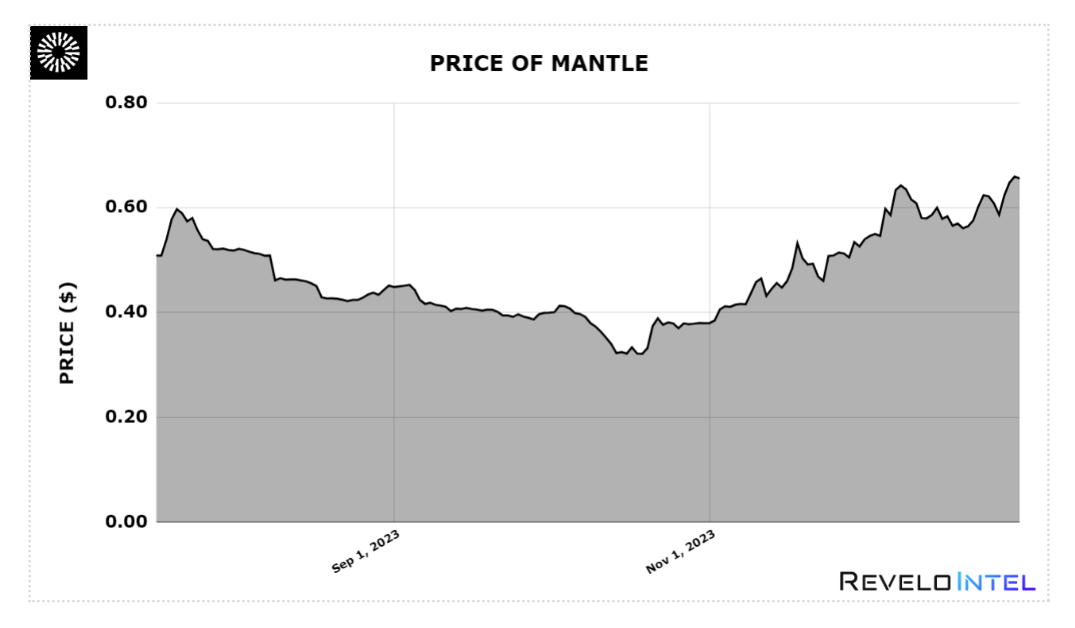

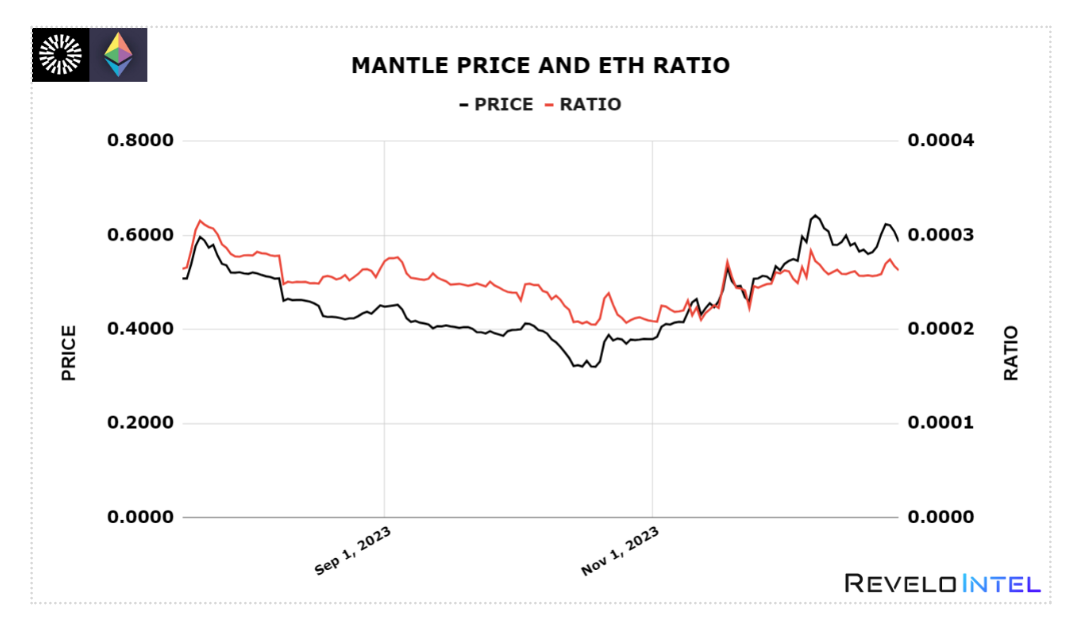

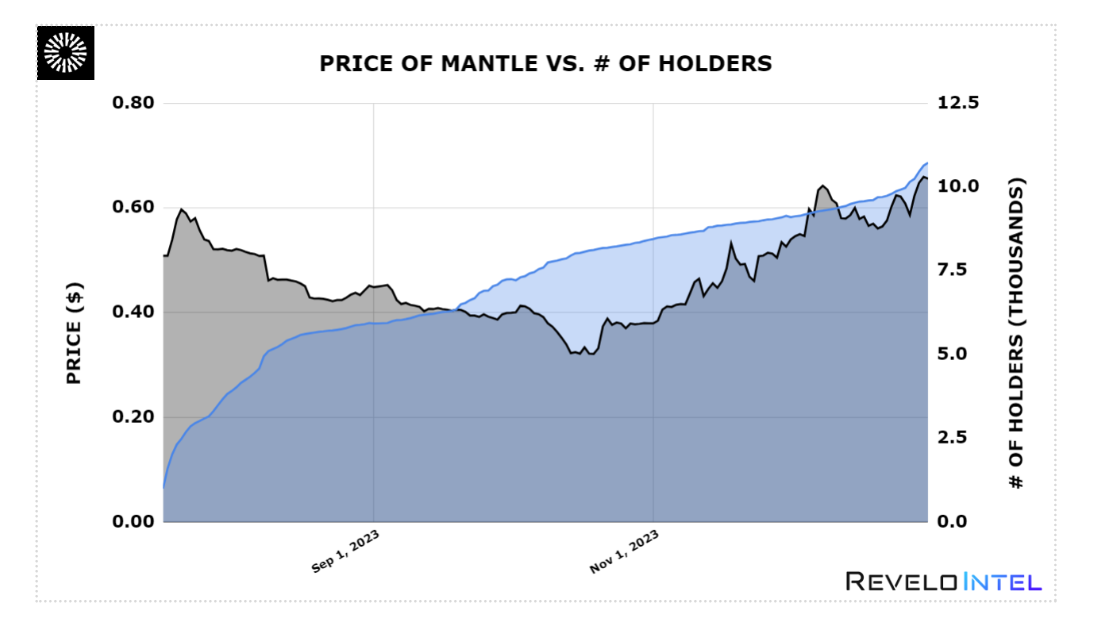

10月份标志着一个局部底部,MNT在过去90天内价格上涨了60%。

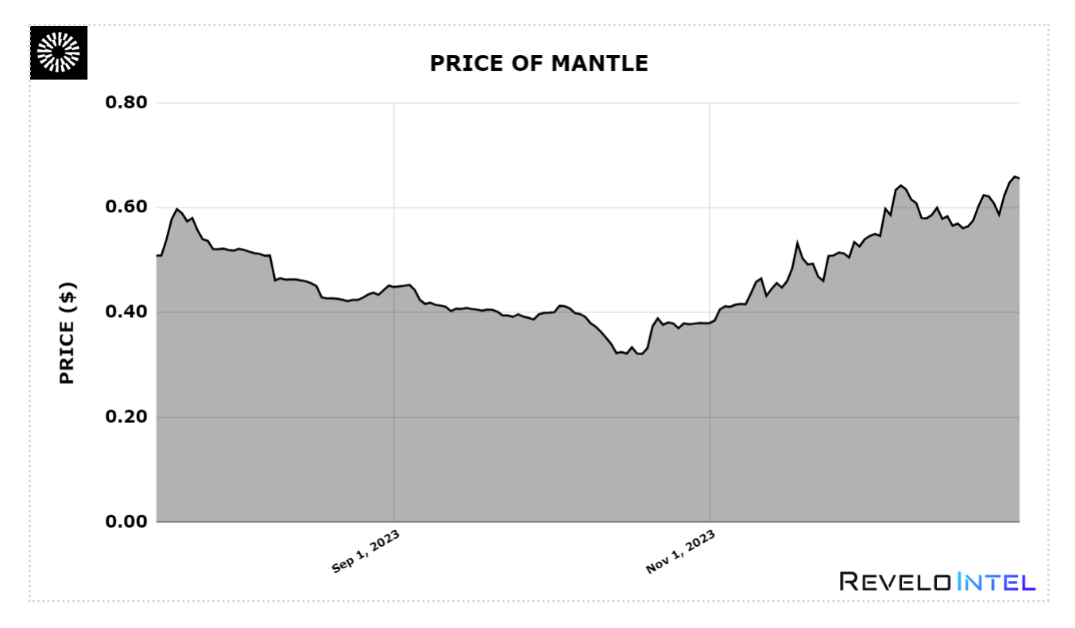

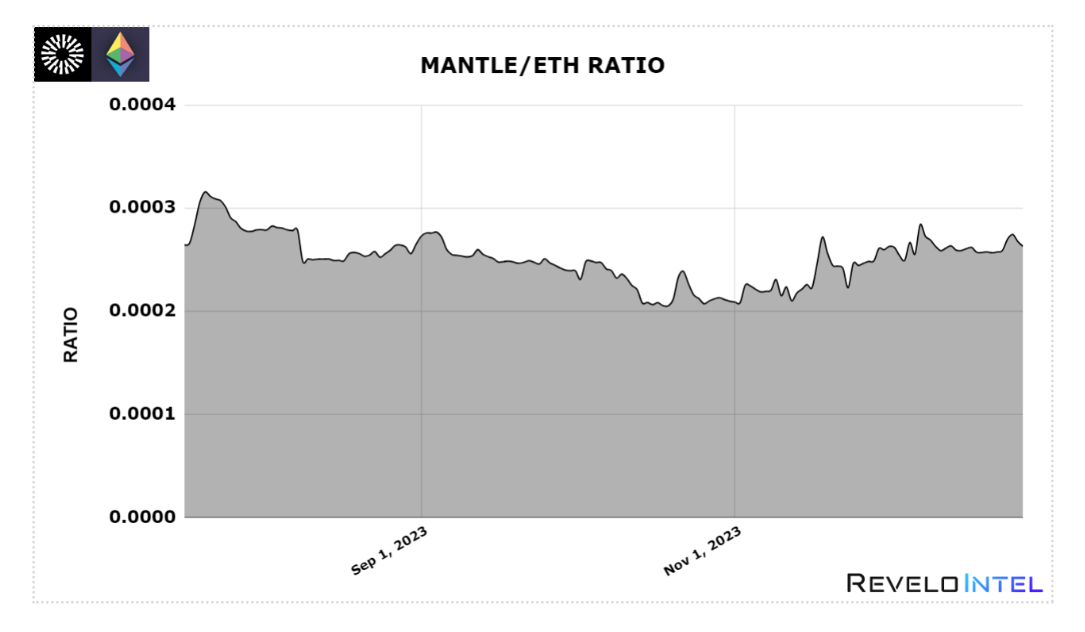

我们在比较MNT和ETH时也观察到了类似的趋势。

查看下方这两张图表,左轴以美元计价,右轴以ETH计价。

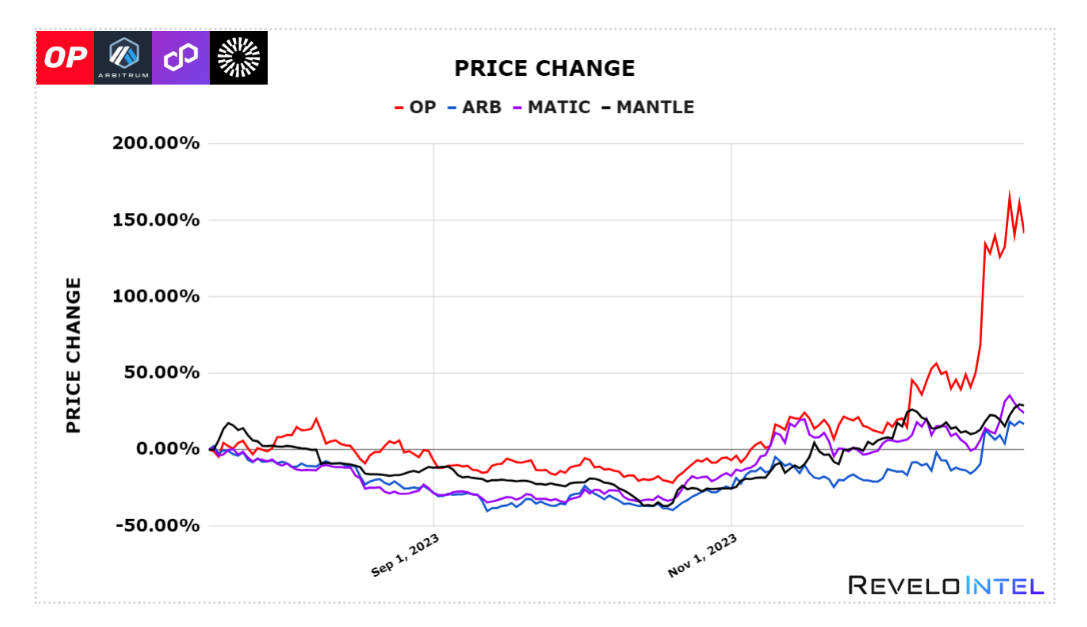

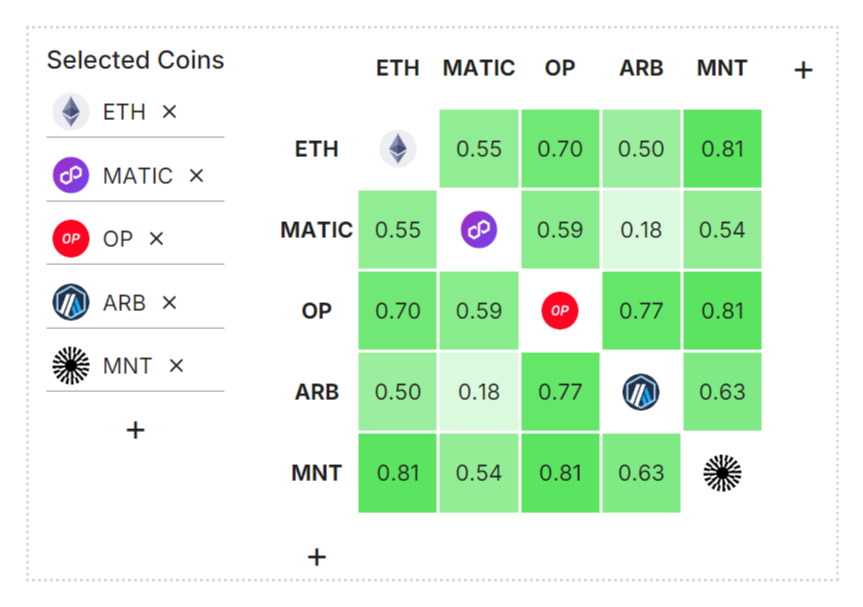

MNT与L2高度相关联,除了OP,它在12月份表现出色。

与 ARB 相比,MNT 与 OP 的相关性也较低,这可能表明市场对ARB和OP作为两个主要的optimistic rollup有更高的期望。这进一步强化了我们的观点,即市场可能没有足够关注Mantle生态系统中的发展。

MATIC不是一个 optimistic rollup,市场会对它有不同的看法,特别是当我们考虑到它从 PoS L1 到 zkEVM 的过渡以及 Polygon 2.0 路线图的逐步发展时。

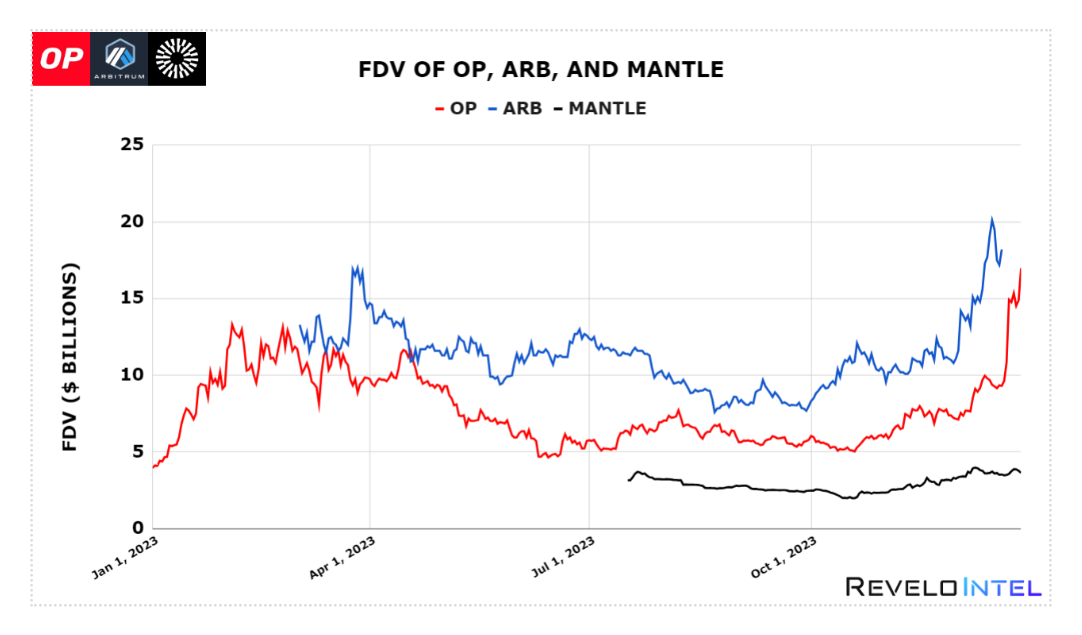

市值和完全稀释价值

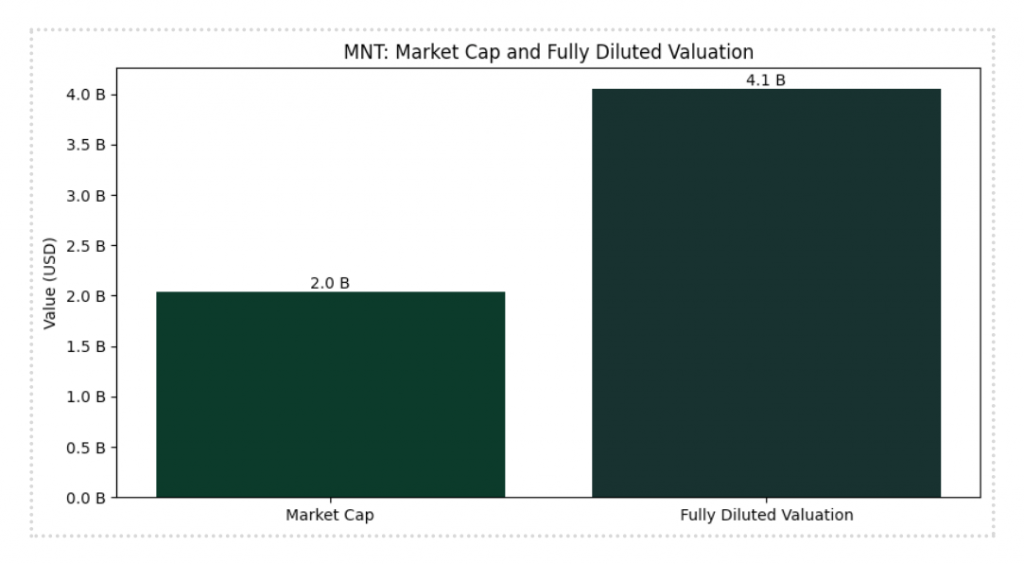

Mantle 一直位列市值前 50 名,其 mcap/FDV 比率为 0.50,这表明它是未来一年稀释度和通胀率最低的 L2 代币。

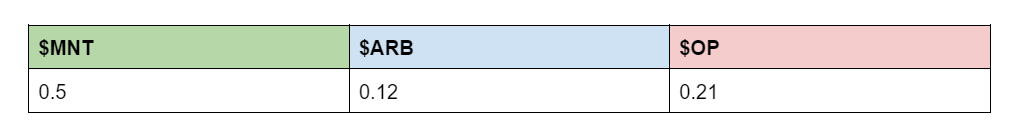

市值 / FDV

下表是不同L2代币市值/FDV的对比。这是未来稀释的一个指标。

我们还可以注意到,随着价格上涨,OP 和 ARB 的 FDV 出现了较大偏差。与 MNT 不同,它们都尚未经历相对较大的供应解锁。

Arbitrum:

-

3月22日,6.73亿枚ARB(价值10.84亿美元)的代币会从Offchain实验室和顾问那里解锁

-

3月22日,4.38亿枚ARB(价值7.0558亿美元)的代币会从投资者那里解锁

Optimism:

-

1月29日,1700万枚OP(价值6409万美元)的代币会从团队那解锁

-

1月29日,1521万枚OP(价值5735万美元)的代币会从投资者那解锁

需要注意的是,我们预计 ARB 和 OP 各自的供应增加不会造成巨大的抛售压力。相反,我们的目标是强调 MNT 的 FDV 的低波动性和预期方差。

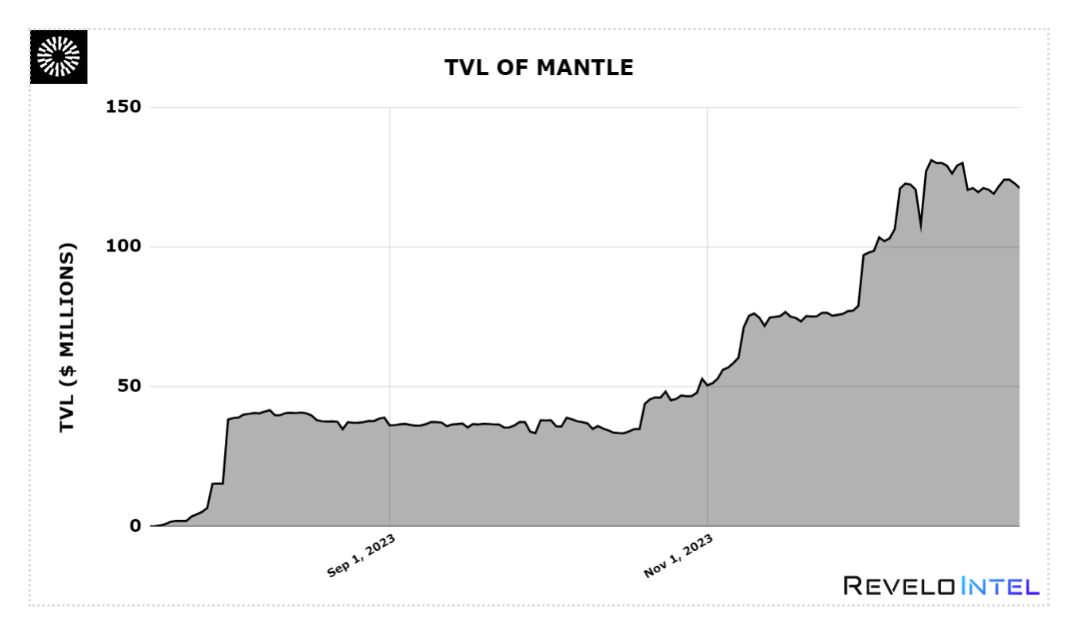

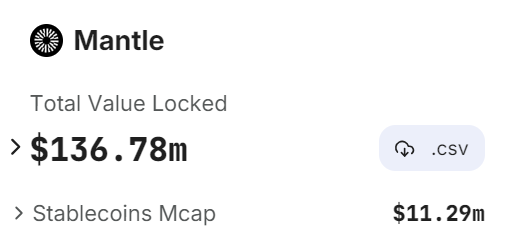

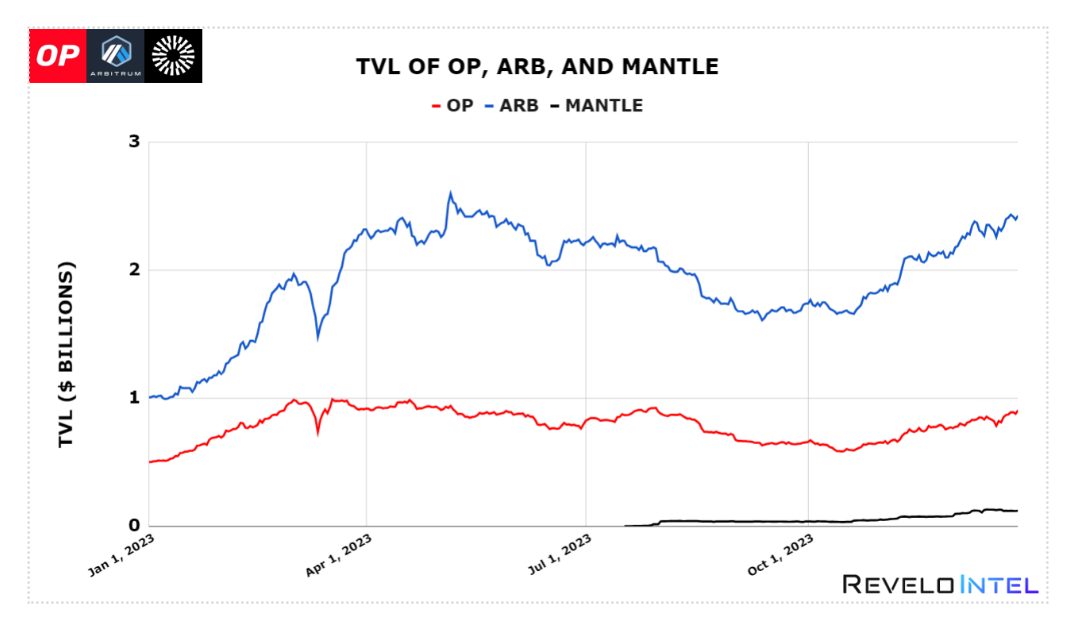

总锁定价值(TVL)

TVL 有所上升,这可以归因于可持续举措,这些举措允许投资者赚取 ETH 和美元的实际收益,例如分别为 $mETH 和 $mUSD。因此,我们预计这些存款不会很快离开生态系统。 我们还可以从图表中看到,Eigenlayer 在 12 月提高上限并没有对 TVL 造成重大干扰,这表明Community有信心 Mantle 为其质押的 ETH 带来足够好的回报。

然而,稳定币的市值仍然非常低,仅略超过1000万美元。

同样,与Arbitrum(25.05亿美元)和Optimism(8.8239亿美元)的TVL相比, Mantle 的TVL也非常少。随着TVL开始增长,这将向市场发出流动性状况开始改善的信号,可能预示着更多链上活动和网络费用的增加(必须用MNT支付)。

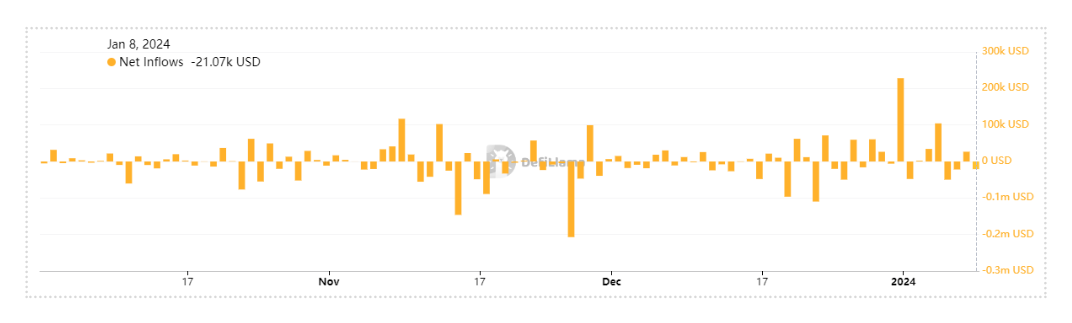

然而,进入 2024 年,我们开始看到稳定币的流入超过流出。

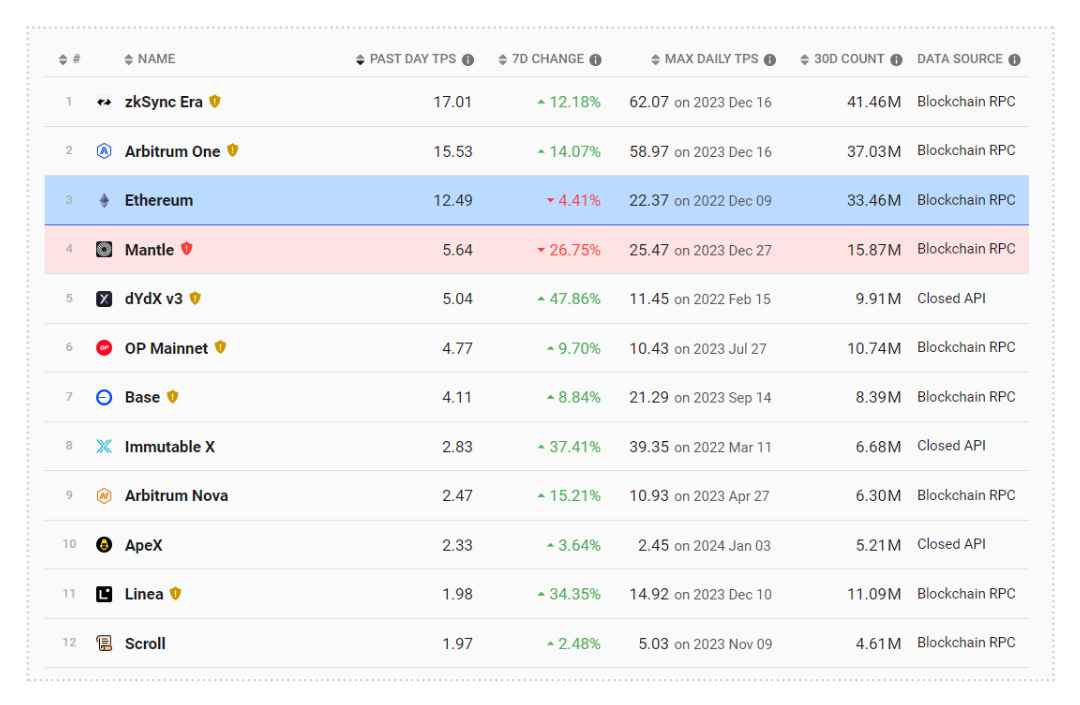

Mantle的TVL/mcap比率仍然很低,但也值得注意的是,该链在2023年中期上线,新项目仍在孵化,预计将在2024年陆续推出。 在过去的几天里,链上活动也有所增加,30 天的交易数量超过了 Optimism。

自 2022 年第四季度软启动以来,mETH 在过去一个月也出现了令人印象深刻的增长。

Token Holders

MNT代币持有者的数量持续增加,我们预计这种增长不会有任何放缓的迹象。我们的预期增长速度将会加快。

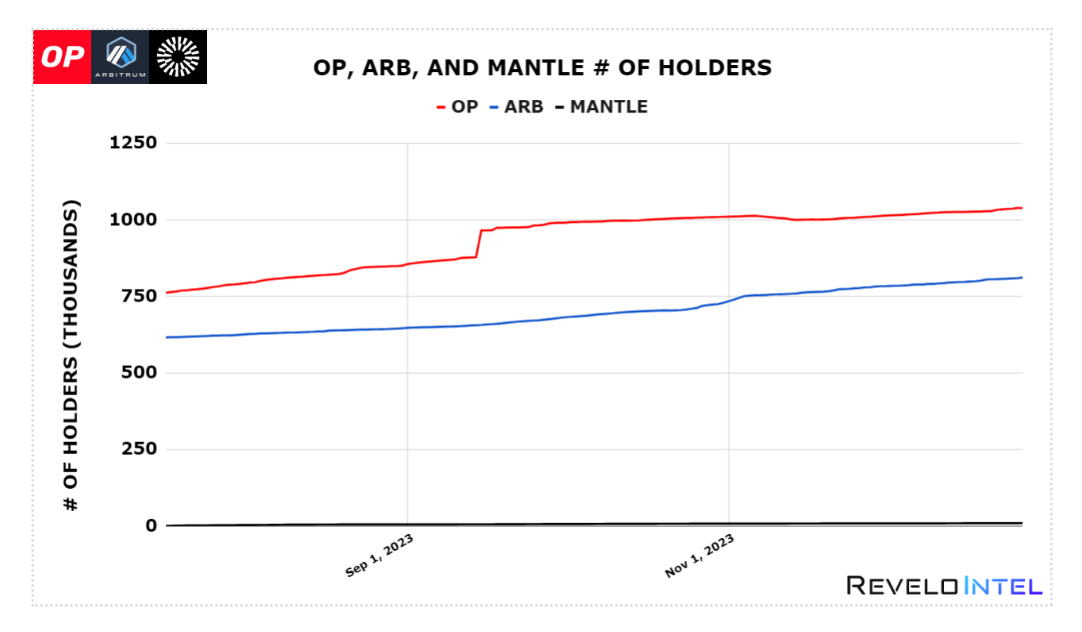

尽管如此,代币持有者的数量仍然非常少,大约比 OP 少 100 倍,比 ARB 少 80 倍。

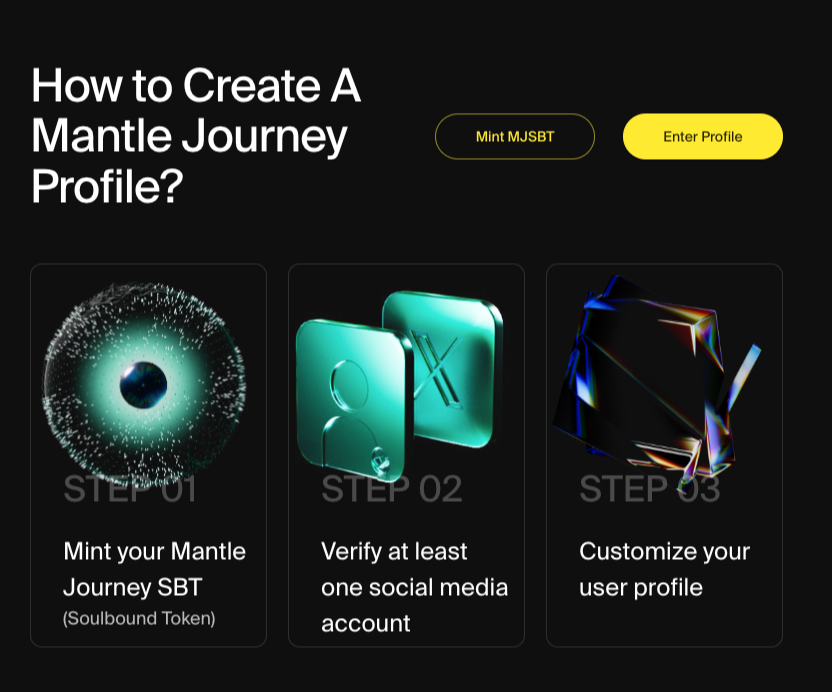

我们预计随着更多用户开始参与Mantle Journey ,并寻求通过生态系统项目的空投分配获利,这一数字将会增加。

奖励计划的持续时间将根据用户反馈和链上活动来决定,但该奖励计划通过NFT和新投放的独家白名单不断激励新用户的加入。此外,MJ 里程(Mantle Journey Miles)可以在赛季结束时兑换奖励,当前活动的奖励金额为 2000 万美元 MNT。

财库

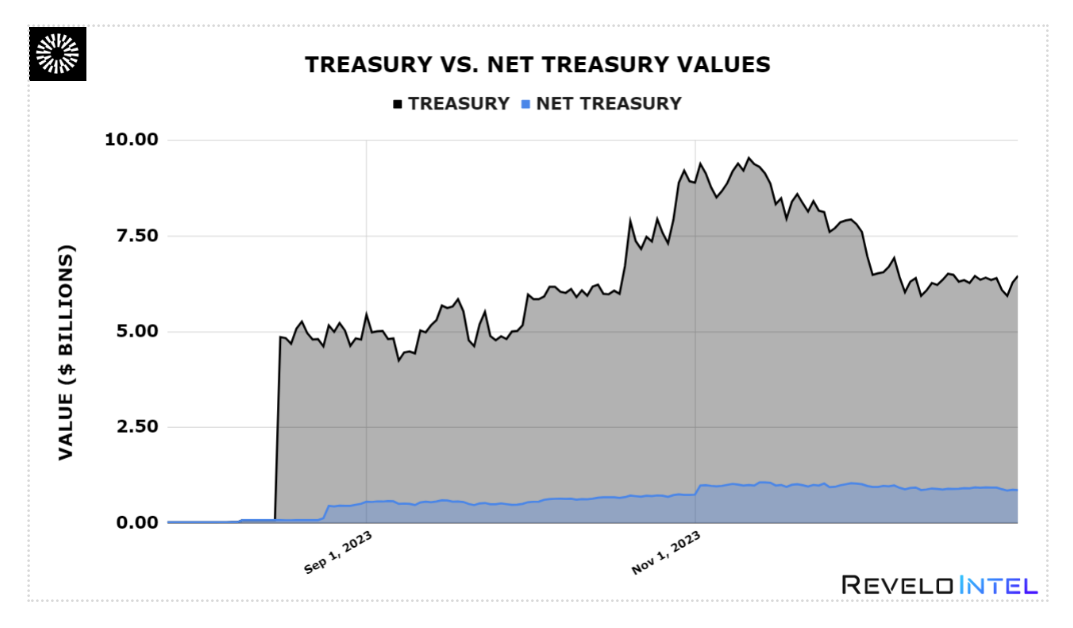

Mantle仍然拥有除以太坊基金会外最大的cryptocurrency财库。最值得注意的是,它拥有1亿多美元的稳定币和2.5亿多美元的BTC和ETH。

不包括原生代币,这一数字达 6.35 亿美元,是 Lido 规模的 6 倍多,是 Maker 规模的 11 倍多。

此外,其财库中原生代币的存在并不一定是坏事,因为它们可以用于激励进一步发展生态系统,而且其中大部分在很长时间内不会以大量形式进入市场。

Ecosystem

就生态系统而言,一些引人注目的项目包括Merchant Moe(Trader Joe的衍生项目)、Eigenlayer,Ethena,Ondo ,以及像INIT Capital(货币市场)、Butter XYZ (一体化交易所)、Range Protocol (链上资产管理)、Tsunami X (现货和保证金交易)或 Mintle (由Rarible支持的NFT市场)等其他项目。

同样重要的是,像Byte Masons这样拥有悠久记录的成熟团队也将在Mantle上推出两个项目:Cleopatraand Aurelius.

作为一个DEX,Agni Finance目前以4000万美元的TVL占主导地位,占比超过30%,其次是Ondo(3000万美元)、FusionX、iZiSwap和Range Protocol。

in conclusion

Mantle (MNT)站在战略性的十字路口,受益于即将到来的以太坊坎昆升级和EIP-4844的引入。它独特的用户体验方法,结合有吸引力的收益提供和强大的合作伙伴生态系统,使其在潜在增长方面处于有利地位。

代币解锁和通货膨胀的缺乏进一步加强了其作为投资的理由。因此,我们建议在这些关键发展预期发生之前,将Mantle (MNT)作为战略投资进行长期持有。与竞争对手不同,除了EIP-4844,MNT还有更多的催化剂,比如MNT质押、通过激励实现更好的增长前景,以及更低的稀释率。

The article comes from the Internet:L2 continues to be hot, data reveals Mantle's unique value and holding strategy

相关推荐: 美国 Crypto 行业游说支出创下记录,为何如此拼命砸钱?

在支出金额排行榜中,美国最大的 Crypto 交易所 Coinbase 以 216 万美元的游说活动支出位居榜首。 来源:Bitcoinist 编译:Blockchain骑士 据路透社报道,随着 Crypto 行业努力修复自己的声誉并争取有利的立法,游说支出出现了激增。 尽…