深度解析 Restaking 赛道项目:探索未来趋势与机遇

撰文:Greythorn

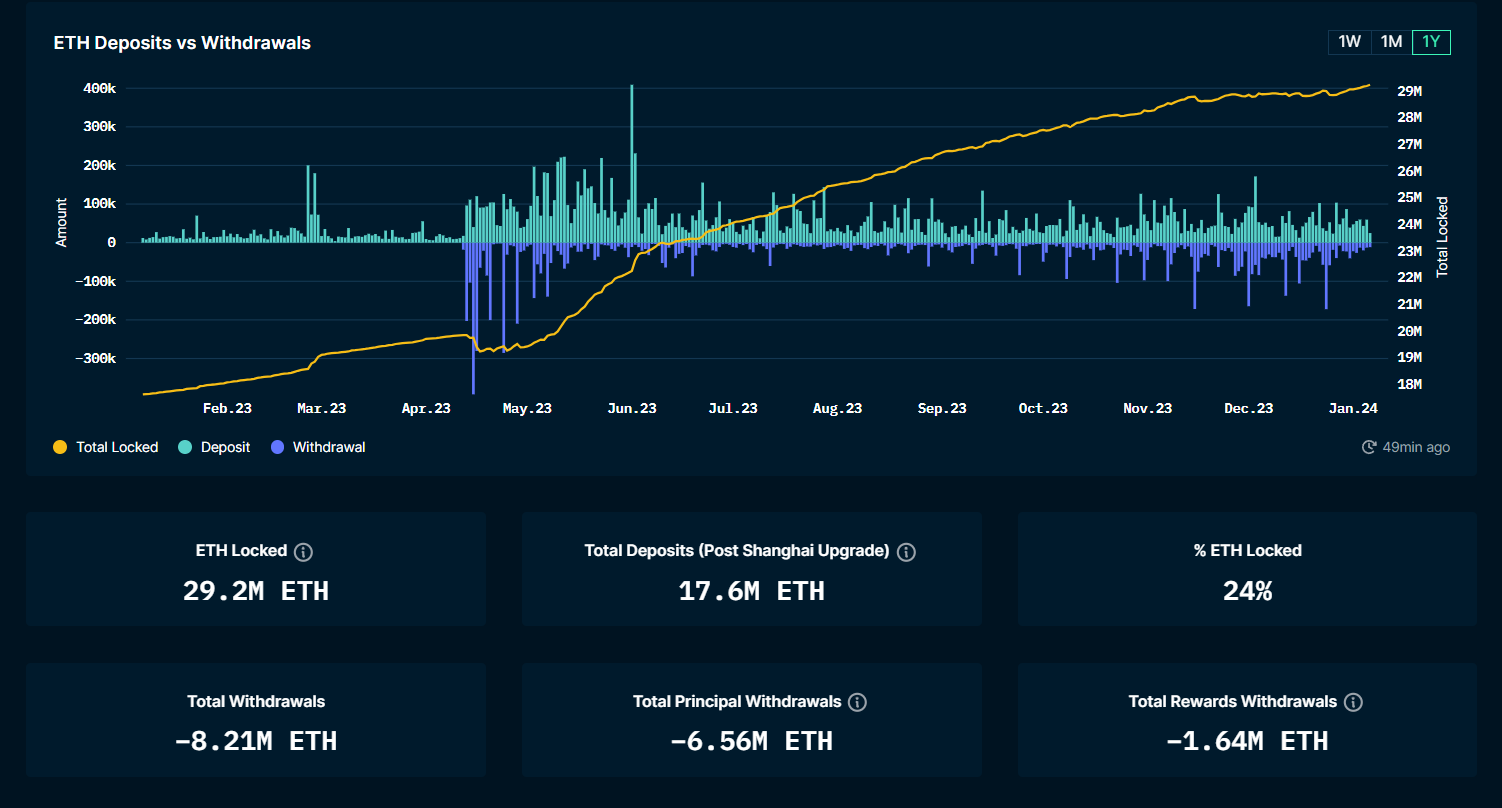

以太坊质押市场自上海升级以来已显著增长,目前ETH的质押比例已达到24%。根据Nansen的数据,已质押的ETH数量达到了2900万的高点,价值约为656.7亿美元。这一上升趋势在流动性质押市场的总锁定价值(TVL)中也得到体现,根据Defillama的数据,其TVL达到了314.3亿美元,成为DeFi领域的领头羊。

来源: Nansen

2024 年,LSDfi 协议中的 TVL 飙升至 18 亿美元,流动质押约占以太坊所有质押的 40%。

LSDFi(Liquid Staking Derivatives Finance,流动性质押衍生品金融)是为了应对流动性质押衍生品(LSD)的普及而出现的,旨在通过提供额外回报最大化LSD持有者的利益。然而,根据Dune Analytics的数据,目前LSDFi的TVL相对较低,仅为16.3亿美元,表明其仍有增长潜力。

接下来,Greythorn Asset Management将给大家带来三个具体的项目,一起看看来研究一下吧。

Prisma 分析

项目名称: Prisma Finance

项目类型:LSDFi

Token名称:PRISMA

cryptocurrency排名#: 1005

TVL: $414.39m

Market Cap:$16.48m

完全稀释估值:$326.85m

Prisma Finance是一个专注于发掘以太坊流动性质押衍生品潜能的DeFi平台。通过Prisma,用户可以使用wstETH、rETH、cbETH和sfrxETH等流动性质押衍生品(LSD)作为全额抵押品,铸造稳定币(mkUSD)。

使用Prisma Finance的好处包括:

● 支持多种类型的LSD作为抵押品:目前,Prisma允许用户使用wstETH、rETH、cbETH和sfrxETH来铸造mkUSD。

● 多重收益:除了LSD本身的回报外,用户还可以通过铸造mkUSD赚取更高的收益。用户将稳定币存入稳定性池,可获得高达26.36%的年化收益率(APR)。此外,通过维持活跃的mkUSD债务,用户还将每周获得额外的PRISMATokenaward.

● 价值储存:由于其完全抵押的特性,mkUSD是一种价值相对稳定的资产。同时,它还能为用户创造可观的额外收入。

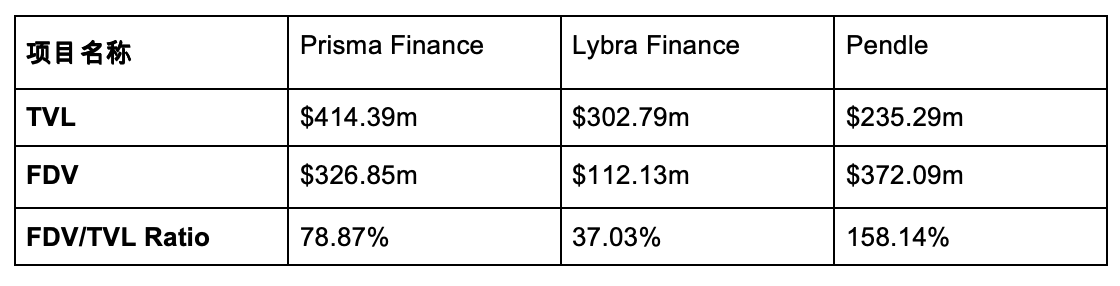

竞争对手:

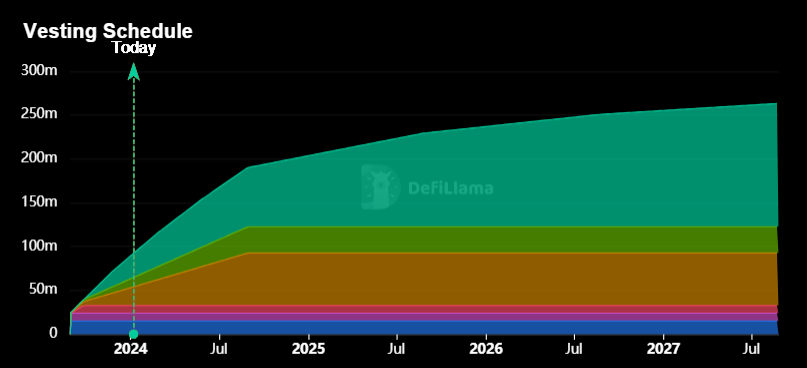

代币经济:

PRISMA是Prisma协议的治理代币,其最大总供应量为3亿。用户可以通过执行以下操作来赚取PRISMA:

● 存入稳定性池

● 铸造新的mkUSD

● 维持活跃的mkUSD债务

● 质押Curve/Convex LP代币

PRISMA可以被锁定以赚取协议费用(铸币/赎回费用和借贷利息费用)和提高收益,并获得锁定权重,这可以用来投票决定PRISMA发行的分配,以及对协议所有权行动进行投票。锁定期最长可达52周。

来源: DeFi Llama

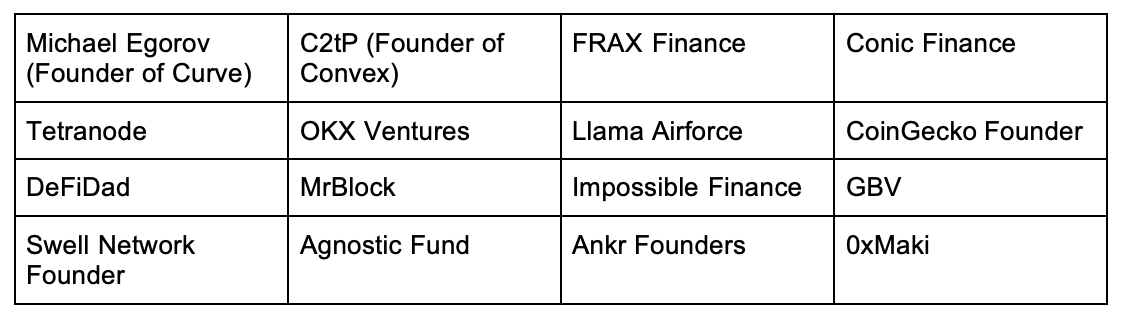

投资人一览:

Restake Finance分析

项目名称: Restake Finance

项目类型:LSDFi

代币名称:RSTK

加密货币排名:N/A

TVL:$4.7m

Market Cap:$36.7m

完全稀释估值:$192.5m

项目概述

Restake Finance是一个去中心化金融协议,它通过为EigenLayer提供模块化流动性质押解决方案,彻底改变了质押领域的格局。这种创新方法使用户能够在不需要锁定资产或处理复杂基础设施的情况下,收获以太坊和EigenLayer的质押奖励。由一个去中心化自治组织(DAO)管理,Restake Finance利用RSTK代币进行治理和实际应用,主要专注于产生收益的策略。

Restake Finance的一个关键特点是它能够在EigenLayer内部促进LSTs(如stETH)的流动性再质押,通过使用其新推出的再质押以太币代币(rstETH)。

这个过程非常直接:用户将他们的LSTs存入协议,作为交换,他们将收到rstETH。这个rstETH代表了以太坊的再质押的代币化形式,本质上起到了流动性再质押代币(LRT)的作用。持有rstETH可以无缝地获得以太坊的质押奖励(估计在3%-5%之间),以及EigenLayer上层的奖励(估计超过10%)。

从用户的角度来看,LSDFi提供了一种独特的重新投资收益的机会,这不仅使他们能够继续累积以太坊原生的利息,还允许他们参与其他活跃验证系统。EigenLayer的能力带来了额外的风险调整收益,这是一个额外的好处。

Tokenomics

1)$RSTK → Restake Finance生态系统的实用和治理代币

RSTK的最大供应量为1亿个代币。

RSTK的价值将反映EigenLayer的成功,与EigenLayer的收益直接相关。随着EigenLayer收益的增加以及其模块的扩展和更广泛的应用,RSTK持有者将从Restake Finance平台上更大的收入累积中受益。

关于费用结构,Restake Finance在其平台生成的EigenLayer奖励上实施了固定10%的费用。这笔费用分为两部分:其中一半,即总EigenLayer奖励的5%,发给质押者,以奖励他们的投资和参与。另一半,也是总奖励的5%,被用于平台的财库。这种分配对于覆盖运营成本至关重要,从而维持和促进平台的成长。

用途

在V1.0版本中,用户可以:

持有RSTK参与Restake Finance的治理;

质押RSTK赚取协议收入的一部分;

质押RSTK以提升EigenLayer本地收益;

提供RSTK流动性以获得额外的收益提升。

2)sRSTK → 质押RSTK的代币化形式

它可以通过质押RSTK代币或通过流动性激励获得。它保持与RSTK相同的价值和供应上限,但不同之处在于它不能被交易或转移。然而,sRSTK持有者有权在DAO内进行治理和分成。

为了确保与长期目标的一致性,sRSTK附带强制性的45天解锁期。这一时期加强了持有者对协议治理和共享收入生成的承诺。

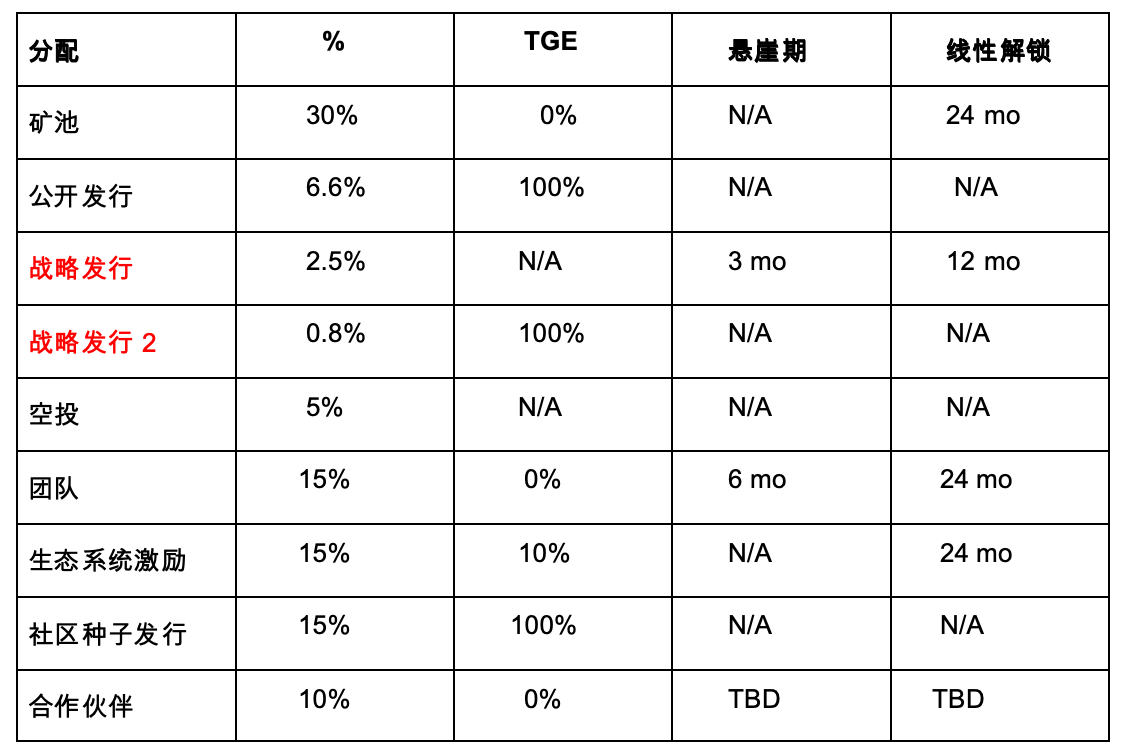

分配($RSTK)

Competitors

Restake Finance在EigenLayer的模块化流动性质押领域处于领先地位,特别是在基于代币的竞争方面没有直接竞争对手。EigenLayer在这个领域的角色使我们能够评估总可寻址市场(TAM)。这里的重点是以太坊之外的第一层(L1)Blockchain,特别是通过活跃验证服务(AVSs)。

从2020年第一季度到2022年第四季度,以太坊以外的顶级权益证明(PoS)网络的质押奖励显示出了显著的140%的复合年增长率(CAGR)。尽管2022年市场出现了重大下滑,但三年的CAGR仍然令人印象深刻,为37%,凸显了这个初期领域的增长潜力。

到2022年底,前25个PoS链的质押奖励达到了约30亿美元,预计到2030年这一数字可能上升到250亿美元以上,假设37%的CAGR。如果EigenLayer占据这些奖励的10%,那么到2030年它将面临25亿美元的潜在市场。当前和新的PoS系统的增长前景都很可观,为EigenLayer和Restake Finance在动态的Blockchain和质押领域预示着光明的未来。

看涨基本因素:

● 先发优势:Restake Finance 是首个为 EigenLayer 推出模块化流动质押的协议。作为模块化流动质押的先锋,特别是在 EigenLayer 独特方法的应用上,Restake Finance 从早期进入这一细分市场中获益。这一地位使他们能够建立强大的品牌,吸引早期采用者,并设定行业标准。

● 创新技术:该技术支持重新质押和模块化质押解决方案,代表了质押生态系统的重大进步。这一创新可能吸引那些寻求在质押操作中更多灵活性和效率的用户。

● 潜在市场规模:质押市场,特别是以太坊之外的市场,正在迅速增长。随着丰厚的质押奖励和对权益证明(PoS)网络的兴趣不断增加,EigenLayer 和 Restake Finance 提供的服务的总可寻址市场正在扩大。

● 强大的收入模型:Restake 拥有一个可能允许其捕获质押奖励百分比的模型,为收入产生提供了清晰的路径,这对长期可持续性至关重要。

看跌基本因素:

● 市场波动:加密货币市场以其高度波动性而闻名。市场价格的显著波动可能会影响质押奖励和整体对质押平台的兴趣。

● 监管风险:Cryptocurrency andBlockchain技术的监管环境仍在不断发展。潜在的监管打击或不利政策可能对EigenLayer 和 Restake Finance 等平台的运营产生负面影响。

● 技术挑战:作为一个复杂技术领域的先驱,EigenLayer 和 Restake Finance 可能会面临无法预见的技术挑战。

● 用户采纳障碍:说服用户从传统的质押方法或其他平台转向EigenLayer 和 Restake Finance 可能具有挑战性,尤其是如果用户对新技术或平台持谨慎态度。

Libra Finance ($LBR) Research

项目名称:Lybra Finance

项目类型:LSDFi

代币名称: $LBR

加密货币排名#: 781

TVL:$296m

Market Cap:$27.7m

完全稀释估值:$54.6m

Lybra,一家去中心化平台,专注于通过流动性质押衍生品(LSD)稳定加密货币市场。它使用Lido Finance的以太坊权益证明和stETH。该平台提供了一种独特的稳定币,eUSD,由ETH资产支持,为持有者产生稳定的利息。用户从其存入的ETH和stETH的LSD收入中获得eUSD的稳定收入。当用户存入ETH或stETH并铸造eUSD时,他们将获得stETH收入,然后将其转换为eUSD并分配给他们。

Lybra Finance选择进行初始DEX发行(IDO),而不是传统的风险资本融资,成功筹集了48万美元,投资回报率(ROI)为11.89倍。

目前,用户可以享受约6.43%的年化收益率(APY)。

Lybra V2

2023年7/8月,Lybra Finance推出了peUSD,这是eUSD的Omnichain DeFi版本,增强了其生态系统。V2更新允许使用更广泛的流动性质押代币(LST),如rETH和WBETH作为eUSD和peUSD的抵押品,增加了灵活性。V2的一个显著特点是将eUSD转换为peUSD,同时保留累积的利息,有利于协议稳定和闪电贷款的使用。

此次更新使esLBR代币持有者能够参与DAO治理,并引入了新的收入来源,包括服务费和还款费,这些费用将惠及esLBR持有者,此外还有创新的赏金计划和维持eUSD锚定的稳定基金。

代币经济

LBR是一个ERC-20代币,供应量上限为1亿,支持质押、治理和铸币及清算的奖励功能。

LBR价格,截至2024年1月9日:1.10美元

流通供应量:24,949,715

总供应量:49,173,734

最大供应量:100,000,000

网络:Arbitrum (ARB)、Ethereum (ETH)

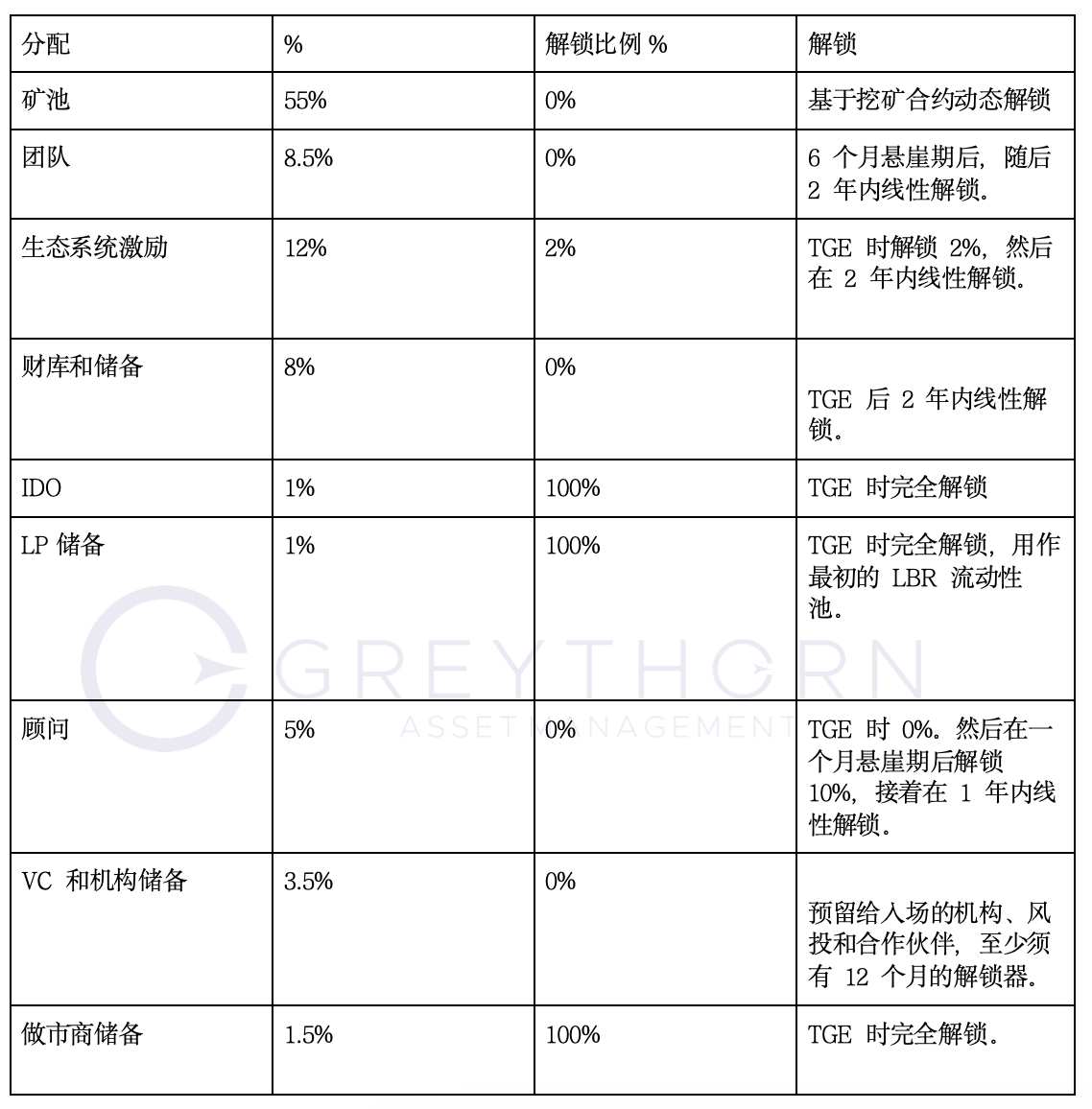

代币分配:

代币用途:

● 使用esLBR进行治理:esLBR持有者积极参与塑造Lybra协议的方向和发展。

● 收益增强:esLBR持有者获得协议100%的收入,提高了他们的赚取潜力。

● 生态系统激励:Lybra生态系统提供奖励和补助,以鼓励各类参与者的贡献。

● 资源管理:对财政和收入的战略处理,确保了一个可持续、有弹性的生态系统。

esLBR是托管的LBR,具有相同的价值,并受LBR总供应量的限制。它不能被交易或转移,但授予投票权和协议收益的份额。主要通过挖矿奖励获得:

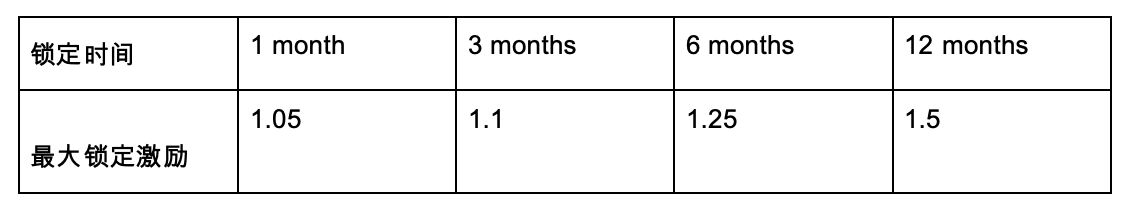

esLBR持有者可以在90天的线性解锁期内将其代币转换为LBR,锁定LBR或esLBR可将激励池中的esLBR排放量提高至1.5倍。

Roadmap

● Lybra War第二阶段。

● 新的Lybra补助金。

● 扩大LST作为抵押品。

● 拓展新的合作伙伴关系。

● DAO – 使用提案驱动。

● 自动贷款还款功能。

Competitors

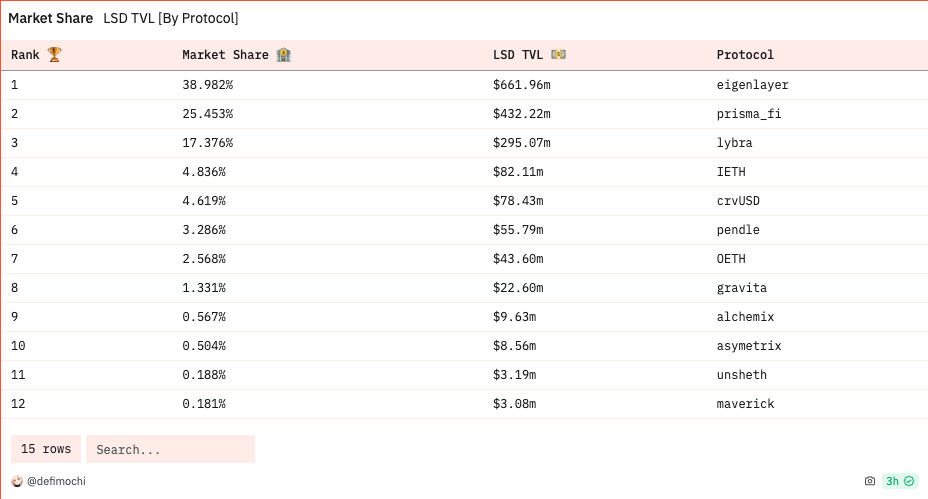

根据目前的数据,Lybra Finance (LBR) 在流动性质押总锁定价值(LSD TVL)市场中占据显著位置,占市场份额294.81百万美元,占18.087%。此外,该生态系统内存入了大量的stETH,总计16,538,780美元。

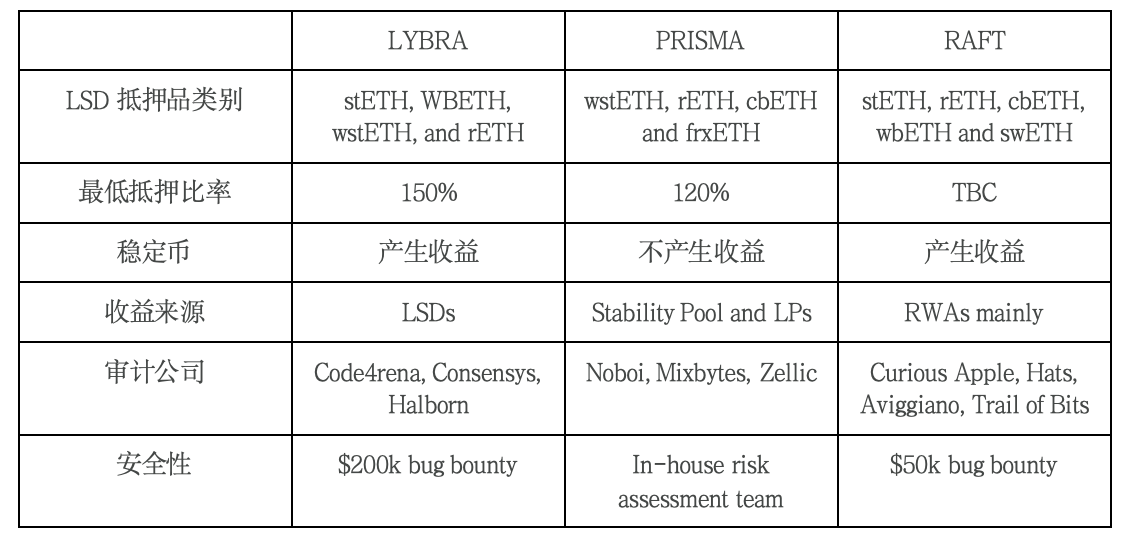

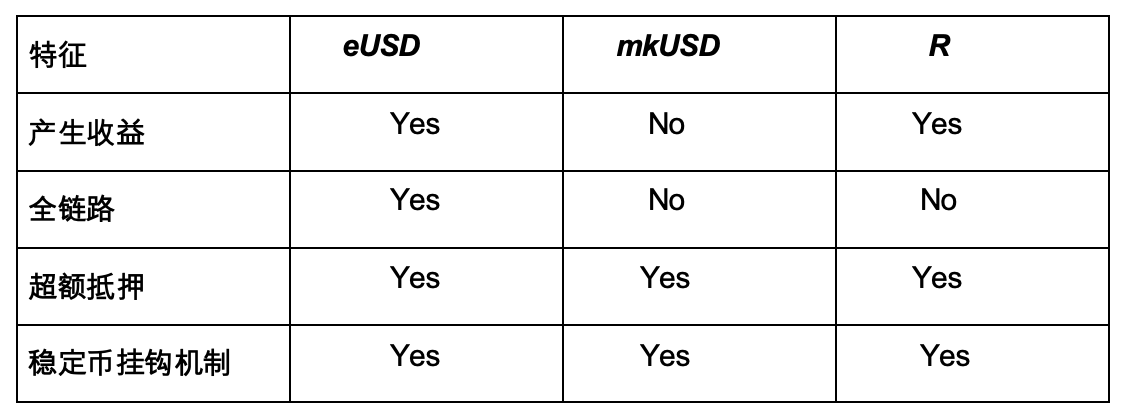

自从Lybra推出了2.0版本更新后,它已成为LSDfi领域的领先协议,特别是在借贷方面。因此,让我们比较一下这个领域当前的各种协议,包括Lybra、Prisma和Raft。

稳定币使用

看涨基本面因素

看涨基本面因素

● LSDfi领域仍然是新兴且正在成长。

● Lybra因为能够跨链工作,使其能接触到更大的市场而脱颖而出。

● Lybra的收益共享方式有助于将其持有者和用户的利益与协议的成功相一致。

● Lybra似乎对更广泛的受众更具吸引力,其简单的借用产生利息的稳定币和较低杠杆选择的概念更为简单。

看跌基本面因素

● 相对于其TVL大小,其漏洞赏金相对较小。

● 该领域的年轻特性也可能构成风险。如果出现更强的竞争对手,提供更好的利率、更多功能或更强的Safety性,Lybra Finance可能会失去市场份额。

The article comes from the Internet:深度解析 Restaking 赛道项目:探索未来趋势与机遇

相关推荐: Vitalik 再提分布式验证技术,为什么你应该重新关注 Lido ?

Lido 的技术变化实际上透露出一层信息:项目已经与 Vitalik 近期重提的DVT具备了契合度。 撰文:小白导航 coderworld 随着叙事轮换,市场的关注点又逐渐重新转向以太坊。 而 Vitalik 对以太坊的各种研究,往往蕴含着引领新热点的可能。1…