从 Vault 到 LiquidityPad,透视隐形新大象 StakeStone 的「全链流动性」最优解

撰文:Web3 农民 Frank

你在最新的 Plume 空投中斩获如何?

答案或许喜忧参半。事实上,如今存量内卷之下,空投早已不是开源引流的有效激励手段,反倒异化成加密工作室和链上巨鲸们的金融游戏,伴随着近期 PLUME 等新代币空投的相继靴子落地,一个问题也愈发凸显:如何让普通用户更公平、更高效地参与新兴生态的红利,而不只是成为巨鲸的陪跑者?

有意思的是,此前在 Plume 空投前推出预存款金库的 StakeStone,正式宣布将原 StakeStone Vault 品牌升级为 StakeStone LiquidityPad,且首发项目 Aria 在 9 分钟内就达 700 万美元购买上限。

一个有趣的类比是,如今的多链时代,每一个新兴公链如同一个国家,拥有独特的特色产业,但都迫切需要资本和资源来完成工业化,在此背景下,正如 VIE 法律架构帮助发展中国家的企业获得美元资本投资,发展壮大后又将成果带回美国金融市场交易一样,StakeStone LiquidityPad 本质上正在扮演类似的角色:

一端连接以太坊的成熟链上金融生态,一端连接着各新兴公链生态,帮助新兴公链在以太坊主网上募集资源,并将这些资源发展壮大后产生的超额收益(Alpha)带回金融服务成熟的以太坊主网上交易,成为连接以太坊(美元资本)与新兴公链(发展中国家)的最大管道基础设施。

繁荣的多链时代,「熵增」的流动性困境

事物总是朝着熵增的方向发展,Crypto 也不例外。

在模块化浪潮的推动下,从最初 Cosmos、Polkadot 的多链理念,到以太坊 L2 时代的 Rollup 繁荣,再到 OP Stack、Arbitrum Nova、Starknet 等应用链纷纷发力,越来越多的协议和应用开始为特定需求构建专属链,试图在性能、成本与功能上找到最佳平衡点。

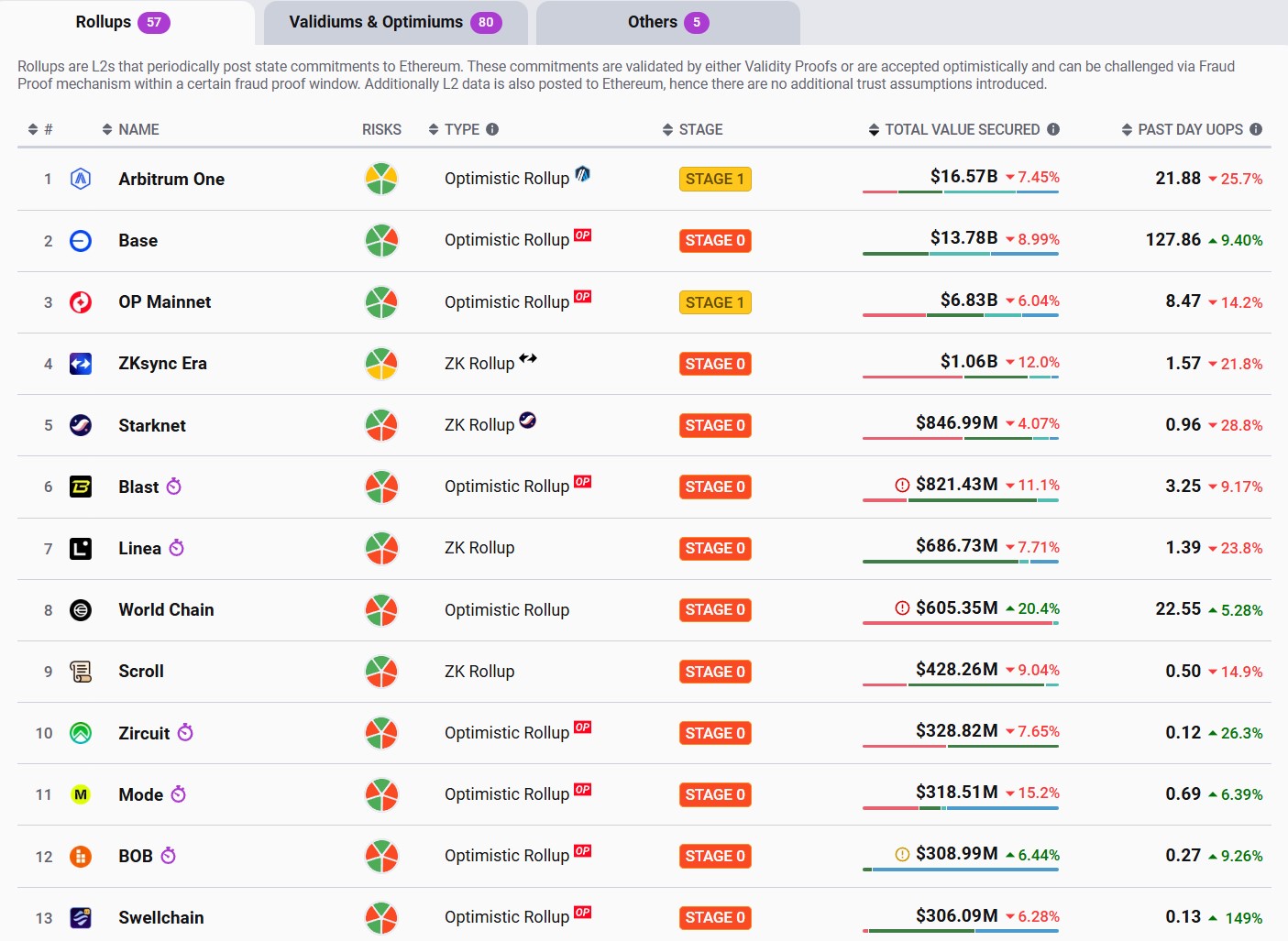

据 L2BEAT 不完全统计,仅以太坊 L2 在宽泛意义上就足足有上百条之多,只不过这种多样性虽然为链上生态带来了更多的可能性,但也伴随衍生出一个早已老生常谈问题——流动性的极度碎片化。

尤其是从 2024 年开始,流动性不仅在以太坊和 L2 上分散,甚至在各新兴公链 / 应用链专属生态中也被严重孤立,这种碎片化现象不仅加剧了用户操作与体验的复杂性,同时也极大限制了 DeFi 和链上应用的进一步发展:

对以太坊和 L2 来说,流动性无法自由流转,资本效率降低,链上乐高的潜力无法充分发挥;而对 Plume、Berachain 等新兴公链来说,则意味着迁移成本与进入门槛较高,从 0 到 1 的流动性孤岛效应难以打破,生态扩展受阻。

一言以蔽之,多链时代的「熵增」趋势,反而成为多链时代繁荣的最大魔咒。

在多链资产流动性加速碎片化的背景下,用户和开发者都迫切希望资金在任何网络的 DEX、借贷等链上协议中都能高效流动,打破碎片化的网络隔阂与用户体验,尤其是在以太坊生态之外的诸如 Plume、Berachain 等新兴公链生态中:

这些新兴公链生态的收益机会往往具有较高的吸引力,用户需要能够轻松地将资产从以太坊或其他链上迁移到这些新兴生态中,参与其 DeFi 协议、流动性挖矿或其他收益机会。

其实对于用户来说,不管怎样可组合,流动性都是关键,所以客观上讲,如果以太坊和多链生态要继续扩大规模并繁荣发展,亟需高效整合分散在多链、多平台的流动性资源。

这就要求建立一个统一的技术框架和规范,对抗「熵增」,从而为多链生态带来更广泛的适用性、流动性和可扩展性,这不仅能够进一步促进链上流动性的「统一」进程,还能推动多链生态走向成熟。

而这种「统一」的需求与愿景,也为像 StakeStone LiquidityPad 这样的全链流动性基础设施提供了施展拳脚的空间,作为一个创新的全链流动性金库产品发行平台,StakeStone LiquidityPad 旨在通过提供定制化的流动性募集解决方案,帮助新兴公链和应用链高效整合跨链流动性资源,打破流动性孤岛,推动资本的高效流转。

截至发文时,StakeStone LiquidityPad 已锁定超 5.4 亿美元资金,共有超 12 万链上唯一地址参与,这一数据不仅证明了市场对 StakeStone LiquidityPad 的认可,也反映了用户对全链流动性解决方案的强烈需求。

StakeStone LiquidityPad:「从点到面」,跃迁为流动性网络

可能很多用户对 StakeStone 的印象还停留在以太坊 Staking/Restaking 相关的收益协议,但其实从一开始,StakeStone 的产品架构就是瞄准全链流动性基础设施,只不过前期一个个瞄准新兴公链生态的 Vault 产品,逐步构建起了其流动性网络的雏形:

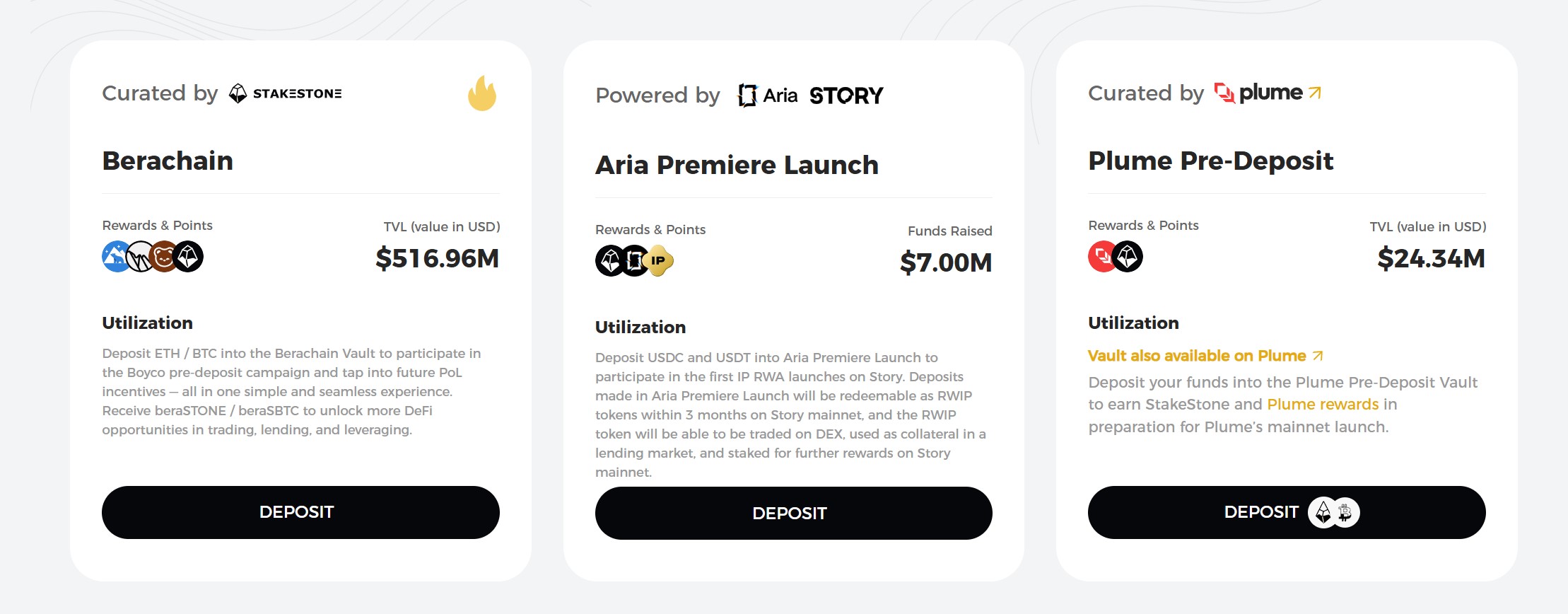

无论是与 Plume 合作推出的 Plume Pre-Deposit Vault,还是与 Berachain 合作推出 Berachain StakeStone Vault,都是 StakeStone 在不同生态场景中的先行尝试,不仅为新兴公链生态带来了急需的流动性支持,也为 StakeStone 未全链流动性基础设施的建设打了一个很好的样板。

这也正好解释了 StakeStone 为何决定进一步升级其产品线,将原有的 Vault 品牌重塑为 StakeStone LiquidityPad——一个更加全面、灵活且定制化的全链流动性募集与管理平台,不仅是产品形态的进化,更是 StakeStone 从「点对点」流动性解决方案向「点对面」流动性网络跃迁的关键一步。

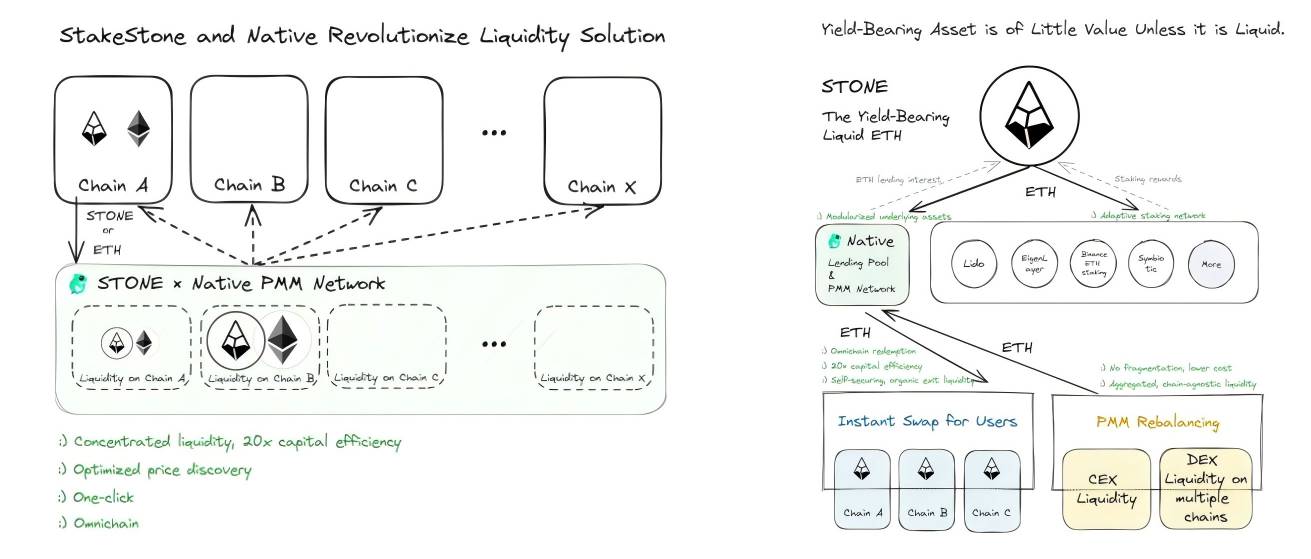

简言之,作为全链流动性基础设施,StakeStone 始终致力于连接以太坊主网上的流动性资产与新兴公链、L2 生态对流动性的需求。

从这个角度看,品牌重塑后的 StakeStone LiquidityPad,其实就是一个面向多样化需求的全链流动性定制化解决方案,涵盖从从冷启动到生态扩展的全生命周期流动性支持。

1. 主网尚未上线的项目:预存款金库助力冷启动

对于主网尚未上线、尚处于冷启动阶段的公链或协议,StakeStone LiquidityPad 支持项目方通过在以太坊主网上发布预存款(Pre-Deposit)金库的方式,募集早期冷启动所需要的流动性,并将资金用于以下用途:

-

DeFi 协议的流动性提供:如 Berachain Vault,助力 Berachain 生态快速构建核心 DeFi 组件;

-

RWA 协议的流动性支持:如 Plume Vault,为真实世界资产 (RWA) 的链上化提供资源;

-

RWA 资产的投资:如 Story Protocol Vault,支持新兴协议将链上流动性引入真实资产场景;

2. 已上线主网的项目:特定收益场景金库加速生态增长

对于已经上线主网进入成熟运营阶段的项目,StakeStone LiquidityPad 支持为特定的流动性收益场景定制金库,以帮助项目生态实现快速增长,例如:

-

DeFi 协议的流动性提供:如 Solana/SUI Vault,为这些公链上的 DeFi 协议提供流动性支持,提升资本效率;

-

特殊收益场景的流动性提供:如 BNB Chain Vault,通过定制化的流动性解决方案,支持 BNB Chain 上的特殊收益场景,如流动性挖矿、质押奖励等,满足特定生态的高收益需求;

而且后续为了满足更广泛的应用场景需求,StakeStone 还将会拓展支持除了 StakeStone 发行的 STONE/SBTC/STONEBTC 以外的更多主流资产,包括不限于 ETH、WETH、WBTC、cbBTC、BTCB、LBTC、FBTC、USDT、USDC 等等。

从这里也能看出,从点到面,通过 StakeStone LiquidityPad 的升级,StakeStone 不仅为新兴公链和 L2 提供了更灵活的工具,也在构建一个更高效的全链流动性网络——无论是从冷启动到成熟阶段的流动性支持,还是跨链生态的资源整合,LiquidityPad 都旨在成为链上流动性循环的关键纽带。

这就不仅能够满足多样化的流动性需求,还能将分散在多链上的流动性资源高效整合,形成一个互联互通的流动性网络,那无论是新兴公链的冷启动需求,还是成熟生态的扩展需求,StakeStone LiquidityPad 都将成为它们最可靠的流动性合作伙伴。

StakeStone 背后的「全链流动性飞轮」

增量才是 Web3 的核心原语。

对 StakeStone LiquidityPad 来说,其核心价值不仅在于解决新兴公链和应用链的流动性孤立问题,更在于通过其独特的机制设计,形成一个集多重资产收益、流动性再度释放于一体的「全链流动性飞轮」。

而这个飞轮效应的核心,正是围绕 LP Token 展开的多重收益与流动性再释放机制。

首先,用户通过 StakeStone LiquidityPad 存入资产后,将获得 LP Token(如 beraSTONE),这些 LP Token 不仅是用户在新兴公链生态中的权益凭证,更是开启多重收益的钥匙。

一方面,用户存入的资产将直接参与新兴公链生态,例如 Berachain 地流动性挖矿奖励、治理代币空投,同时 StakeStone 的自动化策略帮助用户高效捕获这些本地收益,而无需面对复杂的技术操作,Vault 内的自动化策略。

这种低门槛的参与方式,让更多用户能够轻松进入新兴生态,抢占早期红利。

另一方面,对应的 LP Token 不仅代表了用户在新兴公链生态中的权益,还将新兴生态的收益封装为生息资产,并与更成熟的主网基础设施对接,具有高度的金融可组合性——用户可以通过 LP Token 无缝接入以太坊上的 DeFi 金融设施,进一步释放流动性潜力:

-

在 Uniswap/Curve 等 DEX 上提供流动性或交易:用户可以将 LP Token 用于流动性挖矿或交易,获得额外的收益;

-

使用 AAVE/Morpho 进行抵押借贷:LP Token 可以作为抵押品,参与借贷市场,进一步提升资金利用率;

-

使用 Pendle 出售收益:用户可以将 LP Token 的收益权通过 Pendle 等协议进行分拆或出售,实现收益的提前变现;

这种机制不仅让用户的一份资产能够在多个生态中重复利用,最大化收益,还显著降低了新兴生态的参与门槛,让更多用户能够高效参与 Berachain 等新兴公链生态的本地收益捕获。

所以在多重收益叠加之下,用户的投资回报能最大化提升,新兴生态的接受度和认可度也可快速打开局面,形成了一个正向的飞轮效应:更多用户参与 → 更多流动性注入 → 新兴生态发展加速 → 收益封装资产价值提升 → 吸引更多用户参与。

更有意思的是,随着 StakeStone LiquidityPad 的升维,也意味着它可以更好地有效联通 Berachain 等处于冷启动阶段的新兴生态与不同收益场景的成熟生态:

-

帮助新兴公链募集冷启动资金:通过 StakeStone LiquidityPad,新兴公链可以在以太坊主网上募集冷启动资金,获得早期发展所需的「从 0 到 1」流动性支持;

-

将超额小白导航收益带回成熟市场:借助资源发展壮大后,新兴公链上的超额收益(Alpha)将被带回金融服务成熟的以太坊主网上交易,实现整个资源的完整循环;

总的来看,这种动态适配的机制,提升了资产收益的复合能力,进一步增强了 StakeStone LiquidityPad 的市场适应性和竞争力。

人类对新资产的需求是永恒存在的,从这个角度看的话,在多链时代的赛马格局之下,StakeStone LiquidityPad 极有可能凭借全链流动性基础设施的定位,成为构建流动性利基资产与链上繁荣生态的关键抓手:

通过引入自带全链流动性属性的新收益架构,它不仅能刺激沉闷的链上生态,还能设计出更高资本效率与更优收益的产品形态与可组合 DeFi 场景,这既满足了用户对多样化收益的追求,也为新兴公链和成熟生态提供了高效的流动性解决方案。

结语

未来,随着多链生态的加速扩展,StakeStone LiquidityPad 有望成为连接新兴公链与成熟市场的核心枢纽,为用户和协议方带来更高效、更公平的流动性解决方案。

从「熵增」的流动性困境到「飞轮驱动」的生态繁荣,重新定义 Web3 的流动性基础设施,这既是 StakeStone 进一步完善全链流动性议题的必然路径,是助推多链生态走向成熟的最优解。

至于能否在 2025 年触碰到蜕变的临界点,尚需持续观察。

文章来源于互联网:从 Vault 到 LiquidityPad,透视隐形新大象 StakeStone 的「全链流动性」最优解

相关推荐: Web3 面临的 10 个挑战,一旦突破将打开新世界

这些问题需要积极的重新审视。 来源:cryptoslate 编译:区块链骑士 Crypto 资产领域目前对生成式人工智能和「代理」(Agent)的概念非常着迷,「代理」据称由 Crypto 资产「轨道」提供动力,并通过链上智能合约进行协调。 这不是一个好的方…