SocialFi 的兴起:friend.tech 如何重新定义 Web3 社交金融?

作者:Root

不同于 GameFi 和 DeFi 等早已经吃过市场红利且逐步稳定发展的板块,SocialFi 似乎都是以一个概念的形式存在,这些年不乏有开发者尝试推出此类方向的应用,但都很难有爆发式的增长。

而 friend.tech 上线以来,这两个月几乎 80% 的 Web3 应用讨论方向都集中在 SocialFi,一系列的仿盘如雨后春笋冒出。

SocialFi 的热潮情绪逐渐高涨,我们或许现在能够从更为全面的方向去思考 SocialFi 产品的未来。

当下谈论 SocialFi 的时候 我们其实在谈论什么?

如果在你能力范围之内只用花一笔相对较小的钱就可以与巴菲特吃午餐,你是否愿意 ?

如果把巴菲特换成你喜欢的 KOL 或者是你崇拜的行业精英呢?

如果把吃午餐换成加入这些人的讨论群组,而且你还能随时退出,拿回你的门票呢?

如果这张门票可以作为一项金融产品,或许能给你带来一定量甚至超额的回报呢?

如果你是这个 KOL 或者行业精英或者巴菲特,你也能从门票中获益呢?

如果你的答案都是Yes,那么你已经成为了这些 SocialFi 产品的潜在用户。几乎目前所有的 SocialFi 项目都在围绕以上的问题展开,在与市场的磨合中不断寻找以上问题的最优解。

项目状态

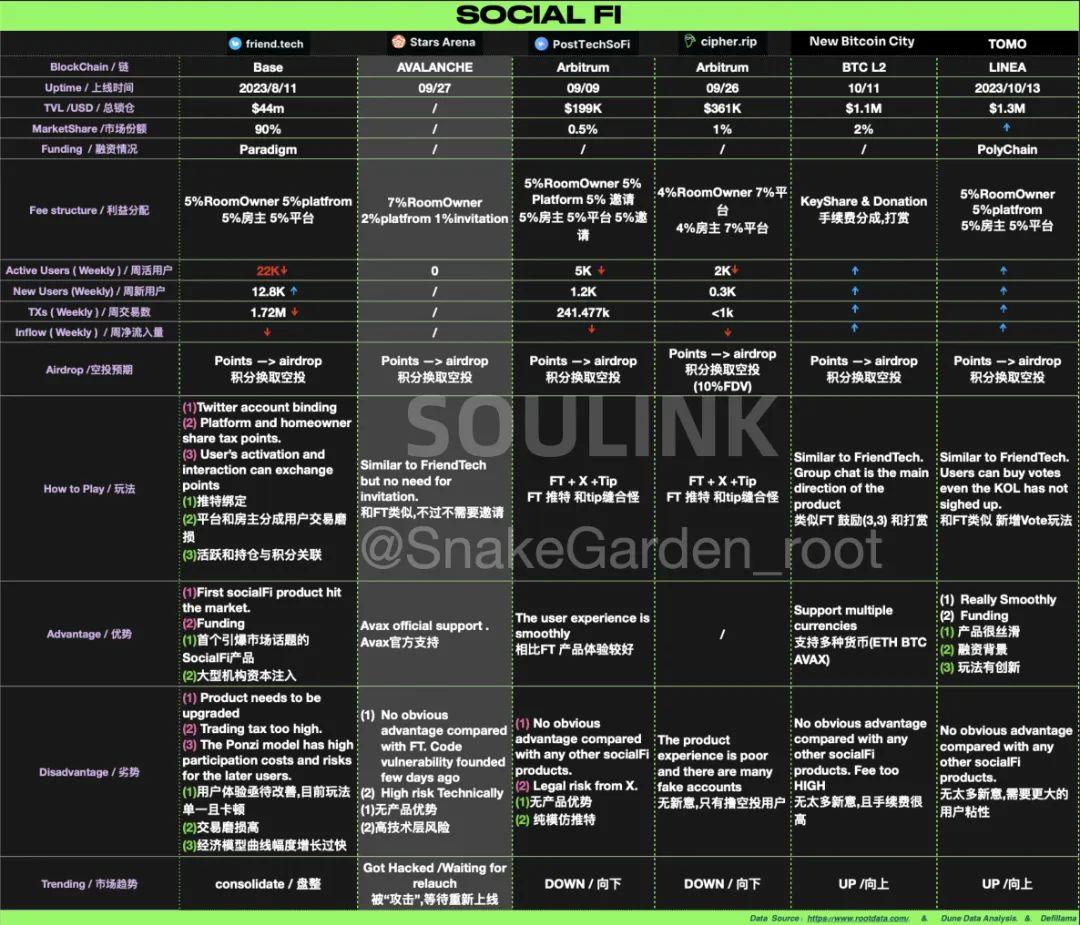

近期friend.tech及”仿盘“的部分数据对比

时间线

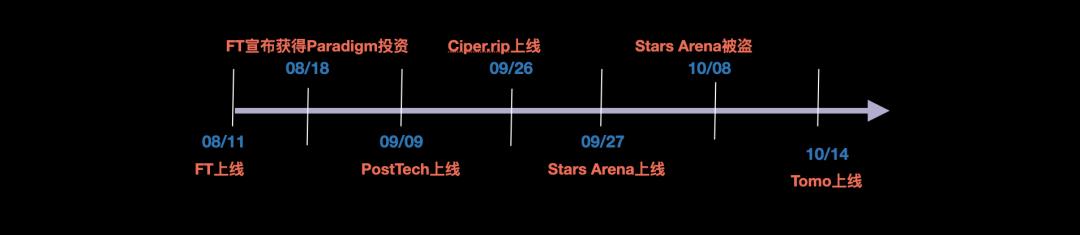

八月中旬,friend.tech 作为点燃SocialFi市场的第一颗火种,上线前夕并没有取得很好的市场响应,但命运的齿轮在市场得知大名鼎鼎的投资机构 Paradigm 入驻种子轮后开始转动。

一夜之间关于 friend.tech 的话题被引爆,用户争先恐后寻求邀请码,教程和收益截图铺天盖地,整个市场逐步被 fomo。其协议 TVL 峰值在10月2日达到5200W美金,远超 Curve 和 Compound 等老牌 DeFi 协议。而此时整个 Base 链总TVL也才3亿美金出头。

有优秀的叙事就会有模仿者,很快市场各种 SocialFi 产品如雨后春笋,KOL 疯狂带货。直到上周 Avalance 上的 StarArena 出现合约漏洞,被 “黑客盗取” 了合约内所有的约 300W 美金的 Avax 之后,市场才稍微有所冷静。

friend.tech究竟带来了什么创新?

SocialFi 并不是一个新的概念,为什么 friend.tech 能够在冷清的熊市带来FOMO情绪?

抛开 Paradigm和Base的加持,我们认为:FT最大的成功在于采用Bonding Curve曲线交易的方式解决了SocialFi的流动性,从发行到交易到退出,我们不再需要做市商、订单薄。用户买卖 KOL 的 KEY,KEY的价格随曲线移动,买入的人数越多,KEY 的价值也越高,并且用户的每一次买卖都会为平台带来手续费的收入。拥有 KEY 的用户即可在获得 KOL 的群组或私聊 Room 的钥匙,能够直接与KOL聊天。这是一次完美的 Social + Fi 的结合。

相比之下,之前的SocialFi项目要么没有Fi 的基因(太过注重于确权、隐私这样的技术底层),要么Fi 错了方向(比如Chat to Earn类的项目最后难免陷入挖提卖的死亡螺旋)。

除此之外,friend.tech 通过与推特绑定和托管钱包的方式一定程度上解决了KYC和登录友好的问题。当然,由于区块链透明公开的特性也使得其无法阻止链上科学家利用脚本抢跑套利的问题。

空投预期

一个好的产品设计师一定是个优秀的人类心理研究者。现有绝大部分产品都掌握着撸空投用户的法宝,那就是模糊不清,让用户去无尽猜测未来的代币收益。

目前FT包括其仿盘都是通过用户持有 Key 以及在整个社区的活跃程度来换取一定数量的 Points,后续这些 Points 也许存在潜在的空投Token价值。通过积分激励来获取新用户。然而代币模型对我们来说是未知的,FT及其仿盘是会将代币结合在项目中形成良性循环,还是简单粗暴的上线代币大家挖提卖目走向螺旋死亡,我们可以期待一下。

经济模型

几乎所有产品的经济模型都采用了 S^2/N 的价格曲线,其中 N 为常数,简洁高效。

从金融市场诞生而来,优美的 Ponzi 曲线就是所有金融衍生品的第一选择,从曲线可以看到,当Holder为500个时,房主的价格已经去到15E,后入场者要想保本找到新的接盘侠非常困难。先入者获利多,后入者接盘侠,非常容易造成市场 Fomo 情绪和雪崩效应。

以 friend.tech 为例:

其经济模型为: Y(价格) = S^2/16000

由于用户的买卖交易磨损均为 10%,根据价格曲线可判断出,每个买入的用户要想获利,其价格增涨至少为22%。

然而正如 @0xLoki 所说:

1)混淆 EV 和账面价值,营造财富幻想(2)用后参与者的 EV 为前面的用户提供利润。“因为单个KEY的EV等于TVL,所以当KEY的数量大于 20 时,除去手续费以外,真实的EV只有账面价值的30% 。

Y = X^2 / 16000(X轴为key供应量,Y轴为价格)

以 friend.tech 为例,目前用户每次买卖都要收取 10% 的手续费,房主和平台各抽取 5% ,弊端在于,对于用户磨损过高,对于房主盈利不足,而所有人的净充值都会远远不断的流向 frie小白导航nd.tech,极高的抽水一定会扼杀这个游戏。

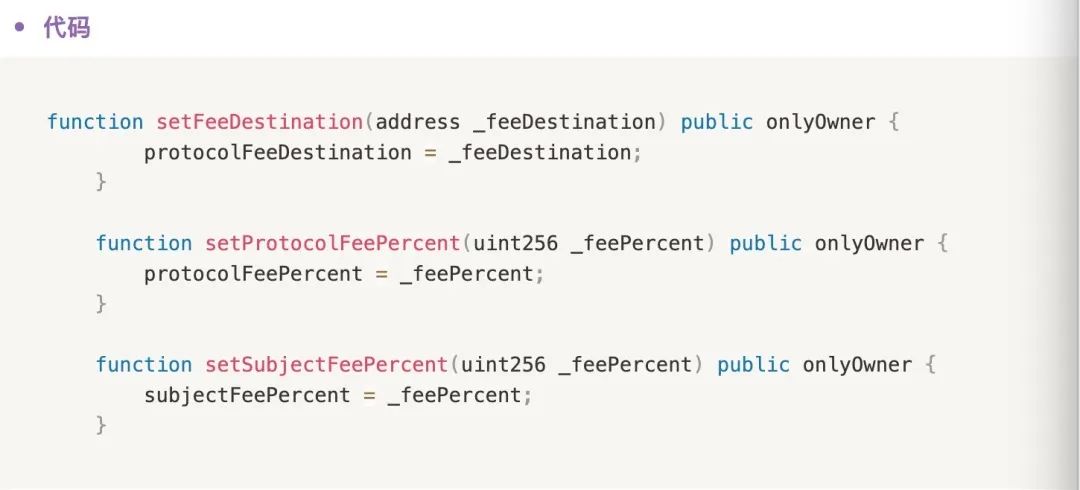

不过从 friend.tech 的合约代码可以看到其 FeePercent 是可以修改的。或许在未来可能会通过降低手续费的方式来吸收新用户。同理市面上所有同类产品都保存着同样的变量修改函数,相信交易磨损会随着市场的不断推进找到最优解。

行业分析和一些思考

也许是市场流动性的极度匮乏和对于新叙事的渴望,让 friend.tech 在很短时间就被插上了 SocialFi 的铁王座上。

提到 SocialFi 中的 Social 部分,目前的 SocialFi 产品似乎都在主打一个向上社交。很多人认为这些产品设计是知识付费的完美模型,底层用户渴望通过购买入场券来获得更小的信息差,更快速的上升渠道,从表面来说,这些产品设计似乎能解决一部分痛点。但不论从任何角度讲,其社交属性都是极为不合格的,甚至到达不了 Web2 社交产品的入门门槛,其次,如果交朋友是通过金钱关系绑定的话,这似乎又有一些悖论。

和巴菲特吃顿饭,加入他的群聊,就完成了真正的向上社交吗?

可能的发展方向

SocialFi 本质上是对 Web2 中心化社交平台的一次价值解构,一种数据确权。目前来说价值解构已经初具方向,而数据确权似乎略有不足,或许能够结合类似 Lens 等社交协议对用户产出进行确权和保障。

正确的 Web3 社交产品一定是让价值在内容创作者,社区平台和用户之间公平地流动。Ponzi 的金融属性一定会带来产品的螺旋死亡,形成悲情三角。除了提升产品的服务,让产出和价值对应。多种类价值曲线或许是个不错的方向,例如同一个产品可以针对不同的服务采取不同的经济模型(常量模型 (Onlyfans),线性模型 (y=NX),几何增长模型 y=S^N),用户自行选择。

除了知识付费,引入更多更新的功能和变现渠道。比如聚合NFT,音乐,视频,以及购买相应服务等等。

曲线交易的方案可以和其他Web2已有的社交产品结合从而带来 Mass Adoption。

回到根本的问题,我们到底需不需要 SocialFi 呢?

文章来源于互联网:SocialFi 的兴起:friend.tech 如何重新定义 Web3 社交金融?

相关推荐: Mesh Security 可以盘活 Osmosis 生态吗?

本文将探讨 Osmosis 值得关注的原因以及其在 DeFi 领域的独立创新之路。 小白导航 撰文:Bing Ventures 随着 IBC 等区块链技术的发展,应用链作为一种具有技术主权的解决方案,吸引了越来越多的关注。应用链允许应用开发者掌控和定制区块链的…