唤醒比特币沉睡流动性,为什么你应该关注 Babylon?

作者:LSTMaximalist

编译:小白导航coderworld

在2024年第一季度,再质押协议成为最大的赢家,TVL(总锁仓价值)大幅增长了1068%,而流动性质押仍然主导着 DeFi(去中心化金融)领域,TVL 接近560亿美元。

这远远超过了其他领域,例如借贷(339.1亿美元)、桥接(256.7亿美元)和去中心化交易所(DEXs)(220.1亿美元)。

值得注意的是,流动性质押的 TVL 份额在过去三个月中增长了近30%,或同比增长超过73%。

要点总结:

-

Babylon Chain 允许 BTC 持有者质押比特币,在增强 PoS(权益证明)网络安全的同时,保持对资产的控制。

-

Babylon Chain 通过质押来扩展安全性,专为比特币生态系统设计,这与 EigenLayer的方法相似。

-

由于比特币缺乏智能合约支持,Babylon Chain 采用了一种信任最小化、自主托管的质押架构。

-

预计 Babylon Chain 的 TVL 将在232天内增长2047%,可能为其价值增加13亿美元。

-

随着其被快速采用,Babylon Chain 有望成为区块链领域的领先者,支持其平台上新应用的开发。

Babylon Chain 在加密货币领域开创了一项突破性的创新——比特币质押

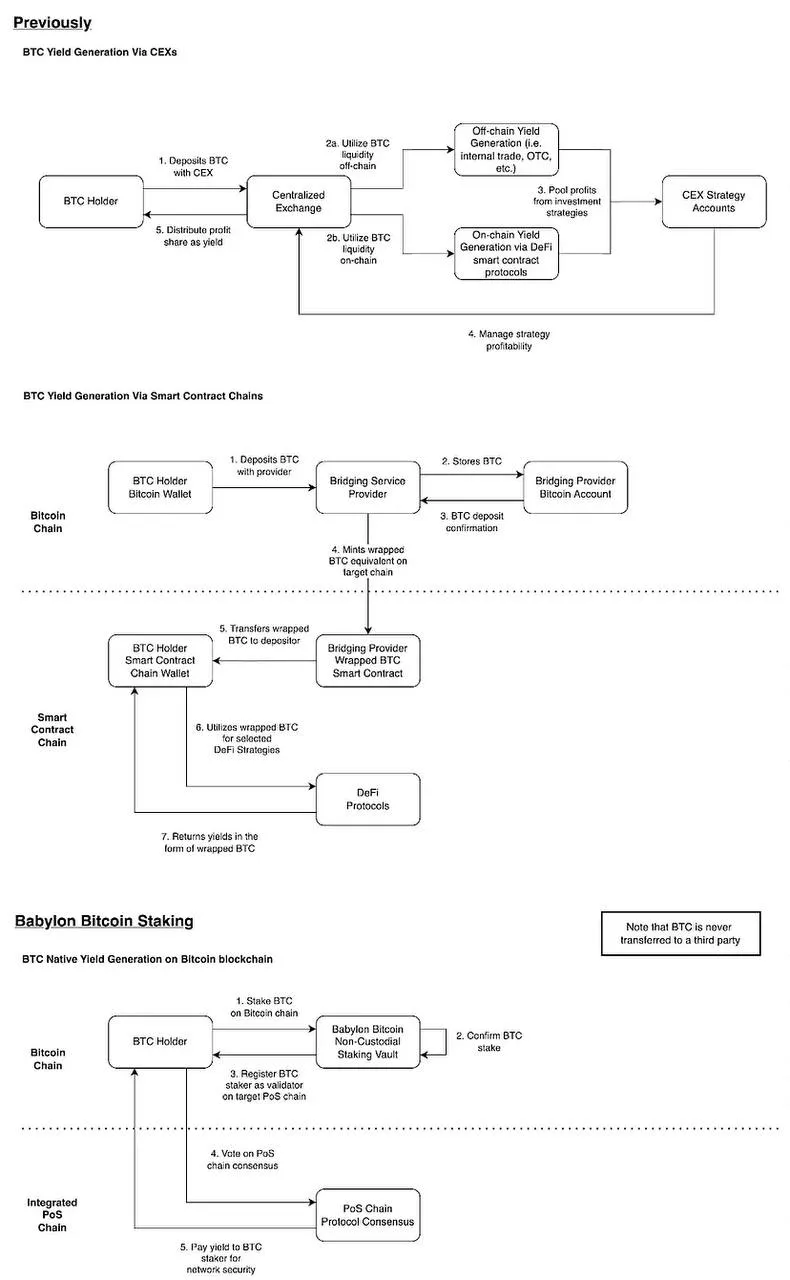

EigenLayer 通过允许 ETH 和流动性质押 Token 持有者重新质押其资产,在以太坊生态系统中获得了显著地位,增强了各种应用程序的安全性,同时提供额外的奖励。类似地,Babylon Chain 引入了比特币质押,使 BTC 持有者能够在不放弃资产控制权的情况下保护 PoS 网络并赚取奖励。然而,由于比特币缺乏智能合约支持,Babylon 的架构和应用程序与 EigenLayer 不同,这反映了比特币生态系统的独特需求。

Babylon Chain基础设施来源:rockx.com

Babylon Chain 亮点

Babylon Chain 被设计为一套多功能协议,旨在将比特币的安全性扩展到其他区块链网络,特别是那些运行在 PoS 机制上的网络。在其基础上,Babylon 包括两个基本协议:

-

比特币质押协议:该协议使比特币持有者能够以最小化信任和自主托管的方式质押其资产,为去中心化系统,特别是 PoS 网络提供经济安全。它无需第三方托管或将资产桥接到其他区块链即可实现。这种设置确保了 PoS 网络受益于比特币价值的稳定性,同时比特币持有者可以获得质押奖励,同时保持对其资产的完全控制。

-

PoS 协议中的安全执行:为了维护安全性和责任性,Babylon 确保在客户端断开连接之前,至少有一个诚实的验证者见证 PoS 区块及其相关签名。该机制允许诚实的验证者识别并证明任何安全性违规,从而通过迅速解决和惩罚任何恶意行为来维护网络的完整性。

万亿美元的王冠:比特币的流动性优势

当前市场状况

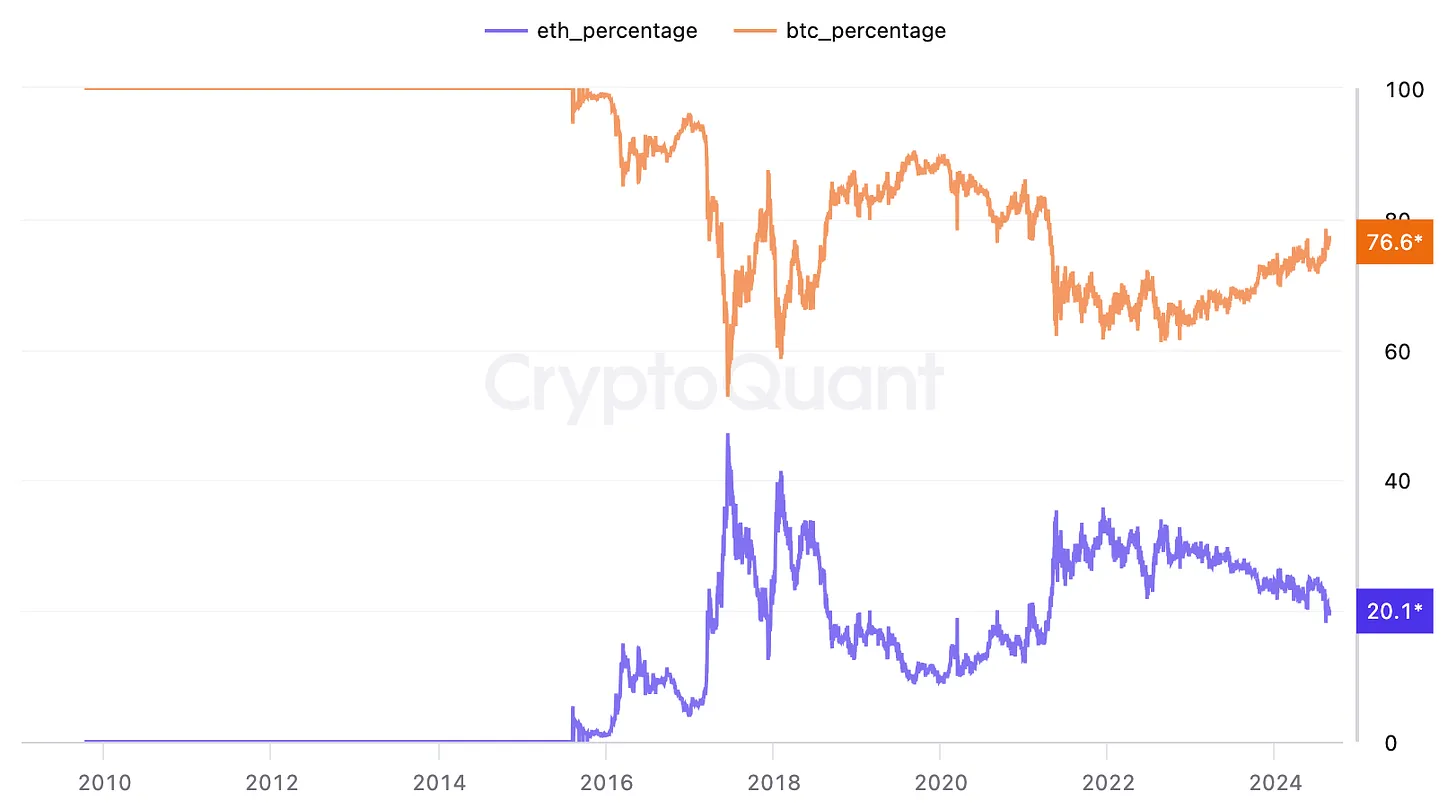

比特币的市值主导地位相对于以太坊(ETH)飙升,达到40个月来新高,占比78.5%,并继续占据整个加密生态系统市值的一半以上。这一变化突显了投资者对比特币的偏好更强,而以太坊尚未获得同样的关注。

比特币主导地位的上升趋势始于2022年底,由于对比特币(BTC)ETF 的投机活动日益增多。ETF获批后,资金流入量大幅增加。然而,关于 ETH ETF 及其潜在批准的投机并未扭转这一趋势。ETH ETF 报告中的低数字显示出需求有限。

从历史上看,ICO 热潮和2021年市场高峰等重大事件影响了这些动态。ETH 可能需要类似影响力的事件来改变这一轨迹。

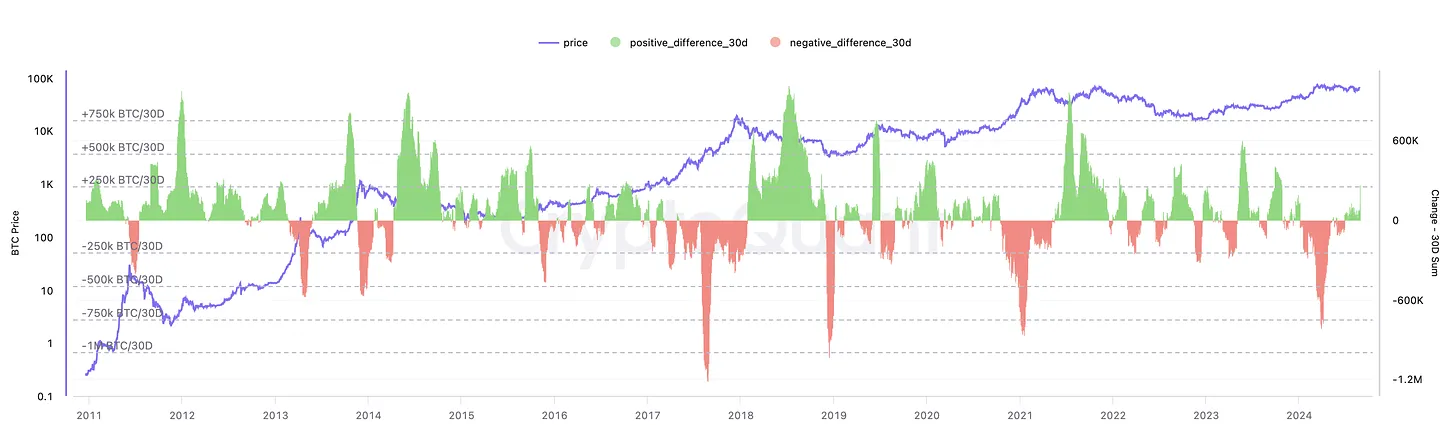

来源:Cryptoquant

比特币击败以太坊链上指标

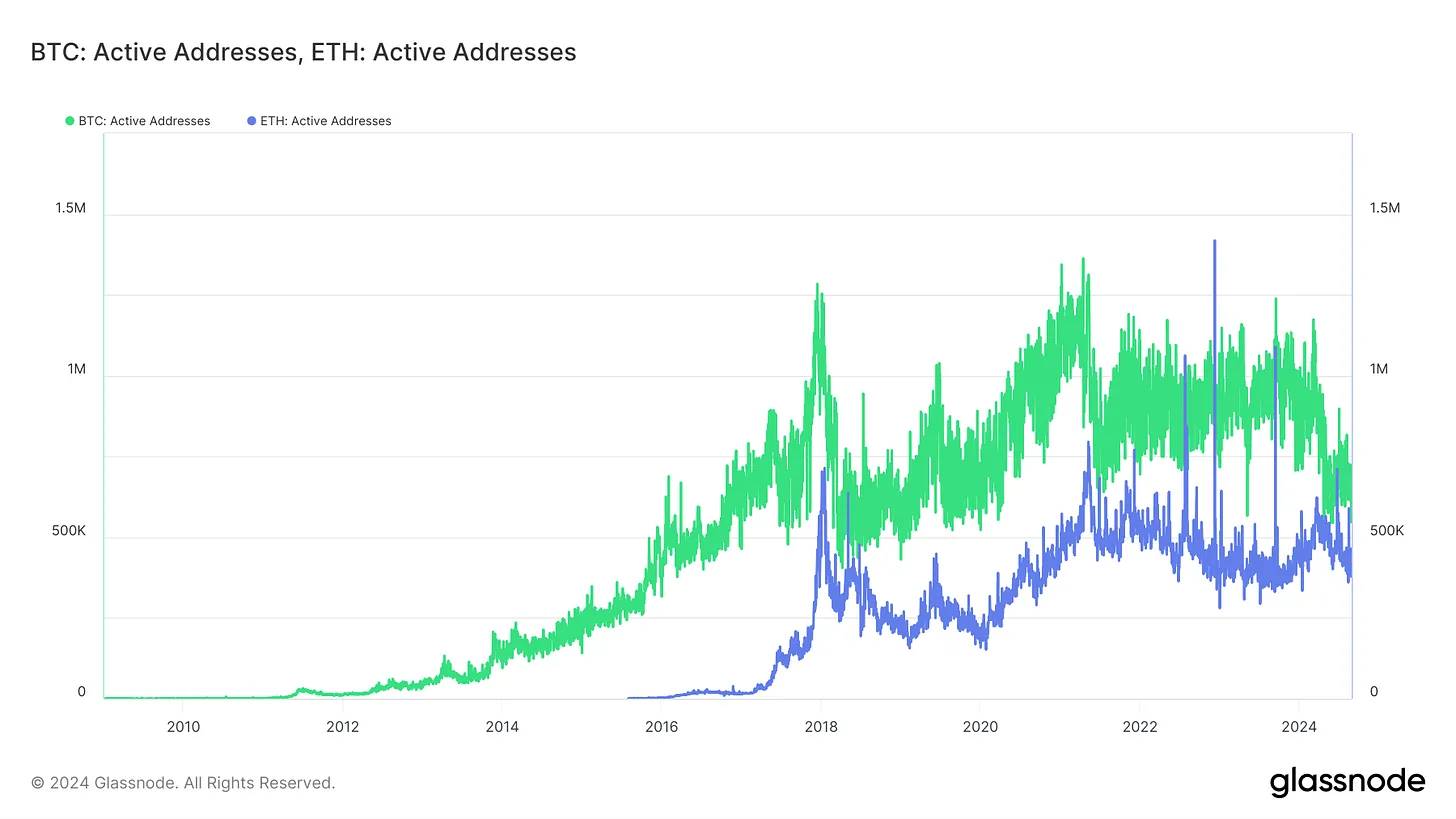

图表显示,比特币在活跃地址数量上始终居于首位,长期以来 BTC 一直领先于以太坊。即使途中有一些波折,比特币的网络活动一直保持稳定,尤其是在2017年左右的大幅飙升,并自此保持在一个高而稳定的水平。

活跃地址的长期增长和稳定性展示了比特币强大的忠实用户基础,保持交易流动,并巩固其作为头号加密货币的地位。另一方面,虽然以太坊取得了一些进展,但其活跃地址波动性更大,随着 ICO 和 DeFi 热潮等趋势而摇摆。

这种明显的差异进一步强调了比特币在用户参与和网络稳定性方面的一贯主导地位,强化了其作为加密空间支柱的地位。

BTC vs ETH活跃地址。来源:glassnode

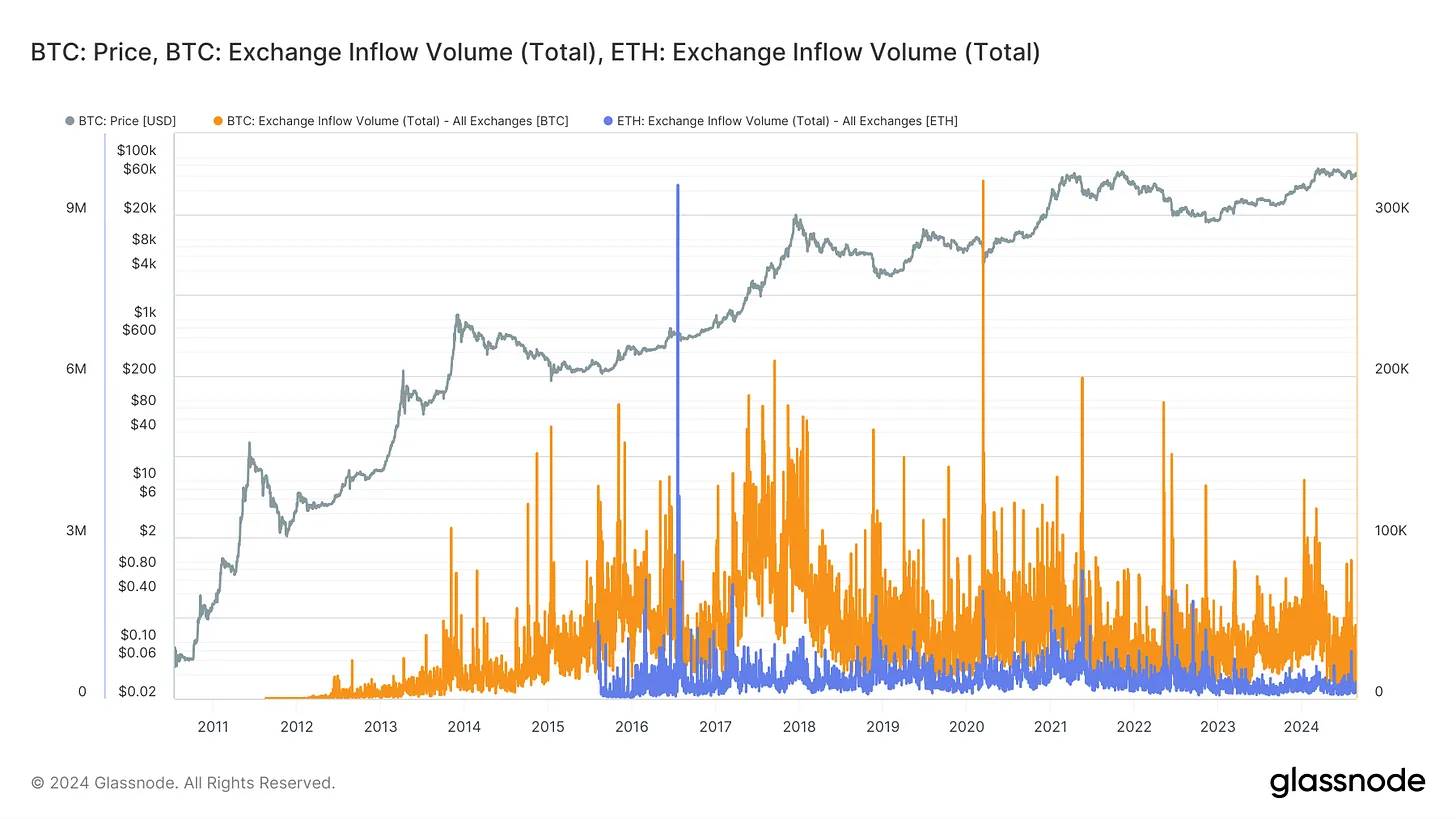

分析 BTC 时,流入量在关键市场事件期间尤为明显,例如2017年牛市和2020-2021年市场激增。这些活动高峰突显了比特币在市场资本化和流动性方面的卓越表现,使其成为市场运动加剧期间的首选资产。比特币的流入规模和频率反映了其在加密货币生态系统中作为主要价值存储的角色,尤其是在投机交易和市场狂热期间。

相比之下,以太坊的流入量虽然显著,但相对温和,往往集中在网络扩展的特定阶段,如2017年的 ICO 热潮和2021年的 DeFi 激增。在这些时期,以太坊网络活动增加,因为新项目和去中心化金融应用吸引了资本。然而,这些事件期间的流入量虽然有影响,但与比特币的巨大规模不相匹配。这种差异突显了比特币对更广泛投资者群体的一贯吸引力及其作为更具流动性和稳定性的资产地位。

BTC vs ETH交易所流入量。来源:glassnode

你是否意识到比特币中有流动性处于未被利用的状态?

我们已经看到,以太坊上的DeFi协议,尤其是在流动性质押和再质押方面,如何改变了网络的增长和安全性。现在,我们正在见证类似的事情在比特币区块链上展开。尽管比特币运行在 PoW 上,Babylon 正在为投资者打开大门,让他们在比特币生态系统中发现机会,并开始从 BTC 中赚取收益。

行业市值

全球加密货币 $2.17万亿 DeFi $760亿 流动性质押 $24.6亿 比特币 $1.2万亿 以太坊 $3,115.5亿

最后更新 2024年8月27日。来源:Coinmarketcap

从下图中可以看出,长期比特币持有者仍然持有超过70%的供应量,由于市场状况,目前的水平相当低,这意味着这些持有者中有许多人可能希望从他们的被动持有中获取收益——就像在以太坊网络上已经发生的那样。这里最大的区别在于市值,比特币的市值大约是以太坊的三倍,这为创造更多机会提供了空间。

过去30天里,长期持有者的持有量增加了262,000 BTC。他们现在控制着14.82百万BTC,占总供应量的75%

来源:cryptoquant

所有 DeFi 协议目前都建立在以太坊区块链上,但 Babylon Chain 的出现将改变这一现状。

网络上的第一个测试网取得了成功,这让我们能够预测主网的潜在结果,而结果也证明是成功的。

下表展示了协议在网络启动后前几个小时的一些指标。

指标价值

参与者数量 约12,700 BTC 质押(总计) 1,000 BTC 达到质押限制的时间 超过3小时 每位参与者的最大质押 0.05 BTC 每位参与者的最小质押 0.005 BTC 质押期间的平均交易费 超过1,000聪/字节 USDT中的中位交易费 超过130 USDT(约0.002 BTC) 在3小时内累积的总TVL 约6000万美元(1,000 BTC) 总融资 9600万美元 估值(最新融资轮) 8亿美元 每个比特币区块的独家奖励点数 3,125点每 BTC 区块 投资者 Paradigm, Polychain, HashKey Capital, IOSG Ventures, Amber Group, Galaxy Digital, Binance Labs, Hack VC, OKX Ventures, ABCDE Capital。

Babylon Chain 是 EigenLayer 在比特币区块链上的应用

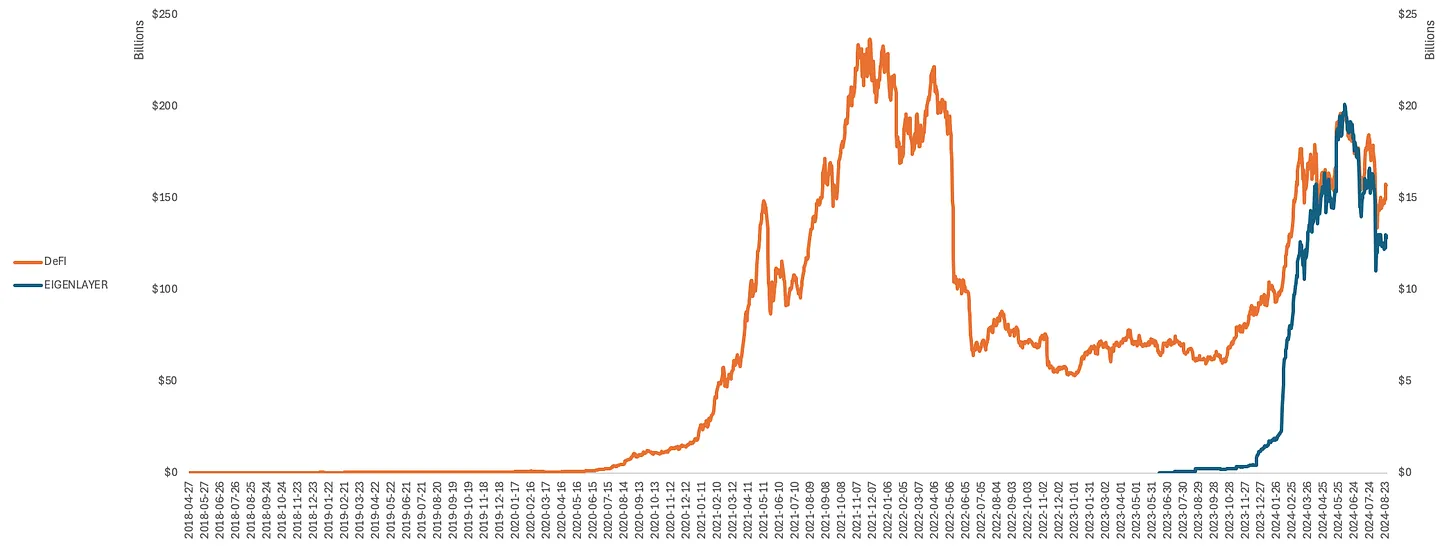

Eigenlayer 在以太坊区块链上的LRTs成为了游戏规则的改变者。该协议的增长令人印象深刻,因为它在很短时间内就达到了与DeFi行业相同的市场价值,甚至在最后一次峰值之前。

图表显示了DeFi和EigenLayer协议中TVL的演变

来源:Defilama

但这两个协议有什么共同之处?

这两个协议都为投资者提供收益机会。此外,Babylon Chain是一个开创性的项目,通过允许比特币持有者从他们原本不活跃的比特币中产生收益,从而增强了权益证明(PoS)区块链的安全性。这种方法通过利用比特币的价值来支持和保护这些网络的经济安全。

开发活动

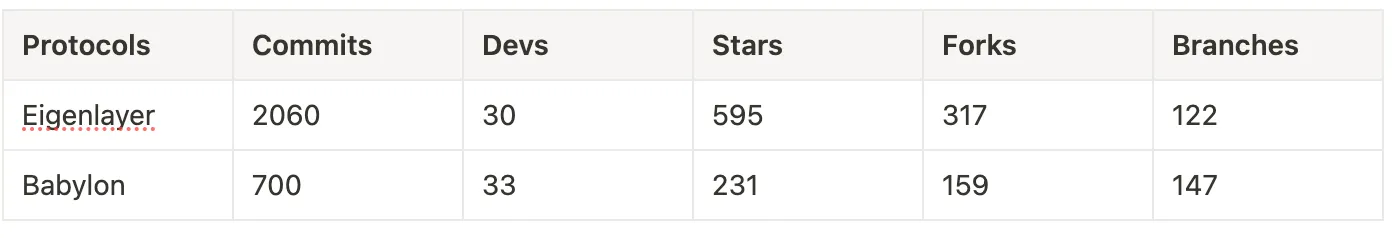

Github 数据指标对比

Babylon Chain仅在一周前推出,但对该项目的关注度已经与EigenLayer协议非常相似。这是一个积极的信号,因为在这个早期阶段,该项目吸引的兴趣比Eigen本身还要多。来源:babylon.labs

## 比特币上的有前景的 LRT 和 LST 协议

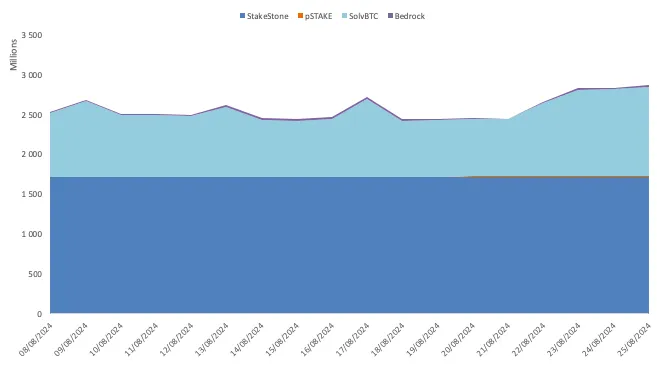

pStake、Solv和StakeStone的总锁定价值(TVL):$15.1亿

协议分解

-

pSTAKE Finance

赚取比特币收益应该简单、安全且低风险。凭借四年的流动性质押经验和精心设计的收益策略,pSTAKE Finance 使个人和机构能够在 BTCfi 生态系统中最大化利用他们的 BTC。

pSTAKE Finance 是一个由 Binance Labs 支持的比特币收益和流动性质押协议。

通过 pSTAKE Finance,用户可以流动性质押他们的 BTC,以从 Babylon 的无信任 BTC 质押中获得奖励。

此外,该协议提供了一种产生收益的比特币代币(yBTC)机制,实现自动复利的 BTC 回报,类似于 cToken 模型如 wstETH。这一机制将通过各种收益策略在后台运行,从 Babylon 的 BTC 流动性质押开始。

-

TVL:$294万

-

权重:0.19%

-

来源:kucoin.com

未来功能 – pSTAKE v2发布

-

Solv

-

TVL:$10.48亿($1.87亿再质押)

-

权重:69.19%

-

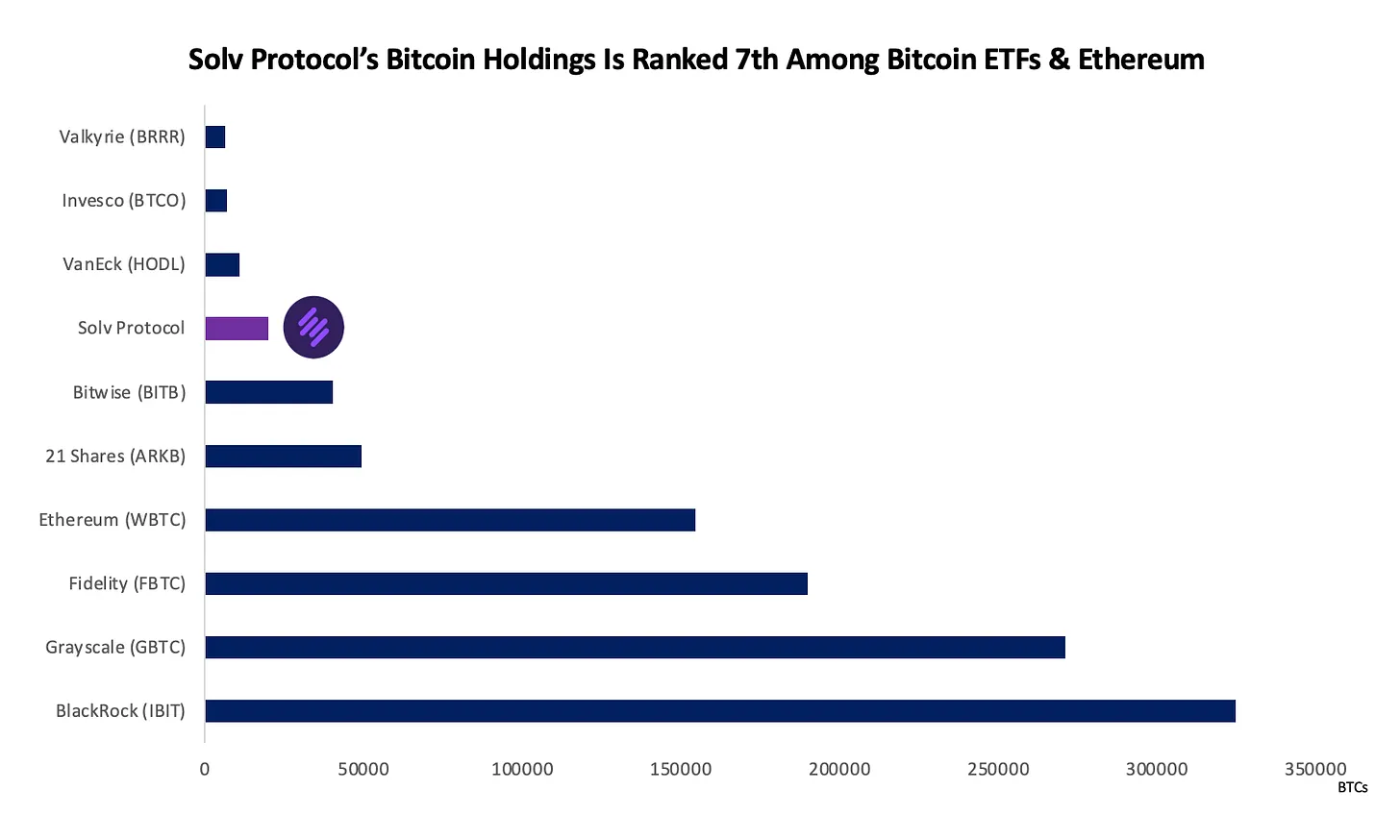

Solv 是比特币流动性质押代币的另一种选择,它通过 Babylon 的创新方法与 PoS 链共享比特币的经济安全。SolvBTC Babylon 是为即将到来的 Babylon 主网发布而设计的。自 SolvBTC 推出以来不到四个月,已有超过19,000个比特币在 Solv 上被质押,超过了一些整个链和比特币 ETF 的 BTC 持有量。(下图)

数据截至2024年4月30日

来源:Solv.docs

本质上,pSTAKE 和 Solv 在加密空间中服务于不同的领域:pSTAKE 是一个专门用于比特币质押和收益生成的协议,而 Solv 提供更广泛的 DeFi 解决方案。

-

StakeStone(即将推出比特币质押)

StakeStone是一个全链流动性基础设施,正在构建STONE / STONEBTC,作为由自适应质押网络支持的流动 ETH / BTC 资产。同时,它建立了一个基于 STONE 的多链流动性市场,流动 ETH,为 STONE 用户提供更多的使用案例和收益机会。

虽然该协议目前尚未提供比特币质押,但计划很快推出。目前,他们仍处于测试网阶段,因此没有太多数据可供使用。然而,考虑到该协议在以太坊网络上的成功,对比特币质押功能的期望同样很高。

-

TVL:$4.4亿(锁定在以太坊区块链上)

-

权重:29.09%

-

-

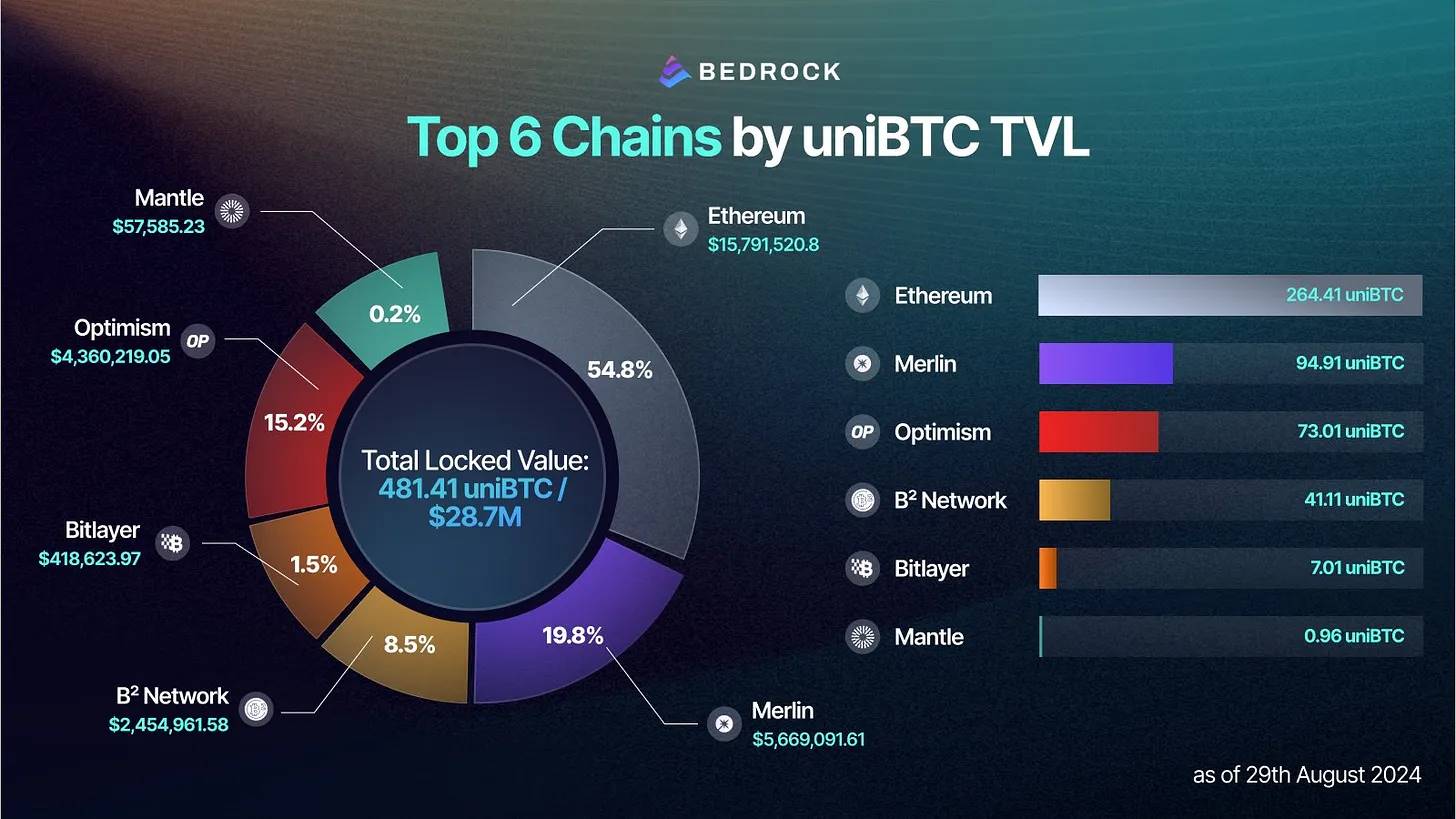

Bedrock

-

TVL:$2385万

-

权重:1.54%

Bedrock 是一个多资产流动再质押协议,由 RockX 合作开发的非托管解决方案支持。

当 wBTC 代币存入 Bedrock 时,相应的 BTC 将实时质押到 Babylon 网络。这一过程可以通过两种正在开发的方法之一进行:

1. 代理质押:使用代理机制,wBTC 代币在以太坊网络上质押,而相应的 BTC 代币由受信任方在 Babylon 网络上质押。此方法允许两网络之间的灵活性和互操作性。

2. 直接转换:或者,wBTC 代币可以立即兑换为BTC代币,然后直接质押到Babylon网络上。此方法确保无缝和即时的转换和质押,无需中心化托管钱包。

这两种方法旨在促进资产在以太坊和Babylon网络之间的顺畅过渡,实现高效、安全的质押操作

来源:Bedrock

在测试网或主网发布初期,许多区块链协议通常通过空投和其他奖励来激励早期用户。这种方法主要有两个目的:通过吸引初始用户和建立专注的社区来提升协议价值,同时为网络参与者提供额外的好处。早期用户通常会收到空投、代币或其他形式的补偿,随着网络扩展,他们的回报可能会增加。这些激励措施对于网络早期去中心化至关重要,确保广泛的代币分配并鼓励多样化的用户参与。因此,生态系统变得更加健壮和有弹性,为用户提供了参与网络的机会,同时还能获得财务收益,并助力新应用或 Layer 2 解决方案在现有区块链上的早期成功。

来源:Defilama

这三个协议共同代表了网络上约15亿美元的锁定价值。然而,鉴于它们目前的成熟阶段,比特币上的流动性质押场景仍有很大的增长和扩展空间。这表明我们只是触及了这一领域可能性的表面。

前景光明

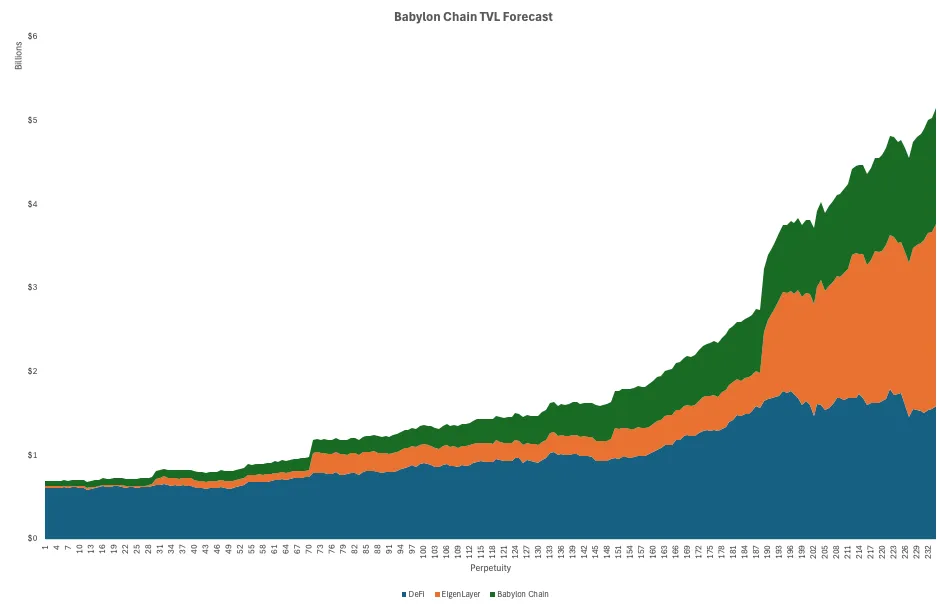

展望未来,我们计算了网络的增长率,并与Eigen进行了比较,标准化了回报。结果显示,该协议有巨大的增长空间,且极有可能出现指数级增长。

通过重点关注复合年增长率(CAGR)等关键指标来预计 Babylon Chain 的增长轨迹。此方法捕捉小白导航了项目的预期回报率,平滑市场波动,提供其随时间复合增长的清晰图景。

图表展示了 DeFi、EigenLayer 和 Babylon Chain 的预计总锁定价值(TVL),以数十亿美元计,各层的 TVL 值通过层间差异计算得出。DeFi 以蓝色层表示,显示出稳定的增长,达到约10亿美元,而 EigenLayer 以橙色表示,显著增加了总量,贡献约20亿美元。Babylon Chain 以绿色层表示,在后期阶段表现出快速增长,最终将总 TVL 推高至超过60亿美元。

具体来说,Babylon Chain 预计将在232天内增长约2047%,这意味着 TVL 将大幅增加13亿美元,表明 Babylon Chain 可能成为领先者,超过 DeFi 和 EigenLayer 的 TVL,反映出对其创新的采用和信心增加。

文章来源于互联网:唤醒比特币沉睡流动性,为什么你应该关注 Babylon?

中本聪可能也未曾想到对抗中心化集权的比特币,反而成为政客夺取权力的重要帮手。 撰文:夫如何,Odaily 星球日报 随着美国大选的临近,加密行业如何站队成为行业关注的重点。 前有以太坊创始人 Vitalik 发文反对「因总统候选人支持加密行业而投票」,呼吁回归…