复盘 ETF 叙事下的 ETH Beta 收益:MEME 表现最优,集体跑不赢比特币

撰文:研究机构 ASXN

编译:Felix,PANews

围绕多头 ETH beta(指以太坊生态内的山寨币)交易的讨论有很多,多数人认为,随着 ETH ETF 的顺利通过,ETH 将再次上涨,进而打开 ETH beta 的上涨空间。虽然这是一个合乎逻辑想法,但数据是否支持这一观点?

研究机构 ASXN 的研究数据表明,在观察期间,ETH beta 在绝对值和经风险调整后的表现不如 ETH。此外,除 SOL 和 ENS 外,所有观察的代币在相对和风险调整后的表现都不及 BTC。不同周期的资产表现差异更大,而本轮周期山寨币表现普遍较差,资产选择比以往任何时候更加重要。

先决条件:

-

观察期为 2024 年 5 月 1 日至 7 月 23 日。ETF 批准几率于 5 月 6 日进行了修订,因此「ETH ETF」交易自此一直处于市场话题中心。

-

过往表现不代表未来表现。

-

资产选择:资产已被分类,且价格表现已按同等权重平均。此处选择了一些具有代表性的山寨币,但改变此资产组合可能会极大地影响整体结果(如增添 PEPE)。

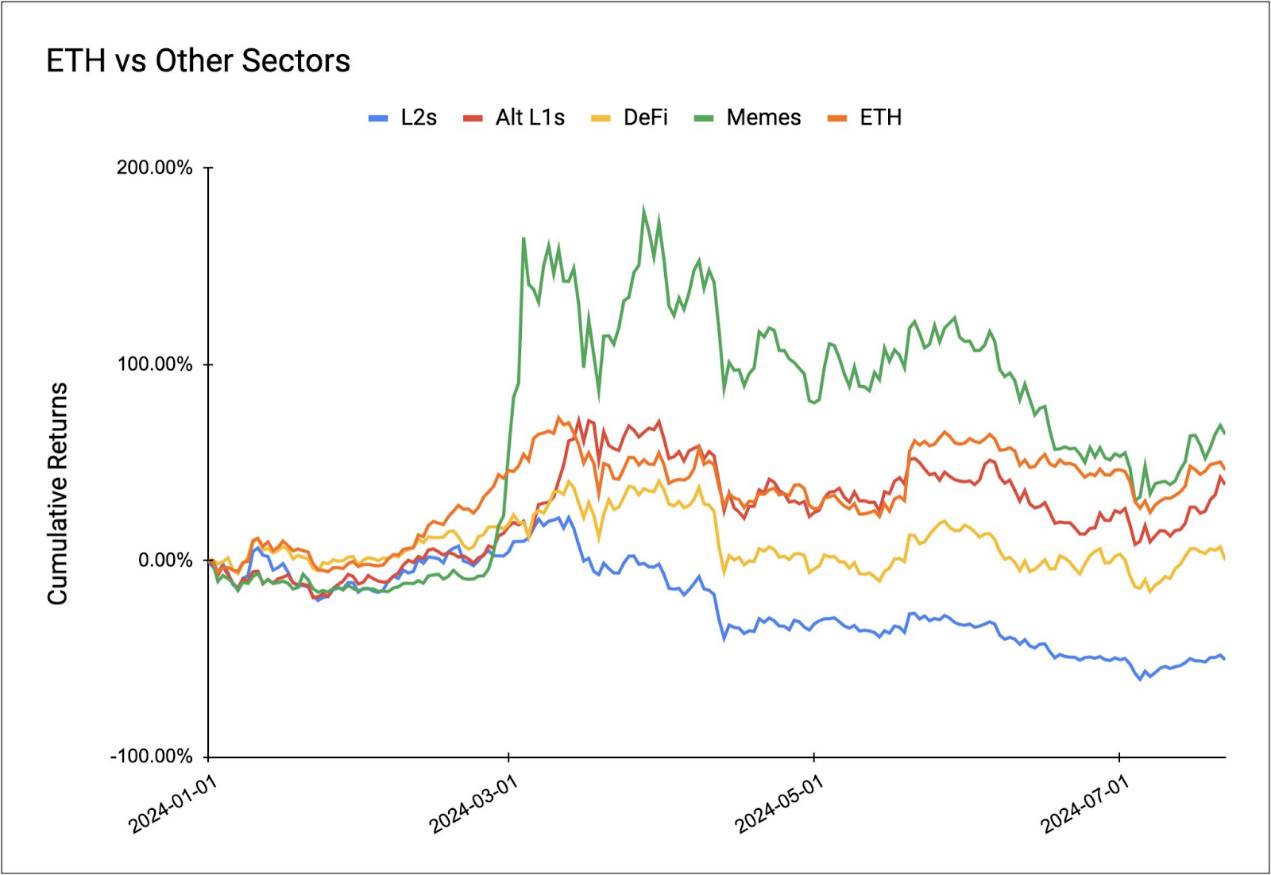

YTD(年初至今):

今年迄今,模因币是唯一表现优于 ETH 的赛道,这在很大程度上要归功于模因币热潮带来的特殊流动性,尽管这种流动性在以太坊主网上持续时间相对较短。Alt L1、ETH DeFi 和 L2 的表现不及 ETH,其中 L2 表现最差。

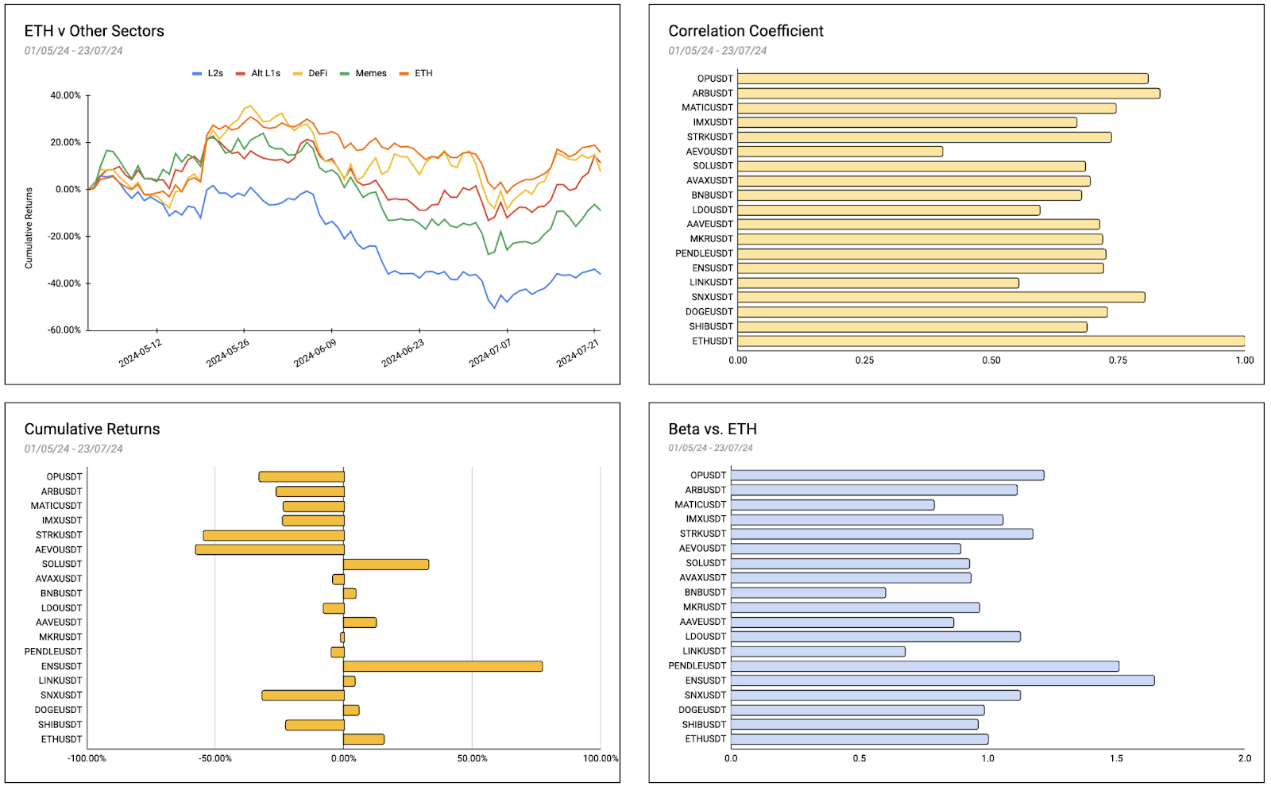

5 月 1 日至 7 月 23 日:

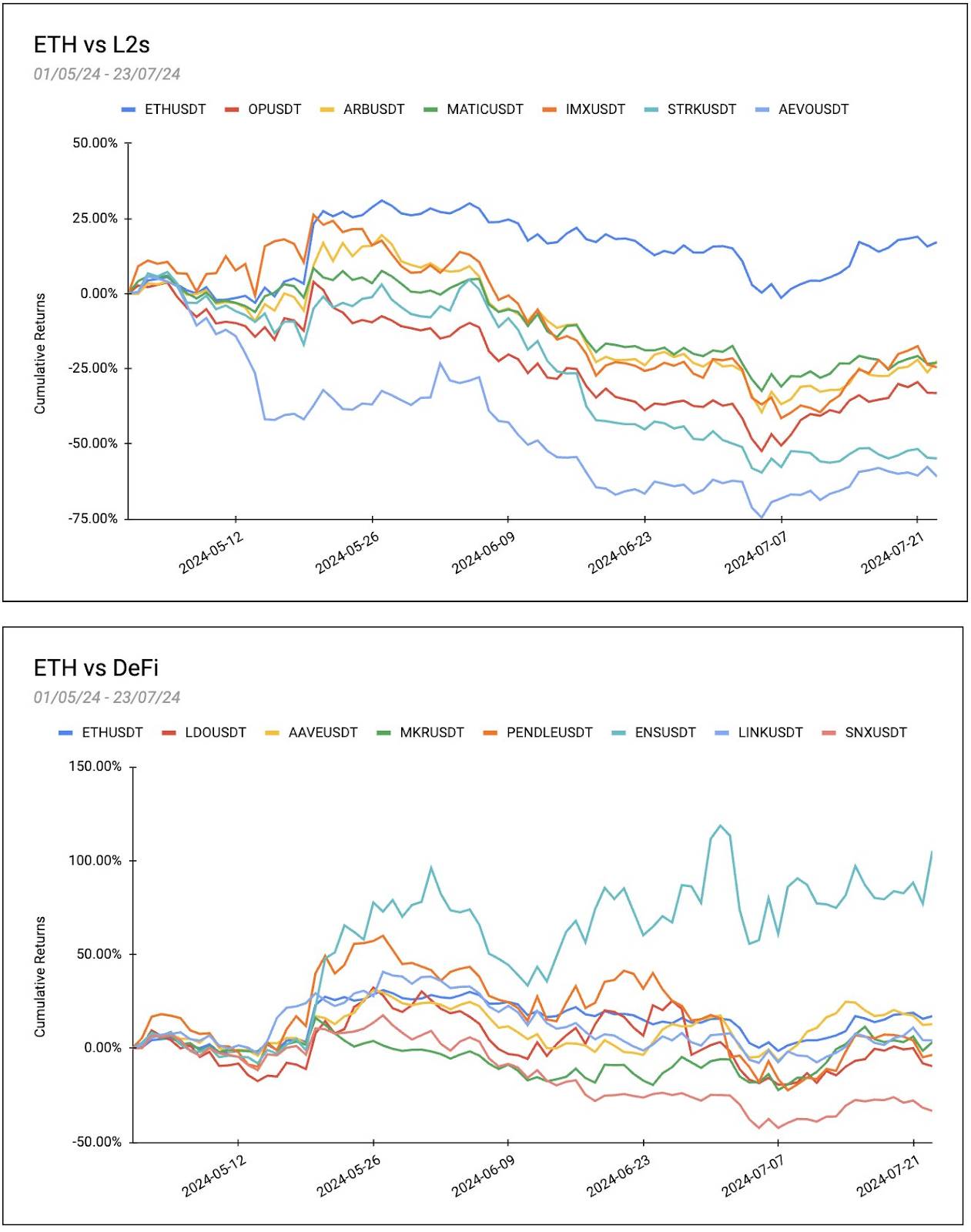

仔细观察此期间内的各赛道和资产表现,会发现存在相同的趋势:所有赛道的表现都低于 ETH,包括模因币。与年初至今的情况类似,L2s 是表现最差的。有趣的是,ENS 的表现不俗,回报率达到了 77%。在此期间,排名前三的资产分别是 ENS (+77 %) 、SOL (+32 %) 和 ETH (+15 %) 。

考虑到它们与 ETH 的关系,L2 和 DeFi 与 ETH beta 的契合比模因币或 Alt L1 更强。深入研究该行业的个别资产表现发现,在此期间没有 L2s 的表现超过 ETH。平均而言,L2s 下跌了 36%,其中表现最好的 L2(Matic)和 ETH 之间的差距是 40%,这是显著的差异。

与 ETH 相比,DeFi 的表现稍好一些,在观察期间,DeFi 的平均回报率为 +11.32%。然而,这一表现主要是受到了 ENS 的提振,不含 ENS 的平均表现为 -4.33%。在所有 L2 和 DeFi 中,唯一表现优于 ETH 的资产是 ENS,AAVE 回报率也较为可观,仅比 ETH 低 4%。

相关系数

相关系数显示了观测值与 ETH 之间的线性关系程度。相关系数的取值范围是 -1 到 1。相关系数越接近 1 越表示强烈的正关系,相反,越接近 -1 越表示强烈的负关系。

所有代币都与 ETH 呈正相关,表明它们的价格趋向于与以太坊同步变动。相关性最高的是 ARB (0.83)、OP (0. 8) 和 SNX (0. 8) ,表明这些资产与 ETH 呈强烈的正相关关系。另一方面,AEVO 的相关性相对较低 (0.4),表明与其他资产相比,AEVO 与 ETH 的关系较弱。

Beta vs ETH

beta 值测量了相对于 ETH 的观察值的波动性。Beta 是一种指标,表明资产价格变动相对于基准(在本例为 ETH)的敏感性。Beta 值为 1 意味着该资产的走势与 ETH 一致。大于 1 表明该资产比 ETH 更具波动性,意味着它倾向于放大 ETH 的波动。相反,Beta 小于 1 表明该资产的波动性低于 ETH。

大多数代币的 Beta 值约为 1,表明倾向于与 ETH 同步波动。值得注意的是,PENDLE 的 Beta 值最高,为 1.5,表明其的波动性明显高于 ETH,并倾向于放大 ETH 的波动。另一方面,BNB 的 Beta 值较低,为 0.6,表明其波动性小于 ETH,倾向于抑制 ETH 的波动。

夏普比率

夏普比率值可以洞悉观察到的资产相对于 ETH 的风险调整后表现。夏普比率越高,风险调整后表现越好。本次计算中,7% 的 Dai 储蓄利率 (DSR) 作为无风险利率。

ENS 的夏普比率最高,为 2.45,表明其在所分析的资产中提供了最佳的风险调整收益,其次是 SOL,夏普比率为 1.86。另一方面,STRK 的夏普比率最低,为 -3.22,表明其在风险调整的基础上表现不佳。只有 ENS 和 SOL 提供的风险调整回报比 ETH(1.24)好。

一些代币的夏普比率为负,包括 OP (-1 .58)、ARB (-1 .35) 和 MATIC (-1.63)。这表明它们的回报没有补偿所承担的风险。

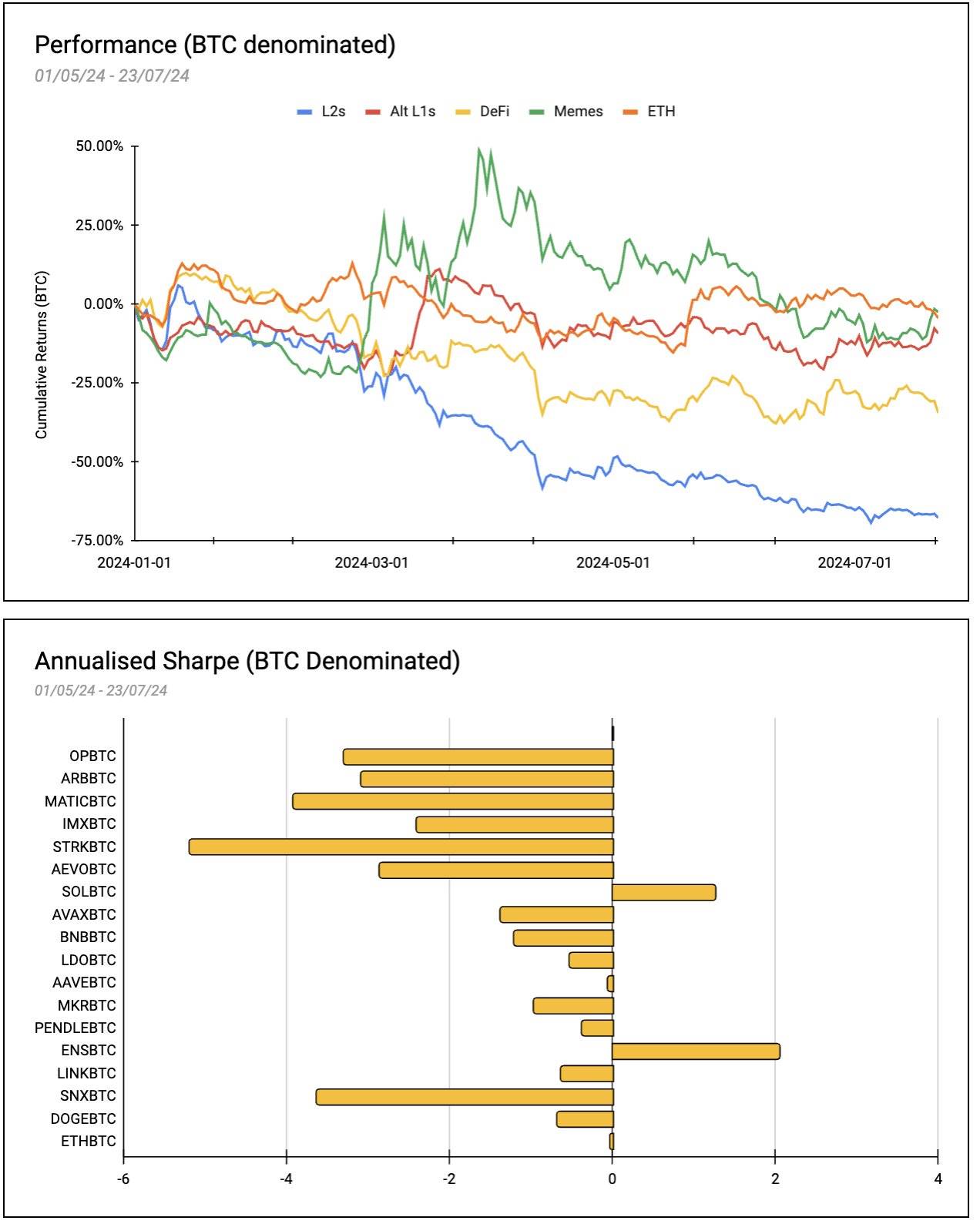

以 BTC 计价指标

当人们评估 Beta vs ETH 时,还应该评估这些资产与 BTC 的比较,而这是一个经常被忽视的指标。以 BTC 计价,L2s 下跌 67%,Alt L1 下跌 9.2%,DeFi 下跌 34%,Memes 下跌 2.4%,ETH 下跌 4.4%。

上图的夏普比率可以洞悉各种代币相对于 BTC 在观察期内的风险调整表现。ENSBTC 以 2.05 的年化夏普比率脱颖而出,其次是 SOLBTC,其年化夏普比率为 1.26,ETHBTC 的夏普比率为 -0.02。其余所有代币的夏普比率为负,没有提供比 BTC 更积极的收益。

文章来源于互联网:复盘 ETF 叙事下的 ETH Beta 收益:MEME 表现最优,集体跑不赢比特币

宏观预期或转好,以太坊 ETF 将为加密市场带来新增资金。 撰文:Asher Zhang,比推 笔者预计比特币在 7 月上旬或先遭遇一番重锤,但是多空力量会在 7 月中下旬悄然转换。笔者综合各种信息,已初步把 7 月剧本写好。那么,比特币将靠什么打好这场翻身仗…