再质押新秀 Karak 是对 Eigenlayer 的吸血鬼攻击吗?

撰文:Biteye 核心贡献者 Viee

编辑:Biteye 核心贡献者 Crush

动作迅速、横空出世的 Karak 从宣布 10 亿估值的融资到推出早期访问质押计划,再到现在支持各种资产,只用了两个月左右时间。

被视为再质押(Restaking)新秀的 Karak 是何方来物,能在再质押赛道掀起多大水花?如何在项目早期参与 Karak,以获取更大概率空投?本篇研报 Biteye 将带你深入了解 Karak Network。

01 横空出世 10 亿估值的 Karak

Karak Network 是一个再质押(Restaking)网络,与 Eigenlayer 等再质押项目类似,同样采用积分模式来激励用户再质押,从而获取多重收益。

2023 年 12 月,Karak 宣布获得了 4800 万美元的 A 轮融资,由 Lightspeed Venture Partners 领投, Mubadala Capital、Coinbase 等机构参投,其中 Mubadala Capital 是阿布扎比第二大基金,本轮融资 Karak 估值超过 10 亿美元。

(图:Karak A 轮融资详情)

2024 年 2 月,Karak 宣布推出早期访问计划,允许用户在 Karak 上进行再质押来赚取 XP 积分,除了获得合作项目的奖励外,还可以获得 Karak XP。XP 通过协议进行分发,最终可能会通过将积分转换为代币的方式来进行空投。

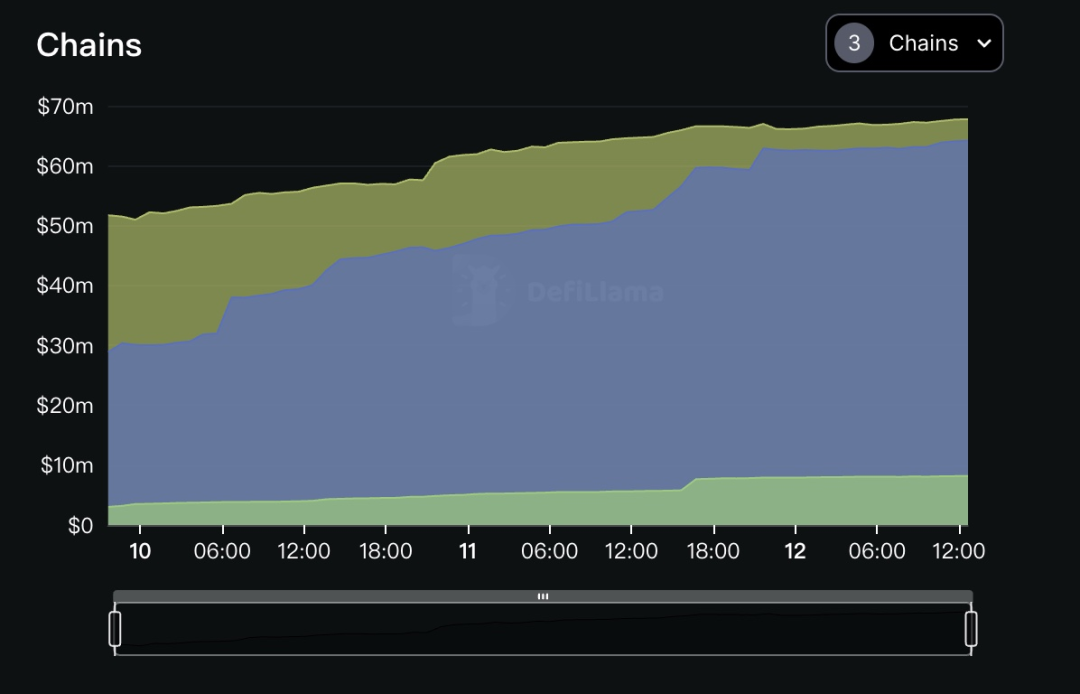

2024 年 4 月 8 日开启 private access,截至 4 月 12 日,Karak 支持的不同链 TVL 总量为 1.4 亿美元,其中 Karak Network 占比最高达到 48.5%,Ethereum 位居第二达到 45.7%,Arbitrum 为 5.8%。

(图:Karak 不同链上的 TVL,https://defillama.com/protocol/karak#tvl-charts)

Karak 的出现引发不少市场关注,虽然 TVL 总量还远不及 EigenLayer,但在技术层面却有与众不同的亮点,有可能会挑战 EigenLayer 在再质押领域的主导地位。

02 Karak 的技术路径

2.1 Karak Network:具有多链支持优势的再质押层

Karak 作为一个再质押平台,与专注于以太坊的 EigenLayer 不同,Karak 提供了一个支持多种资产的多元化平台,包括 ETH、Solana 以及各种 Layer2 代币等,使其能够在多个区块链生态系统中提供安全解决方案,从而具有更高的多样性和包容性。目前,Karak 已支持以太坊主网、Karak、Arbitrum 等网络。

以下是对 Karak 工作原理的简化分解:

-

对验证者来说,已质押的资产被分配给 Karak 网络上的分布式安全服务验证者 (DSS),并授予对其质押资产的额外执行权。

-

对开发者来说,借助 Karak 可以通过简单、非稀释性的激励措施吸引验证者。与从头开始构建新的信任网络相比,这大大降低了成本。

Karak 充当了开发者与验证者之间的桥梁。开发者可以通过提供非稀释代币的激励吸引验证者。

原因在于,Karak 消除了新协议为了吸引和激励验证者而必须使用高度稀释奖励的机制,这可以避免在早期大量发放代币来保证网络安全,防止代币价值稀释和长期持有者的利益受损。这种设置大大降低了成本和复杂性。

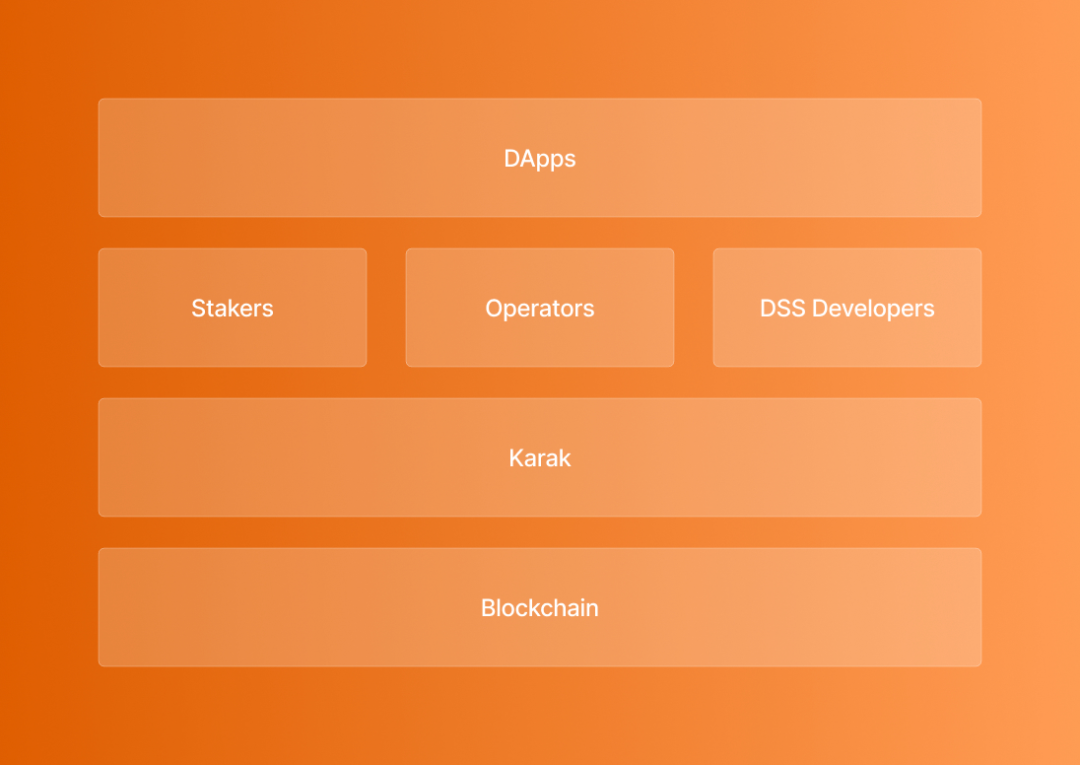

(图片来源:https://docs.karak.network/karak)

Karak 的技术路径有三个亮点:

1. 多资产再质押(Multiasset restaking):Karak 引入了多资产再质押功能,这是一种新的安全机制。在这个机制下,用户可以重新质押各种资产,如以太坊、流动性质押代币、稳定币等,以赚取奖励。这种多资产重新质押不仅增加了用户的潜在收益,还极大地增强了各种 Dapp、协议和 DSS 的安全性。

2. 随处再质押(Restake anywhere):Karak 内化了一种普遍再质押的理念,使得安全再抵押基础设施可供任何链的任何人访问。这种便捷性使得开发者能够更专注于创新和产品开发,而不必花费大量时间和资源在初期安全措施上。

3. 即插即用的开发环境(Turnkey development):Karak 使得新系统从一开始就接入强大且安全的信任网络,这显著降低了新协议保障自身安全所面临的门槛,让这些协议能够在没有复杂安全设置的情况下运行。

( 图片来源:https://docs.karak.network/karak)

总之,Karak 的创新性不仅为用户提供了多种资产的再质押机会,还极大地简化了新协议的安全保障过程。这些特性共同提升了 Karak 在同赛道竞争力和吸引力。

2.2 Karak 与 EigenLayer 对比

Karak 与 EigenLayer 一样,是再质押协议,这意味着它使质押的 ETH 等资产能够通过多个网络的验证者再次质押,同时使得验证者能够获得额外的奖励。乍一看,Karak 似乎是 Eigenlayer 的「仿盘」,但对比两者的技术路径,可以发现一些不同之处。

那么为什么说 karak 并非 Eigenlayer 的「仿盘」,不同之处在哪?

原因一:Eigenlayer 上的 dApp 称为主动验证服务 (AVS),而 Karak 上的 dApp 称为分布式安全服务 (DSS)。在下一部分将进行详细解释。

原因二:Eigenlayer 的执行层在以太坊主网,但 Karak 有自己的 Layer2(叫做 K2 )用于沙箱测试,供 DSS 在 Layer1 上启动之前开发和测试。

这里需要讨论第一个问题:AVS 和 DSS 是什么?有何差异?

AVS 全称 Actively Validated Services(主动验证服务),是 EigenLayer 协议中的一个概念。可以简单把 AVS 类比为「中间件」,为终端产品提供类似数据和验证能力的服务。举个例子,预言机不是一个终端产品,但可以为 DeFi、钱包等提供数据服务,是一种 AVS 。

理解 EigenLayer 的 AVS(主动验证服务)可以通过一个简单而形象的比喻:

想象以太坊是一个巨大的购物中心,而各种 Rollup L2(第二层解决方案)就像是购物中心里的商店。这些商店要在购物中心里经营,就需要支付租金,这在以太坊的世界里相当于支付 GAS 费用,以便他们的交易和状态数据可以被打包和验证,存储在以太坊这个「购物中心」的账本上。

在这个比喻中,以太坊不仅提供了商店的物理空间(区块空间),还负责安保(验证交易的合法性和一致性),确保所有商店的交易都是安全和有效的。

EigenLayer 的 AVS 就像是为那些想要在购物中心外设立摊位的小商贩(项目)提供一种经济实惠的类似服务。本身这些小商贩无法或者不想在购物中心内营业,比如移动商铺(需要流动性),街边商铺(地理位置好),但是这些商户也想利用大商场的一些服务,那么 AVS 可以为他们提供服务。虽然可能没有购物中心内部的安保那么全面,即在共识安全性上有所降低,同时成本更低。但这可以为无法在以太坊 EVM 网络里面验证的 dapp,提供一个以太坊以外的数据或信任机制解决方案,这样即使是小规模项目也能在广阔的以太坊生态中找到立足之地。

这种方式特别适合那些对共识安全性要求不是特别高的应用场景,如一些 Dapp Rollup、跨链桥、预言机等。这些项目或许不需要以太坊主网提供的最高级别的安全保障,因此通过选择 AVS,它们能以较低的成本获取到必要的安全验证服务,同时还能保持在一个相对安全的环境中运行。AVS 的出现,实际上是在扩展以太坊生态的边界,允许更多多样化的项目加入,尤其是那些资源有限但富有创新性的小型项目。

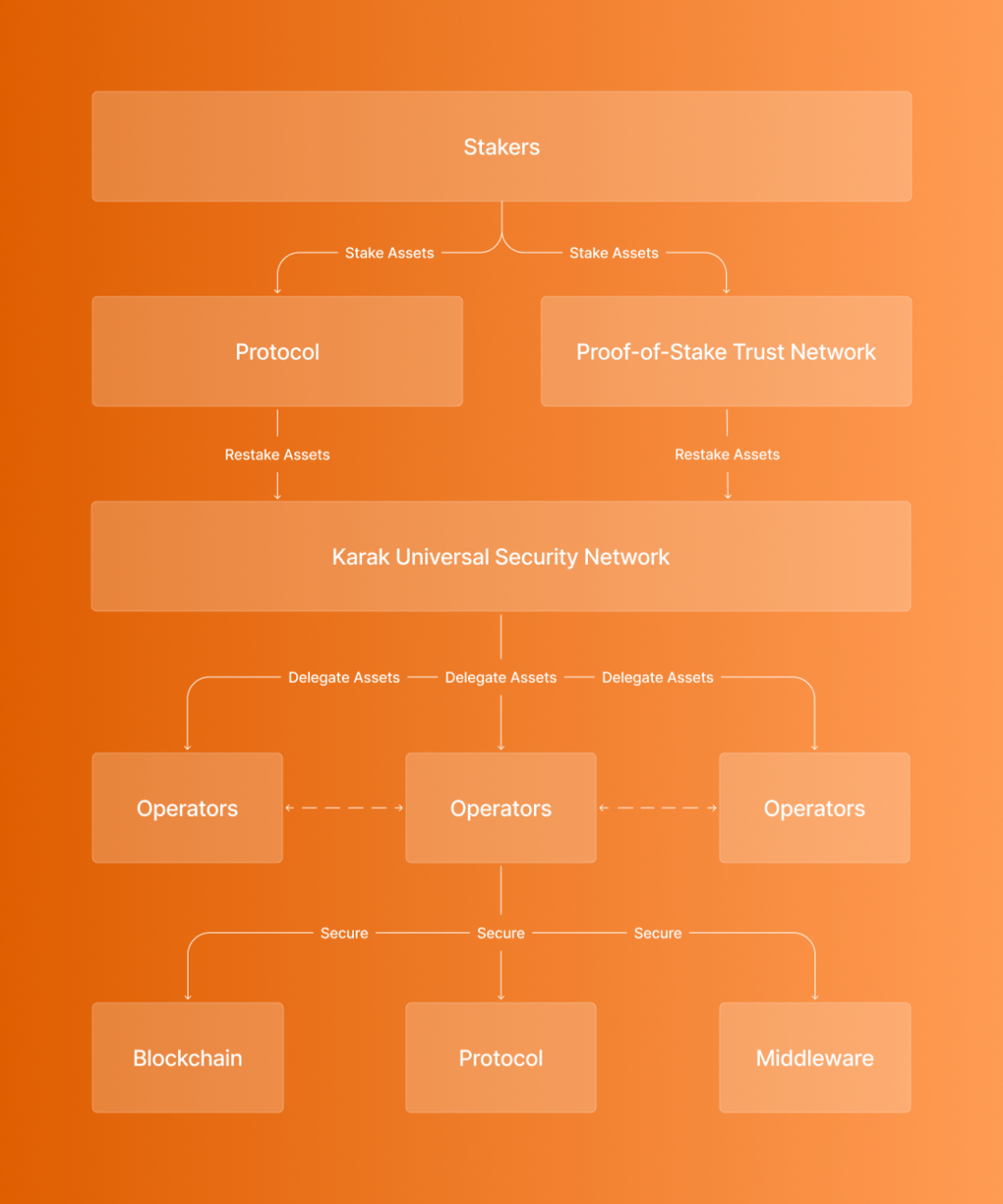

与 EigenLayer 类似,Karak 也有自己的 AVS 版本,叫做 Distributed Secure Services(分布式安全服务)。不同于 EigenLayer 仅局限于以太坊生态,Karak 引入了一个全新概念——为多种资产提供再质押的服务,支持任何人都在任何链上使用任何资产。

在仅限以太坊的环境中,AVS 需要与每一个提供以太坊收益的机会竞争,而如果没有空投投机预期,这种竞争是不可持续的。而 DDS 能吸纳更多条链上的资产,利用再质押的资产来增强安全性,同时降低运营费用。与 ETH 相比,许多资产的机会成本更低,这意味着 DSS 拥有更简单、更可行的可持续收益途径。

值得关注的是,第一个 AVS 于 4 月 10 日在 EigenLayer 主网发布同时上线,又接连发布了 6 个 AVS。Karak 计划在未来几周内推出第一个 DSS。

接下来,我们讨论第二个问题:Karak 的 Layer2 K2 是什么?与 Eigenlayer 有何不同?

K2 是一个建立在 Karak 网络之上的 Layer2。

在 Layer1 上进行操作对开发者和用户来说成本比较高,因此 K2 提供了新的解决方案,它作为一个「沙箱」环境,允许分布式安全服务(DSS)在 L1 上正式部署前,先在 k2 进行开发、测试来确保它们在实际应用之前是稳定和安全的。此外,通过添加自定义预编译(custom precompiles),允许更多验证器能够验证 DSS,K2 不仅提高了效率和安全性,还更加去中心化。

相较于用以太坊主网作为执行层的 Eigenlayer, Karak 塑造了自己的执行层(K2),并且建立在 Layer2 的基础上,可以提供更快的交易速度和更低的交易成本,同时不牺牲安全性。

理解完上述两个问题,我们可以看出 Karak 与 EigenLayer 采用了差异化技术路径,同时这也带来了最直观的差别。

Karak 支持 ETH 外更多样的资产,计划涵盖 Solana、Tia 以及 Arbitrum、Optimism 等 Layer2,旨在创建一个跨链的多样化再质押层。EigenLayer 专注于以太坊生态,使用小白导航 ETH 作为再质押的主要资产,不同于 Karak 更广泛的包容性。

我们可以运用一个类比帮助理解,想象 Karak 就像是一座连接多个国家的国际机场,欢迎来自世界各地的旅客(资产),无论是大型客机(公链资产如 Solana)还是小型私人飞机(Layer2 资产如 Arbitrum)。Karak 的目标是为这些旅客提供一个方便、安全的中转站。相比之下,EigenLayer 更像是一个专门为一座大都市(以太坊生态系统)设计的地铁系统,专注于服务以太坊这座城市内的居民和游客,提供专业、高效的交通服务(交易和操作)。

也就是说,Karak 在与 EigenLayer 类似的基础上,扩展了再质押资产的范围,包括以太币、各种流动质押以太币和稳定币,从而扩大了用户可选择范围。

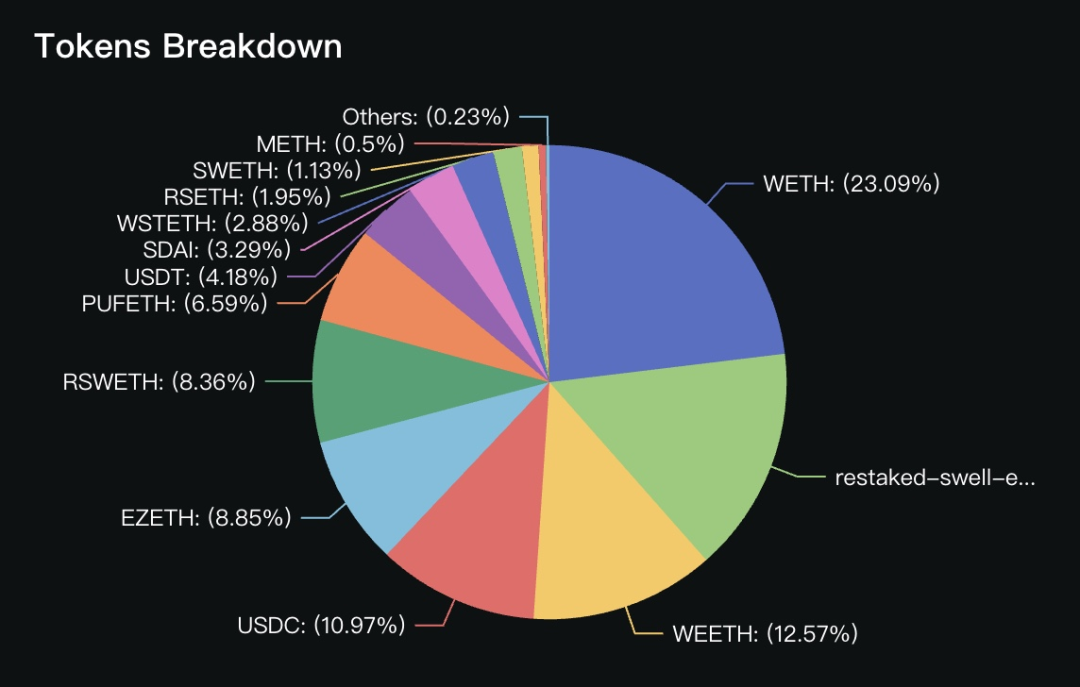

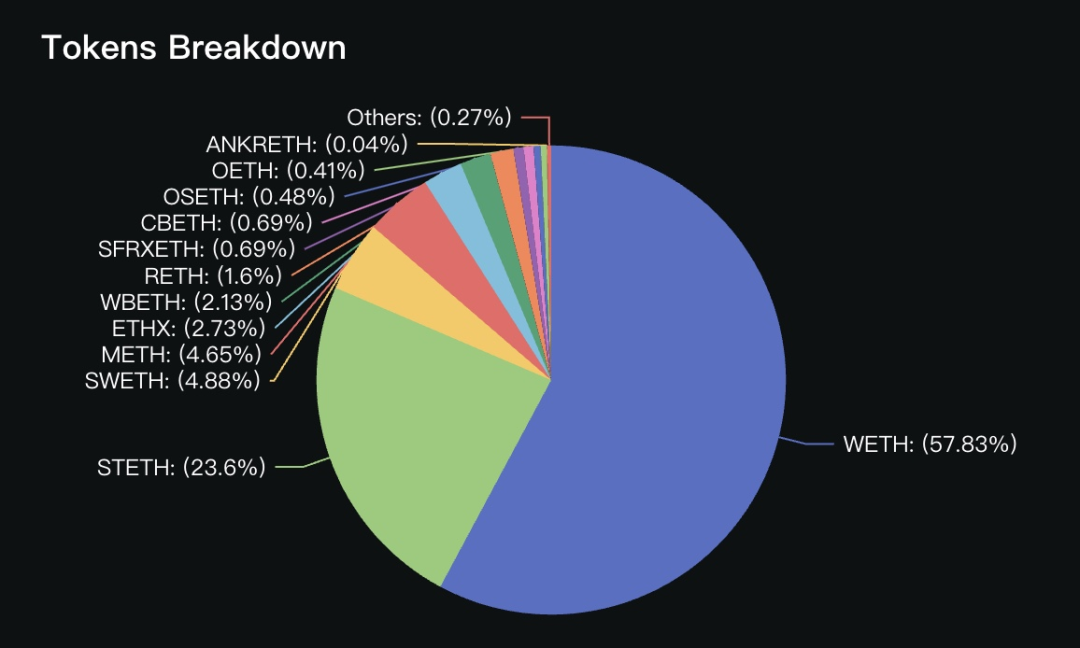

事实证明,Karak 这种方法是有效的。根据 DefiLlama 数据显示,以稳定币为例,Karak 再质押加密资产中稳定币约占 19%,EigenLayer 再质押加密资产中稳定币也许不到 0.27%,从以下饼图可以看出更多差异。

( 图:Karak 再质押加密资产明细 https://defillama.com/protocol/karak#tvl-charts)

( 图:EigenLayer 再质押加密资产明明细 https://defillama.com/protocol/eigenlayer#tvl-charts)

03 Karak 是对 Eigenlayer 的吸血鬼攻击吗?

回溯 SushiSwap 对 Uniswap 的吸血鬼攻击,Karak 如果比 Eigenlayer 先发币,会怎样?

我们首先要了解「吸血鬼攻击」(Vampire Attack)具体是什么?吸血鬼攻击在加密领域是一种策略,一个项目(在这个例子中是 SushiSwap)试图通过提供更好的激励(例如,更高的流动性提供者 LP 奖励)来抢占另一个相似项目(如 Uniswap)的用户和流动性份额。

简单说,「吸血鬼攻击」是通过从目标对象身上夺取流动性份额,借此增加自身流动性和价值,从而完成「吸血」。

2020 年 SushiSwap 通过分叉 Uniswap 的代码并引入 SUSHI 作为其平台的原生代币成功吸引了大量流动性。Karak 与 Eigenlayer 作为具备相似性的协议,不排除会有「吸血鬼攻击」发生。如果 Karak 先发币,我们可以推测以下几点可能发生的情况:

1、Karak 支持多种资产,可能会吸引到寻求资产多样性的潜在再质押用户,若执行吸血鬼攻击,这会对 EigenLayer 构成挑战。

2、一旦 Karak 和 Eigenlayer 在具有多个 AVS/DSS 的主网运行,Karak 就有可能执行吸血鬼攻击,将存入的 Eigenlayer LRT 资产从 Eigenlayer 转移到 Karak。( 备注:Karak 允许再质押那些已在 Eigenlayer 上再抵押 ETH 的 LRT,其实就是允许把 LRT 拿去再质押,有点套娃。)

如果 Karak 先发币,确实会吸引整个市场上的 LRT,更关键的是 Karak 自己的链已经可以使用,速度和费用都还可以。毕竟,Karak 的突出优势之一在于有执行层,这点决定了它不是 Eigenlayer 的小弟,而是对手。

04 如何成为 Karak 的早期参与者

目前 Karak 项目还处在比较早期的阶段,可以通过在官网进行质押,获取积分 XP 激励。未来 Karak 的空投大概会通过将积分转换为代币的方式来进行。赚取 XP 的数量可能取决于再质押的早晚程度、再质押的时长以及通过邀请码进入的新用户数量。

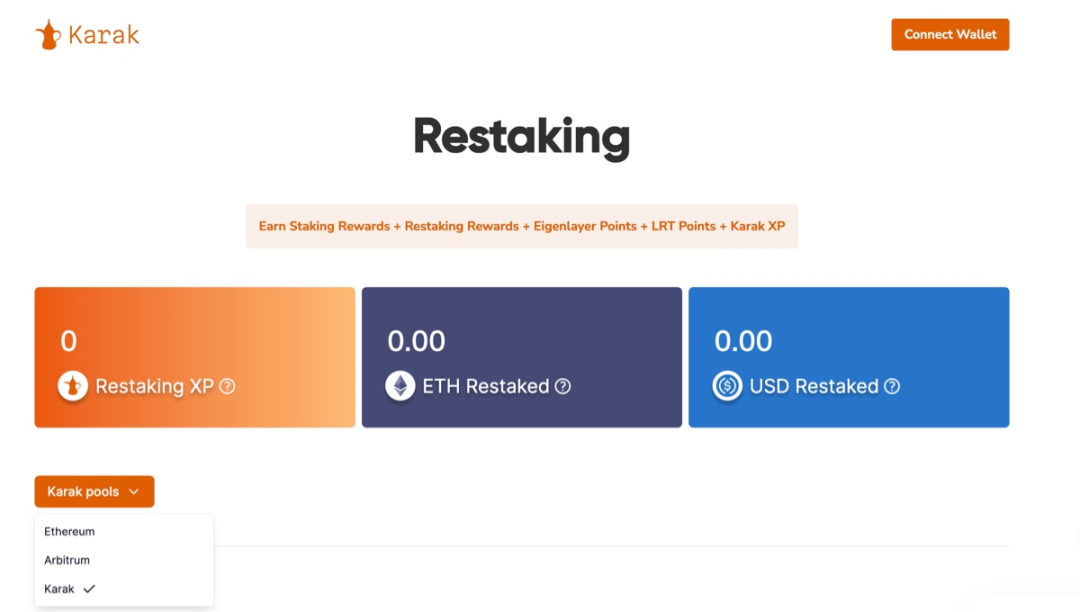

进入 Karak 官网质押界面

官方质押链接:https://app.karak.network/

目前 Karak 支持的质押网络:以太坊主网、Arbitrum(L2)、Karak(L2)。

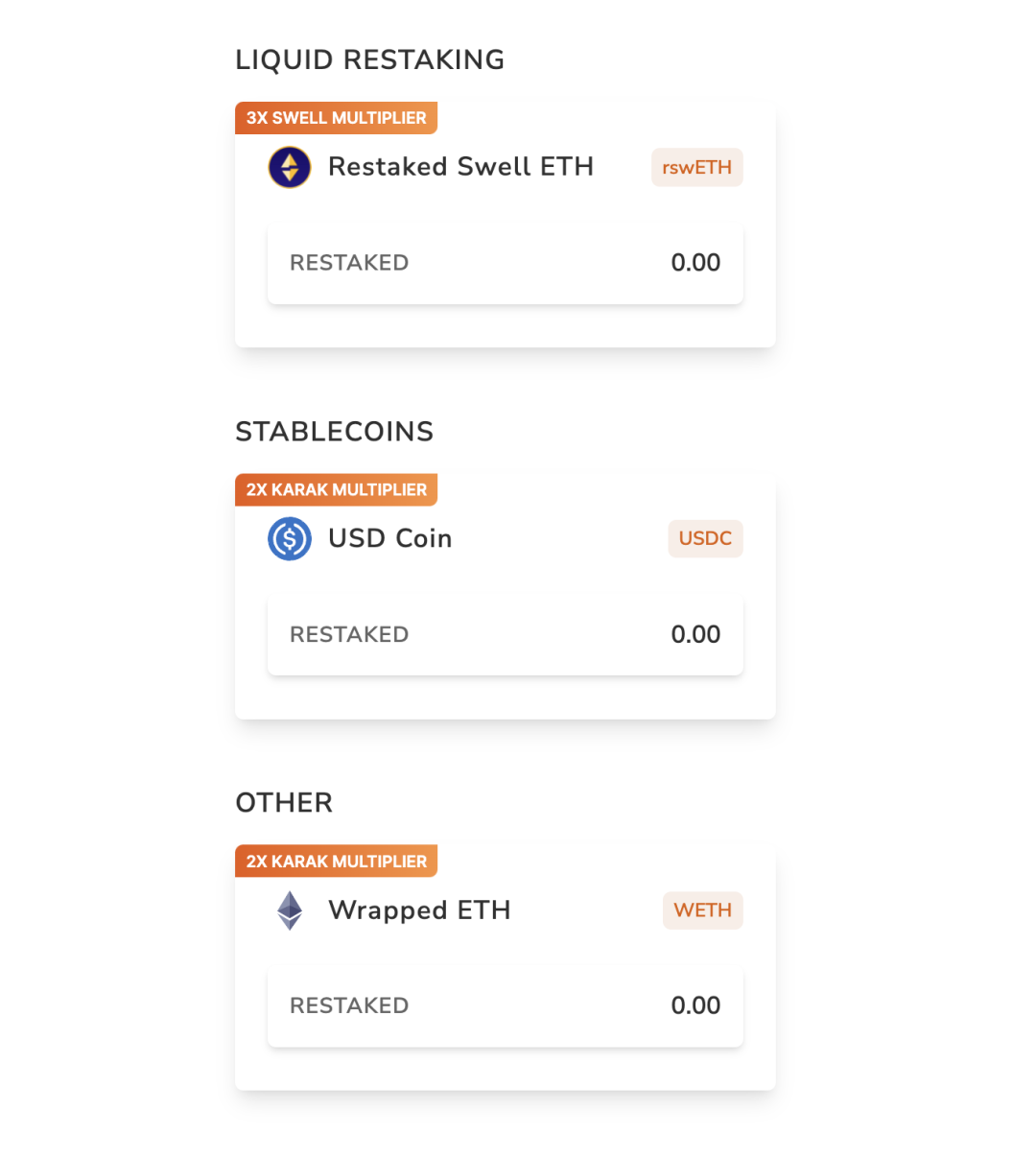

Karak 支持的质押资产:mETH 等多种 LST 资产,pufETH 等多种 LRT 资产,以及 USCT、USDC、sDAI 三种稳定币,注意不同网络支持的代币有所差异,请仔细确认。

简单说积分规则,在 Karak 质押可以同时获得「质押奖励 + 再质押奖励 + Eigenlayer 积分 + 质押的 LRT 积分 + Karak XP」。

目前 Karak 并非类似 Eigenlayer 的「一鱼多吃」,而是在 Eigenlayer 已经「饱和」的情况下,通过押注其他协议来获得更高收益,但收益风险并存。

推荐大家直接在 Karak(上文提到 Karak 的 L2 网络)质押,可以获得双倍 Karak 积分,具体步骤如下。

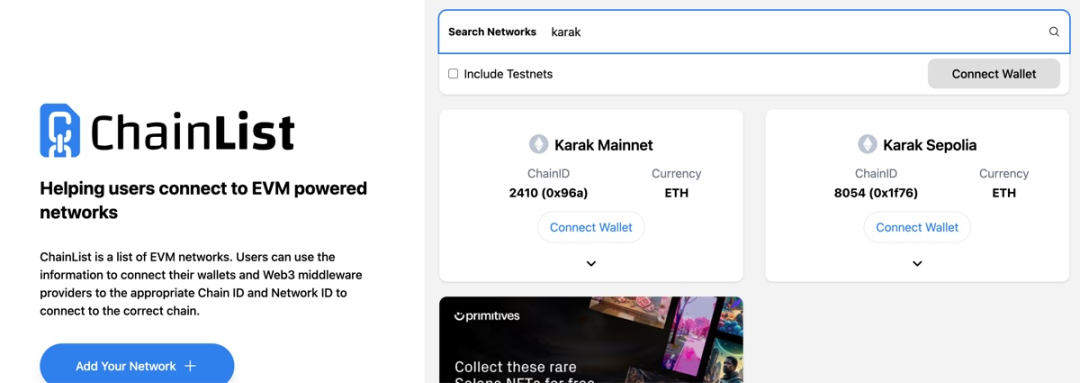

首先,添加 Karak 网络

进入 Chainlist,选择左边 Karak Mainnet

https://chainlist.org/?search=karak

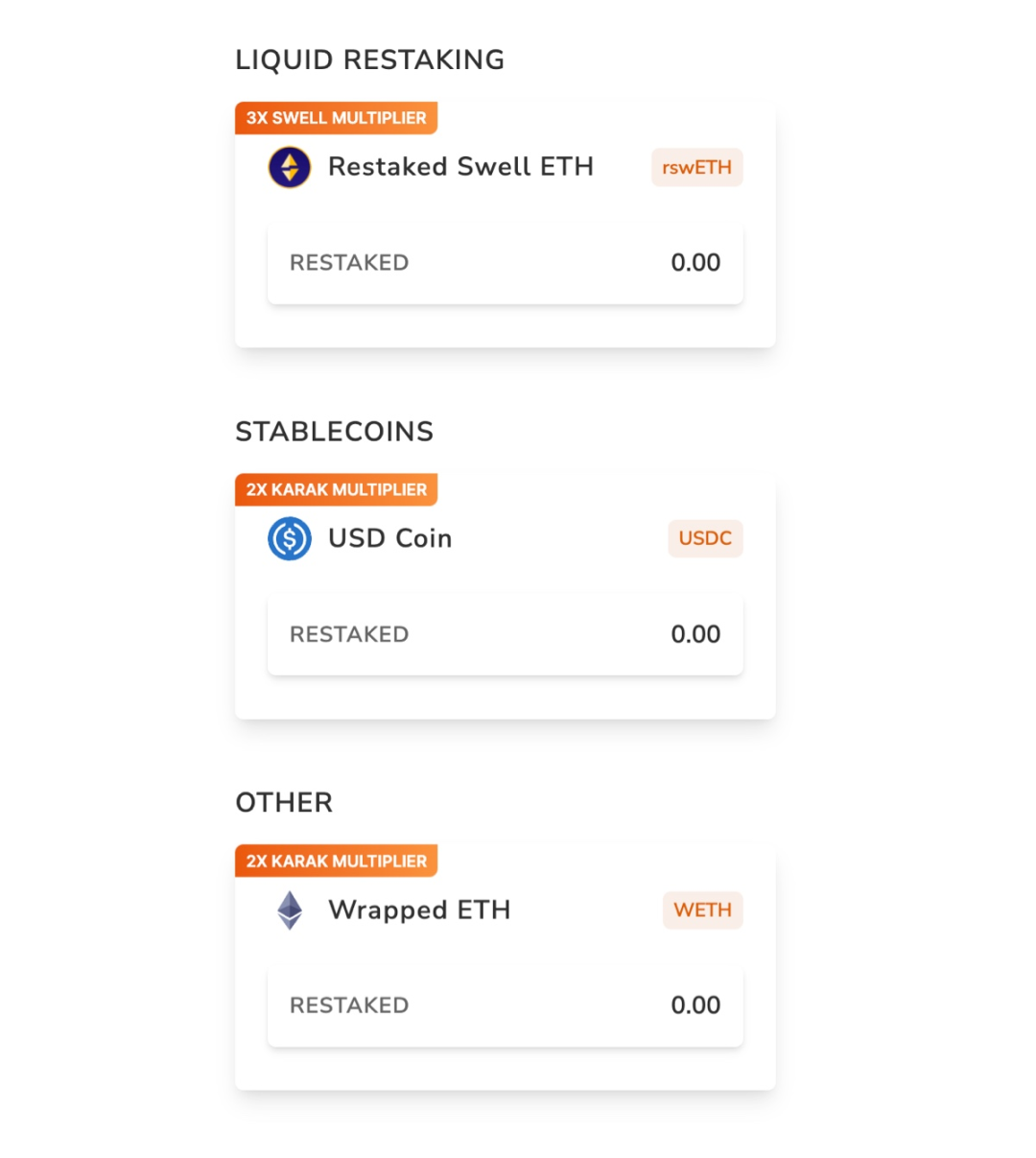

接着,把资产跨到 Karak 链。如果选择通过 Karak 链进行质押,目前支持三种代币:rswETH、USDC、wETH

质押 rswETH,有两种情况

1、手上有 rswETH,从 Karak 官方桥可以跨到 Karak 链。

2、手上无 rswETH,在 Swell 质押 eth 获得 rswETH(Swell 只能质押主网的 ETH,不可以先把 ETH 跨到 Karak 链再质押),再通过 Karak 官方桥跨到 Karak 链。

Swell 质押地址:

https://app.swellnetwork.io/restake%EF%BC%89

质押 wETH,也有两种情况

1、手上有 wETH,从 Karak 官方桥可以跨到 Karak 链。

2、手里无 wETH,从 Karak 官方桥或 MiniBridge 可以把 ETH 从主网跨到 Karak,质押的时候打开 Auto-Wrap ETH 就可以了。

Karak 官方桥与 MiniBridge 地址:

https://karak.network/bridge

https://minibridge.chaineye.tools/?src=arbitrum&dst=karak

最后,在 Karak Pools 完成质押。

由于支持的三种代币均非 ETH,这就意味着跨链过去还需要 ETH 作为 gas 费用。尤其是 WETH,如果你跨过去是 ETH,选择 max 存入后,第一步合约是个 Deposit 函数,实际上是 wrap ETH,这会导致钱包里的 ETH 没了,导致第二步存入失败。

建议操作如下:

1、质押 rswETH 和 USDC,可以用 MiniBridge 跨链工具再跨一点 ETH 过去当 gas 费。

2、质押 wETH,留一点 ETH,不要点击 max。但如果不小心 max 全质押了也没关系,可以用 MiniBridge 再跨一点 ETH 过去。

MiniBridge 支持 ETH 从主网跨到 Karak 链,支持小额跨链,费用便宜。用于支付在 Karak 链质押的 gas 费,欢迎戳链接。

https://minibridge.chaineye.tools/?src=arbitrum&dst=karak

05 风险提示

目前,围绕 Karak 的争议主要集中在两方面。

-

一是团队自 2023 年底获得融资后,在今年 2 月便「匆匆」推出产品。作为一个再质押项目,目前围绕技术的讨论较少,更多是以「积分活动」等营销方式抢占市场。

-

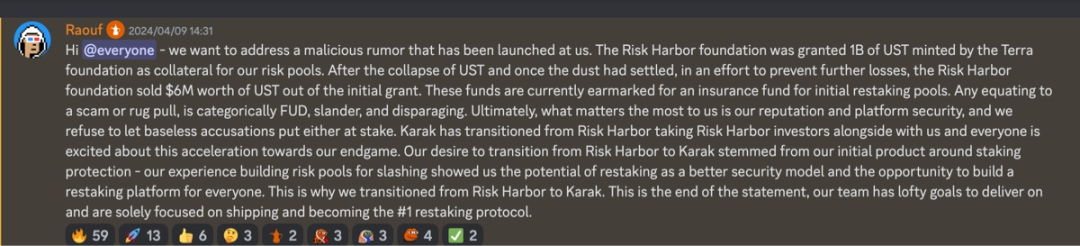

二是 Karak 团队前项目的「自保行为」遭到社区批评,更有 KOL 直指其为 RUG。针对这一质疑,团队在 4 月 9 日的 DC 中进行了回应。

总之,区块链项目总是伴随着合约风险和团队风险,动辄吸纳上亿美元的再质押协议尤为如此。但从目前的市场环境来看,新用户更青睐有良好投资机构和巨额融资背景的项目,老用户则对项目团队过去的历史给予更多关注。

06 总结

如何平衡风险和收益,一直是用户关心的问题。

作为再质押赛道的新秀,Karak 的 10 亿估值和独树一帜的技术亮点,为挑战 EigenLayer 再质押领域主导地位这件事增加了一种可能。同时,Karak 支持了多种 LRT token 再质押,包括且不限于 Swell、Puffer、Renzo、EtherFi、KelpDAO 等,这也促进了以太坊质押生态的繁荣。

也许是察觉到了「危机」,EigenLayer 宣布在北京时间 4 月 17 日 0 点取消所有存款限额,重新开放存款窗口。

是循规蹈矩选择 EigenLayer,还是押注在 Karak 上博取更高收益?这枚棋子,此刻正在用户的手中。

文章来源于互联网:再质押新秀 Karak 是对 Eigenlayer 的吸血鬼攻击吗?

相关推荐: DePIN全球硬件大会全景回顾:从筹备到圆满落幕,一场科技盛宴的完美呈

本次圆桌会议汇聚了支付、可再生能源、互联网和移动出行领域的专家,共同探讨DePIN技术的挑战与机遇。 4月8日随着最后一场演讲的掌声渐渐消散,2024年DePIN全球硬件大会在香港数码港的辉煌舞台上圆满落下了帷幕。这场由Techub News承办、JDI Gl…