华尔街疯狂抢购比特币

撰文:秦晋

无论暴涨,还是暴跌,华尔街从未停止抢购比特币的步伐。

1 月 10 日,美国证监会审批通过包括贝莱德在内的 11 只比特币 ETF。在审批通过前,释放出通过信号的过去半年中,比特币从最低近 27000 美元附近上涨至最高近 49000 万美元附近,总计上涨近 162%,领跑加密资产上涨榜单。

在审批通过后,比特币连续暴跌 2 次。一次是 1 月 13 日,比特币一度跌破 42000 美元,日内跌幅超过 7%。另一次是 1 月 23 日凌晨,比特币跌破 40000 美元,日内跌超 3%。

比特币的暴涨与暴跌本身似乎从未阻挡华尔街金融巨头们疯狂抢购比特币的步伐。

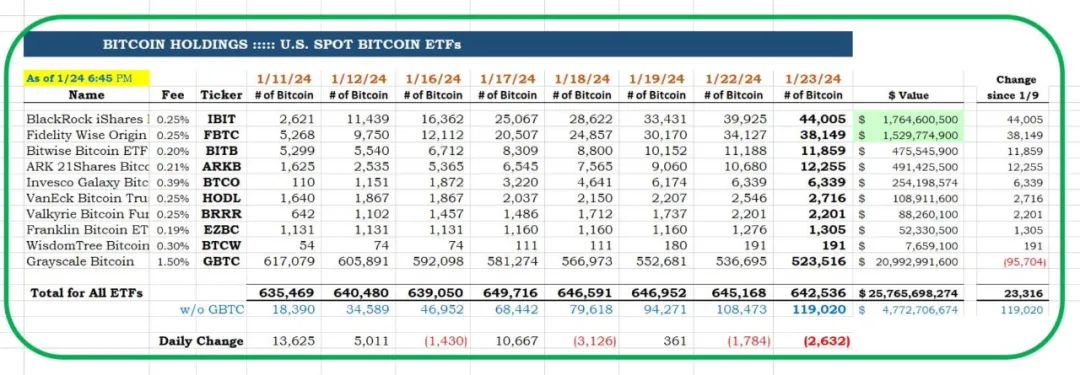

根据 CC15Capital 最新统计数据显示,从 1 月 9 日开始,在比特币 ETF 推出的 8 个交易日内,包括贝莱德在内的 10 只比特币现货 ETF 机构总计已买入 119020 个比特币,价值约 47 亿美元。还不包括灰度 GBTC 目前已经持有的 523516 个比特币,价值约 200 多亿。自 1 月 10 日,美国证监会审批通过包括贝莱德在内的比特币现货 ETF 之后,灰度 GBTC 一直处于赎回状态。

据自始至终跟踪比特币 ETF 的彭博社 ETF 高级分析师 Eric Balchunas 表示,截止 1 月 24 日,GBTC 资金流出量「只有」4.25 亿美元,这是自第一天推出 ETF 以来的最低水平,而且似乎还有下降趋势。尽管如此,这仍然是一个相当大的数字。

问题的关键是,是要找到关键的问题。包括贝莱德在内的华尔街金融巨鳄们仅仅用 8 天时间,就疯狂抢购到 119020 个比特币。要知道华尔街另一家软件上市公司 MicroStrategy 是耗时了 300 天才抢购到 10 万个比特币。包括贝莱德在内的华尔街金融巨鳄们用了 MicroStrategy 所用的 1/38 的时间就抢到了和 MicroStrategy 一样多,甚至超过 MicroStrategy 持有的比特币数量。

比特币的未来属于华尔街似乎已经成为一个毋庸置疑的事实。毕竟比特币 ETF 只要在纳斯达克、纽交所存在一天交易,包括贝莱德在内的金融巨鳄抢购比特币的步伐就会永不止步。

在 119020 个比特币中,贝莱德毋庸置疑首当其冲,储备 44005 个比特币,价值约 17.65 亿。碳链价值曾在 1 月 17 日撰写《贝莱德大爆发》一文时,当时贝莱德持币数量在 1.15 万个。时隔 7 天,持币数量增至 44005 个。

-

其次是富达投资,储备 38149 个比特币,价值约 15.30 亿美元。

-

Bitwise 储备 11859 个比特币,价值约 4.75 亿美元。

-

方舟资本 ARK 储备 12255 个比特币,价值约 4.9 亿美元。

-

景顺 invesco Galaxy 储备 6339 个比特币,价值约 2.54 亿美元。

-

VanEck 储备 2716 个比特币,价值约 1 亿美元。

-

Valkyrie 储备 2201 个比特币,小白导航价值约 8626 万美元。

-

富兰克林储备 1305 个比特币,价值约 5233 万美元。

-

智慧树 WisdomTree 储备 191 个比特币,价值约 766 万美元

-

最后是 Grayscale 储备 523516 个比特币,价值约 210 亿美元。相比原有 581274 个比特币,已经相继抛售近 6 万个 BTC。

为什么灰度 GBTC 会抛售?碳链价值价值此前已经撰文阐述过,灰度 GBTC 创立于 2013 年。在美国证券交易委员会批准其转换为 ETF 时,其已经积累近 300 亿美元的资产。这些资产来自大型机构与合格的个人投资者。当灰度 GBTC 相对其他 10 家比特币 ETF 机构收取高昂费率时(1.5%),这就导致部分个人投资者会考虑赎回现金,而选择其他费率较低的投资机构进行投资。带来的结果就是灰度只能抛售 BTC。

其次,存在类似 FTX 这种直接赎回清盘的大型机构导致灰度抛售 BTC。据《Coindesk》此前报道,FTX 已经出售了约 10 亿美元的 Grayscale 比特币 ETF,从而解释了大部分资金外流的原因。

文章来源于互联网:华尔街疯狂抢购比特币

相关推荐: 起底 MakerDAO RWA,看 DeFi 捕获链下资产的治理体系与交易架构

本文内容将覆盖 MakerDAO 中比较成熟的 RWA 项目。 撰文:Will 阿望 现实世界资产存在于链下,资产所有者可以从中获得预期的收益,相关权属收益由法律体系所规范,根植于我们的社会契约之中。对于“Code is Law”的链上 DeFi 来说,如何适…