数说以太坊 2023:质押额 +60%、全年供应量 -0.28%、12 条 L2 的 TVL 平均 +333%

撰文:Carol,PANews

2023 年,以太坊有两条主要故事线。

第一条线与流动性质押有关。4 月,以太坊完成上海升级,正式开放质押提款,进入「利率调控」时代。但与早前市场担心的情况相反,以太坊升级后不仅没有造成大规模抛压,反而随着币价的上涨吸引了更多存款,LSD 成为最红火的 DeFi 赛道。

第二条线与 Layer2(下文简称 L2)有关。Arbitrum 的空投不仅又一次续写了「造富神话」,还拉高了其他 L2 空投的预期。另外,随着 Base 的一炮而红和坎昆升级的临近,模块化、并行 EVM、数据可用性(DA)、去中心化排序器等技术关键词正变得随处可见。L2 快速发展,OP 等代表资产的价格快速上涨,这些都让 L2 成为 2024 年最受期待的领域。

PANews 旗下数据新闻专栏 PAData 分析了 2023 年流动性质押和 L2 的数据,以此对以太坊的发展做出回顾和展望:

-

上海升级后至年末,以太坊存款总额约为 1730.61 万 ETH,赎回总额约为 811.35 万 ETH。累计质押总额增量 1082.42 万 ETH,涨幅约为 60%,但质押增速快速下降。这意味着,人们已经不再像过去那样热衷于质押存款了。

-

以太坊的质押存款是否会挤压其他 DeFi 活动?相关性分析结果显示,在小周期内,当价格明确下探时,更多资金从 DeFi 流向了质押存款,以太坊质押活动可能发生「虹吸」作用;当价格明确上行时,资金同时从质押活动和 DeFi 活动中流出,不存在反向「虹吸」。

-

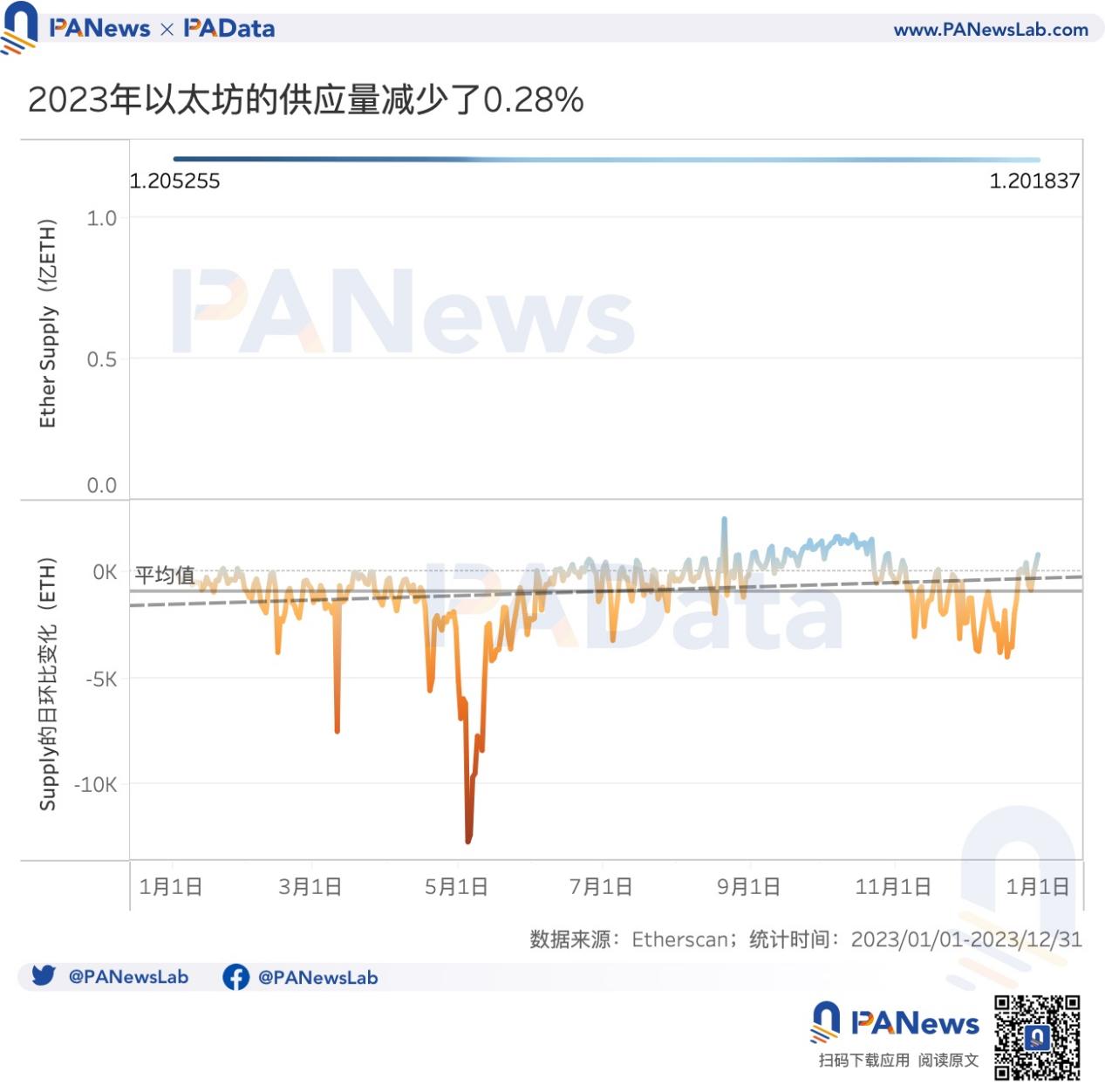

2023 年,以太坊累计燃烧的手续费总额约为 109.35 万 ETH。供应量减少了约 34.18 万 ETH,降幅约为 0.28%。ETH 总体上实现小幅通缩,但通缩的幅度和趋势都不显著。

-

34 条 L2 的基本情况来看,各有 11 条采用了 Optimistic Rollup 和 ZK Rollup。并且大部分都处于技术的早期阶段,17 条都处于仅实现状态提交功能的 STAGE 0 阶段。包括热门的 OP Mainnet、Base、zkSync Era、Starknet 等。

-

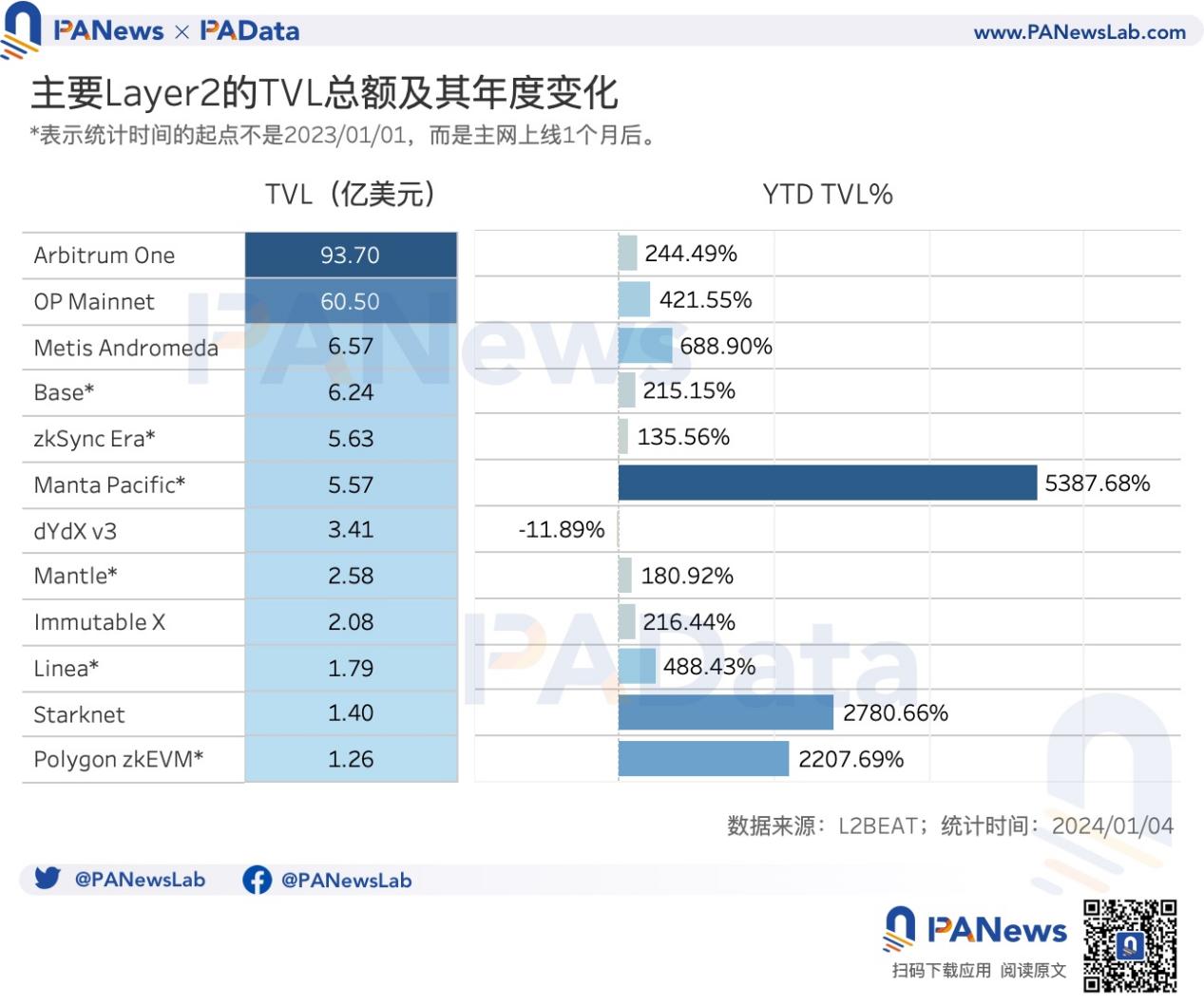

L2 中 TVL 最高的是 Arbitrum One,达到了 93.70 亿美元,其次是 OP Mainnet,达到了 60.50 亿美元。年内 TVL 增幅较高的有 Manta Pacific、Starknet、Polygon zk EVM。

-

2023 年全年累计交易次数最多的是 Arbitrum One,超过了 2.75 亿次。其次是 zkSync Era,超过了 2.18 亿次。两者在年末的 TPS 一度超过了以太坊。

-

2023 年 L2 的独立地址和日活跃地址数都大幅增长。独立地址年增幅最高的是 Base,增长超 7166%。日活跃地址数年增幅最高的是 Mantle,增长超 886%。

-

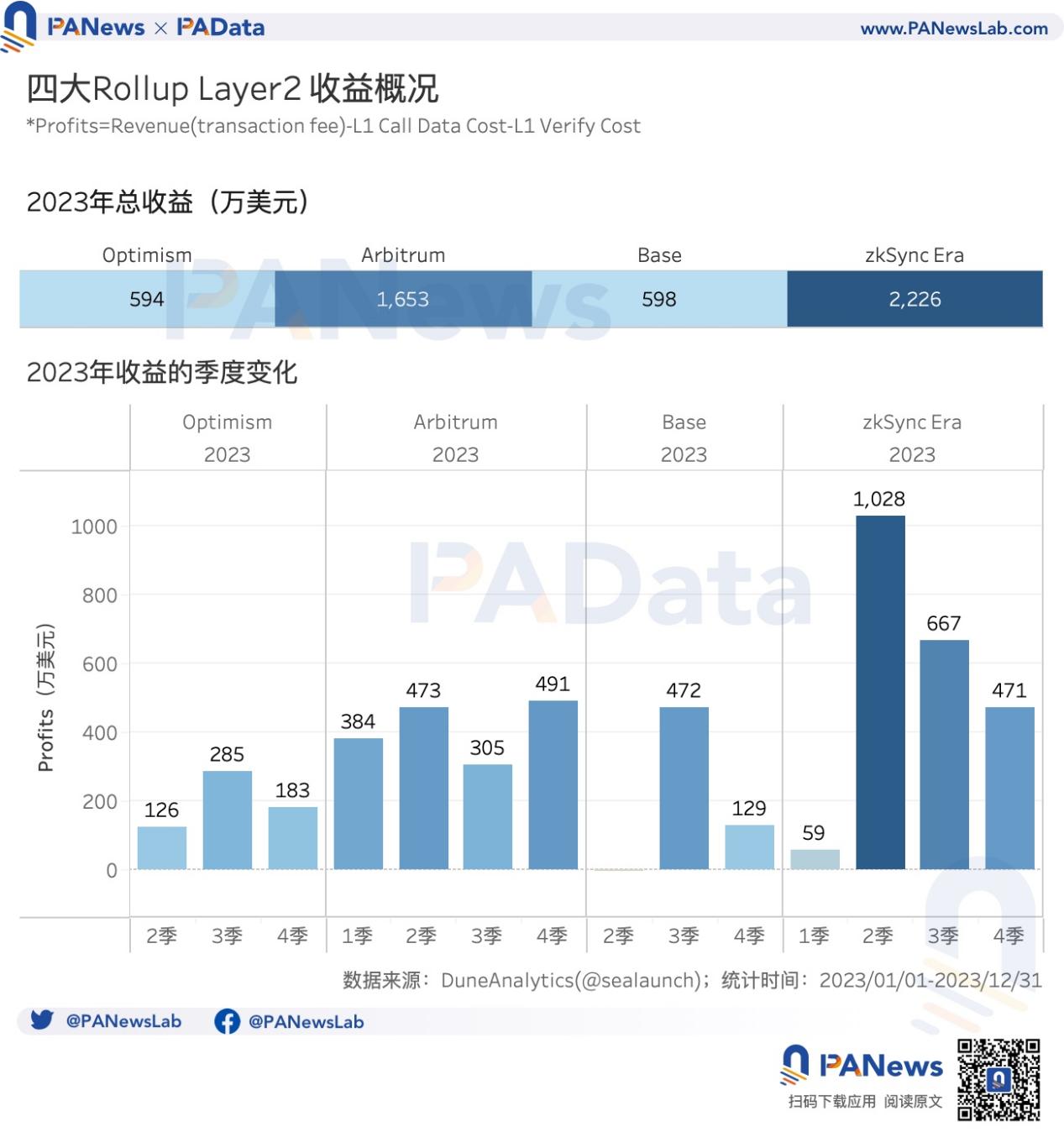

4 条主要的 Rollup 类 L2 中,zkSync Era 的年收益最高,达到了 2226 万美元,其次是 Arbitrum,达到了 1653 万美元。而 Base 和 Optimism 都不到 600 万美元。

-

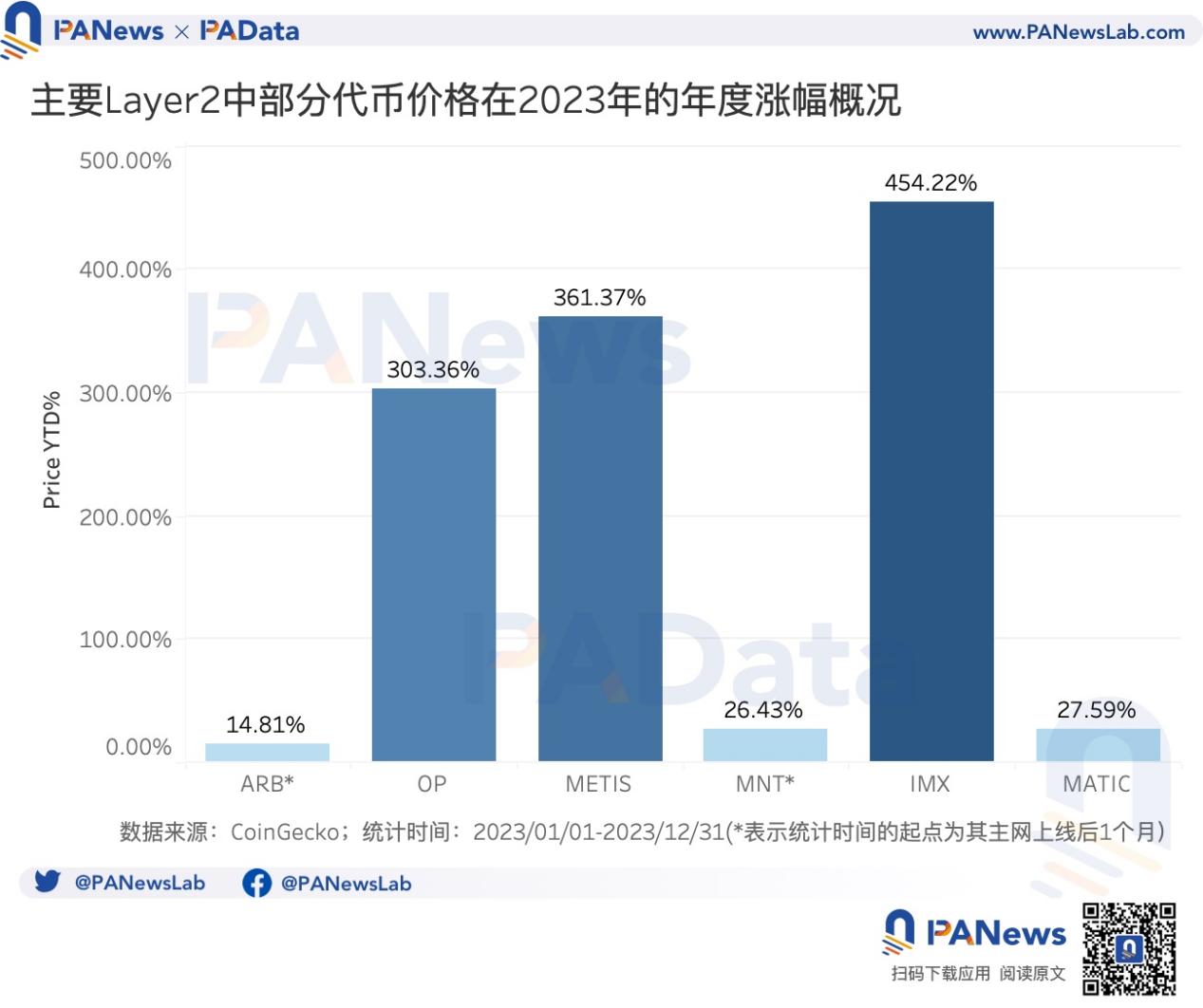

2023 年币价涨幅最高的是 IMX,上涨超 454%,其次是 METIS 和 OP,都上涨超 300%。ARB 的价格却表现平平,全年仅上涨了 14.81%。

01、上海升级后质押总额增长近 60% 但增速下滑,全年燃烧总额超 109 万 ETH 实现通缩

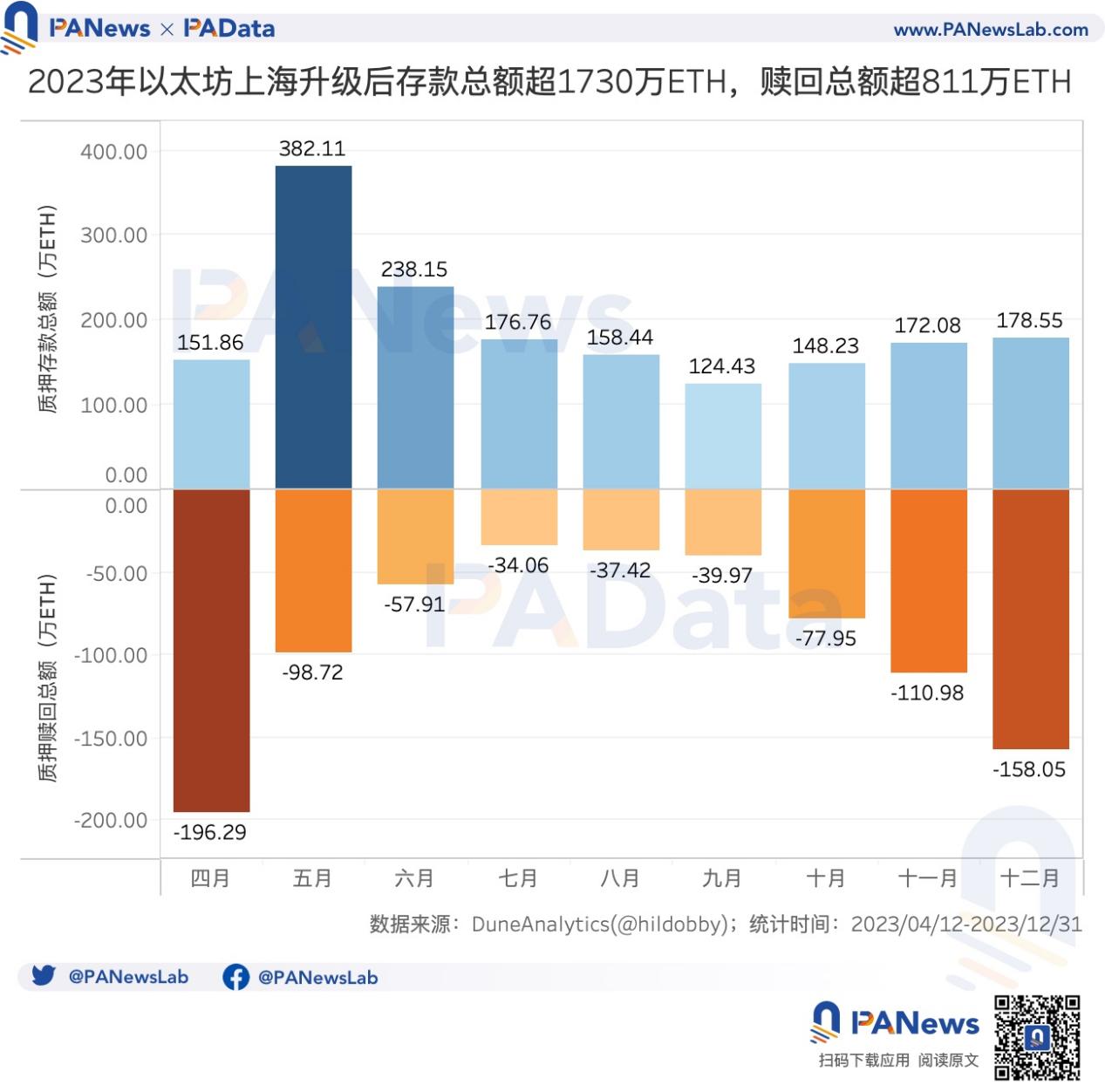

以太坊自 4 月 12 日顺利完成上海升级后至年末,存款总额约为 1730.61 万 ETH,赎回总额(包括 Principal 和 Rewards 赎回)约为 811.35 万 ETH。其中,赎回总额呈倒「U」型,4 月和 12 月较高,分别超过 196 万 ETH 和 158 万 ETH。而存款总额基本稳定,除了 5 月吸引了 382 万 ETH 以外,其他每月的存款总额大约在 168 万 ETH 左右。

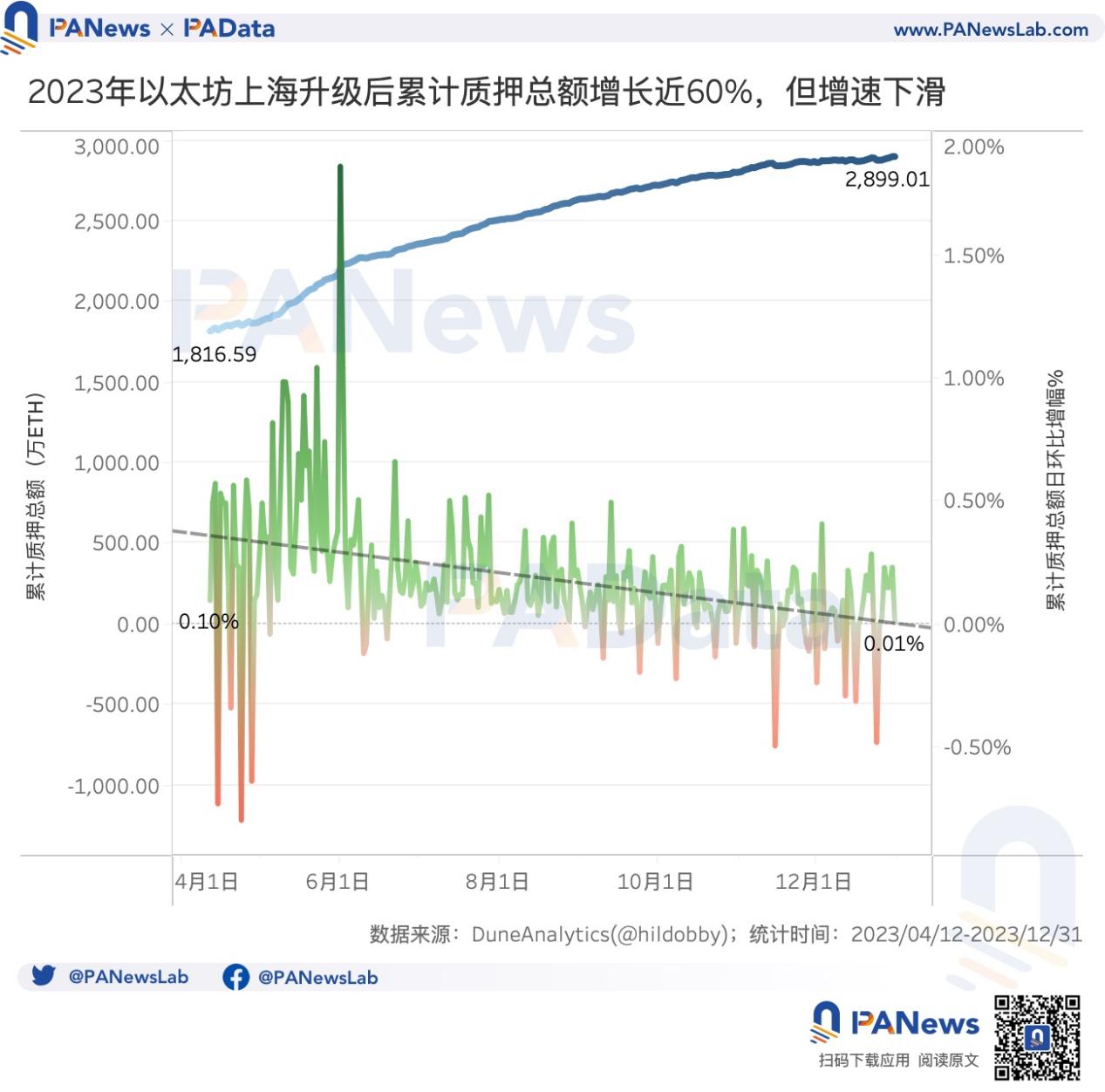

上海升级后,年内累计质押总额从 1816.59 万 ETH 增长至了 2899.01 万 ETH,增量为 1082.42 万 ETH,涨幅约为 60%。

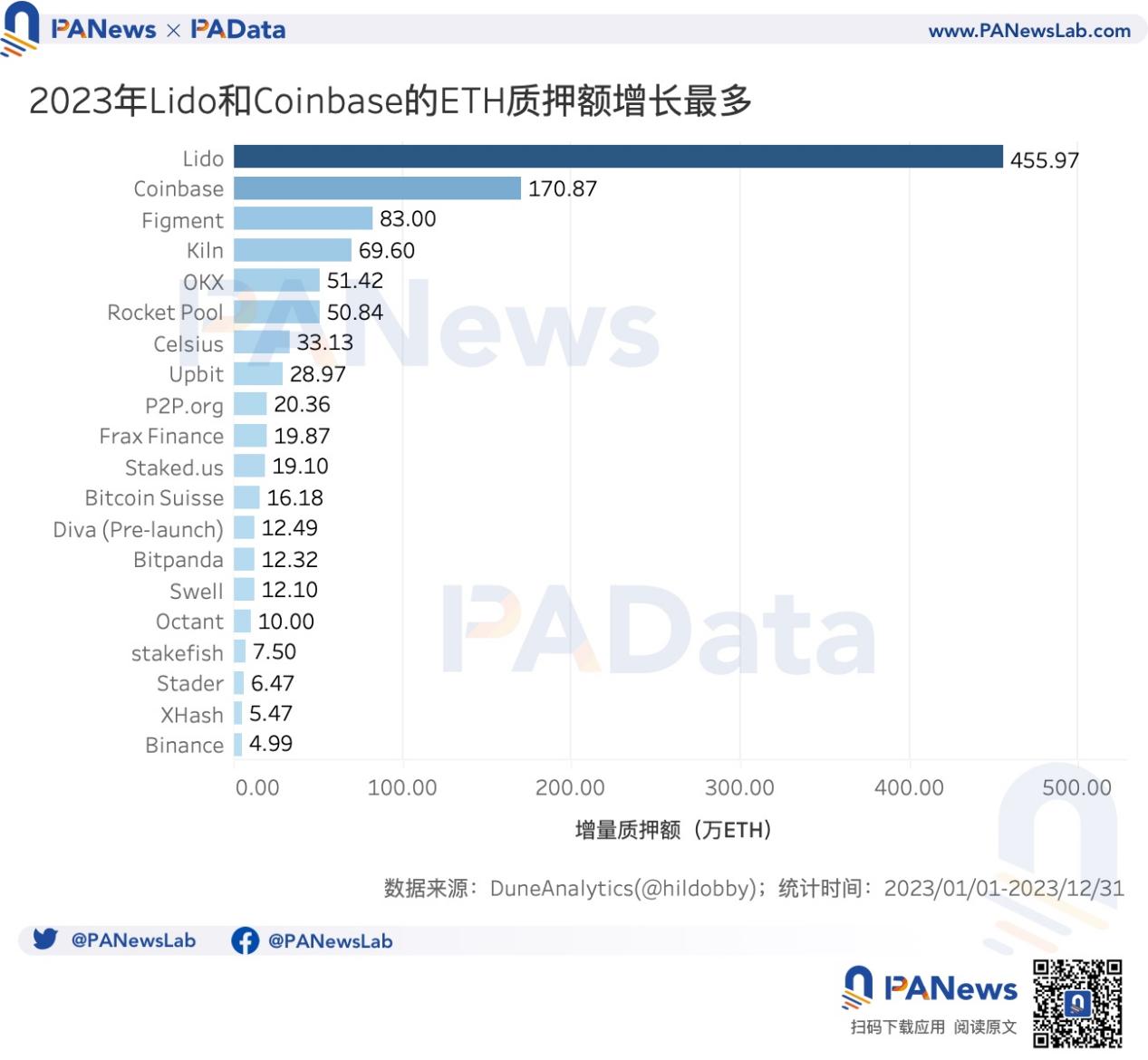

从质押主体来看,Lido 和 Coinbase 是 2023 年质押总额增长最多的两大主体,分别增长了 455.97 万 ETH 和 170.87 万,而其他主体的增量均不过百万 ETH。其中,Figment、Kiln、OKX 和 Rocket Pool 的质押总额增长超 50 万 ETH,增长较多。

不过,从全年数据来看,以太坊质押总额的增速在快速下降。5 月,累计质押总额的平均日环比增速达到峰值,为 0.48%,但此后,该值逐月下降,到 12 月,已经降至 0.03%,下降趋势十分明显。这意味着,人们已经不再像过去那样热衷于质押存款了。

根据 DuneAnalytics 的数据,尽管,以太坊的质押利率已经从年初的 4.18% 降至年末的 3.09%,但这仍然不失为一种稳定的理财收入。一直以来,有一种声音认为,以太坊的高质押利率可能会吸引更多存款,从而挤压其他链上活动,影响以太坊生态的长远发展。那么从数据表现看,这种假设成立吗?

PAData 统计了上海升级后累计质押总额的日环比变化与 TVL 的日环比变化的相关性,还统计了赎回总额的日环比变化与 TVL 的日环比变化的相关性。这里,TVL 使用 ETH 计价方式,并且根据 DefiLlama 的定义,TVL 不包括流动性质押协议的锁仓额。

如果累计质押总额的日环比变化与 TVL 的日环比变化之间呈负相关(≤-0.5),或赎回总额的日环比变化与 TVL 的日环比变化之间呈现正相关(≥0.5),也即,当更高的质押总额日环比增幅与更低的 TVL 日环比增幅同时出现,或更高的赎回总额日环比增幅与更高的 TVL 日环比增幅同时出现时,可以认为以太坊质押活动存在「虹吸效应」,反之亦然。

相关性分析结果显示,总体上,不能证明以太坊质押活动存在「虹吸效应」。

但是,将时间周期缩短至每周,那么部分时间段内,以太坊质押活动可能存在「虹吸效应」。比如,8 月中上旬(8 月 6 日至 8 月 19 日左右),赎回总额的日环比变化与 TVL 的日环比变化之间的相关系数为 0.671,累计质押总额的日环比变化与 TVL 的日环比变化之间的相关系数为 -0.533,当时 ETH 的周均价从 1844 美元跌到了 1659 美元。这表明,当价格明确下探时,更多资金从 DeFi 流向了质押存款,以太坊质押活动可能发生「虹吸」作用。

另一个典型时间段发生在 10 月中下旬(10 月 15 日至 10 月 28 日左右),累计质押总额的日环比变化与 TVL 的日环比变化之间的相关系数为 0.708,赎回总额的日环比变化与 TVL 的日环比变化之间的相关系数为 -0.579,当时 ETH 的周均价从 1583 美元上升至 1765 美元。这表明,当价格明确上行时,资金同时从质押活动和 DeFi 活动中流出,不存在反向「虹吸」。

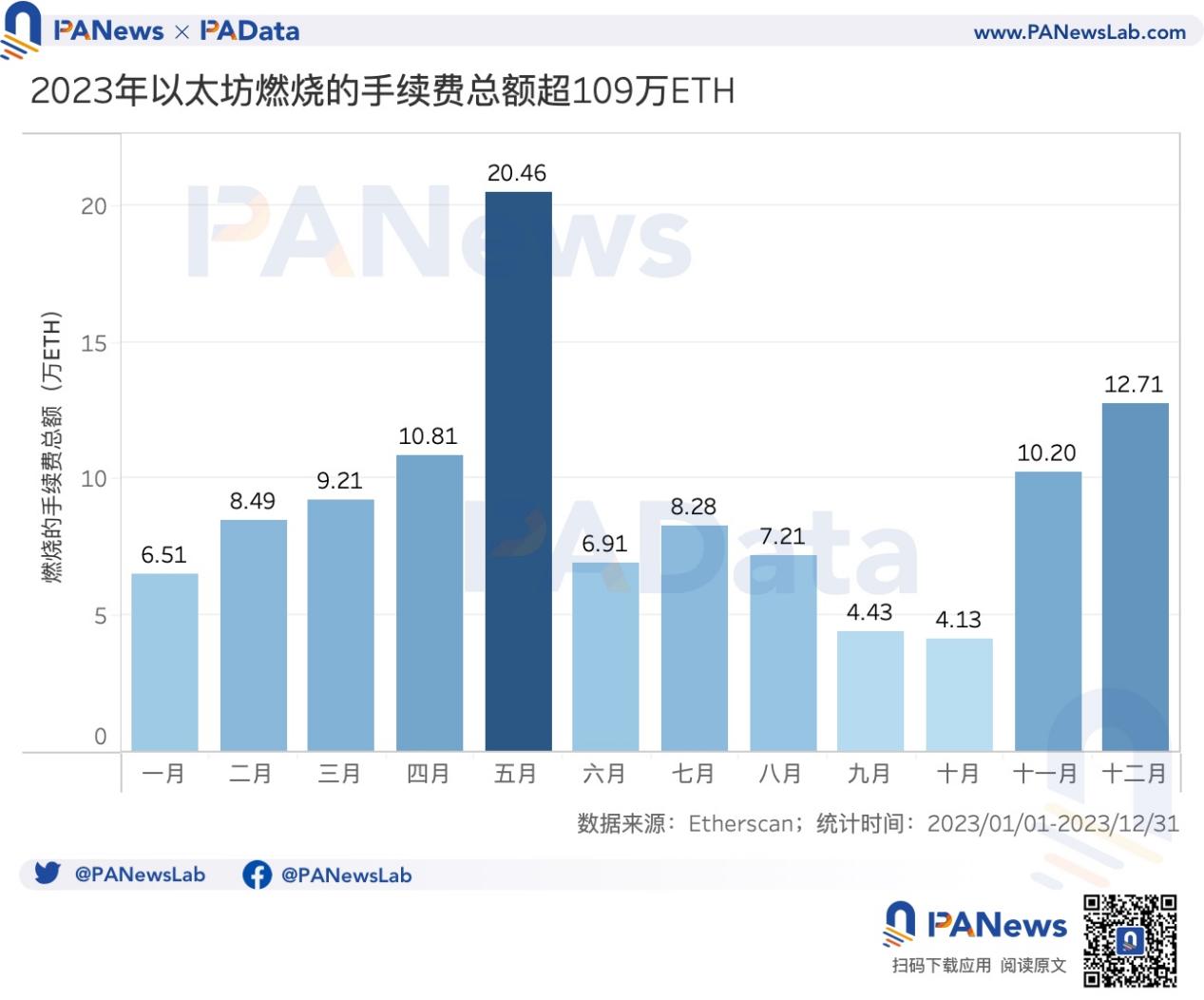

上海升级的重要前序变革之一是 EIP1559 的实行,这使得以太坊有可能实现通缩。2023 年,以太坊累计燃烧的手续费总额约为 109.35 万 ETH。其中,5 月燃烧了 20.46 万 ETH,是全年燃烧量最多的一个月;10 月燃烧了 4.13 万 ETH,是全年燃烧量最少的一个月。年末,燃烧量再次回升至 10 万 ETH 以上。

在这样的情况下,2023 年 ETH 的供应量(supply)从 1.2053 亿 ETH 下降至 1.2018 亿 ETH,减少了约 34.18 万 ETH,降幅约为 0.28%。也即,2023 年 ETH 总体上实现小幅通缩。

从日环比变化来看,2023 年的供应量平均每日减少 939 ETH。就趋势而言,供应量日环比变化的幅度在减小。也即可以理解为,通缩的趋势十分微弱,不显著。

02、12 条 L2 全年 TVL 平均增长超 333%,zkSync Era 总收益 2226 万美元

2023 年是 L2 领域快速发展的一年,不仅 OP Stack「跑马圈地」占据了大半市场,而且出现了模块化发展、并行 EVM、去中心化排序器、第三方 DA 解决方案等多种新技术趋势。蓝图似乎呼之欲出了,那么 L2 的实际发展情况究竟是怎样的?

从 L2BEAT 统计的 34 条 L2 的基本情况来看,各有 11 条采用了 Optimistic Rollup 和 ZK Rollup,两者数量相当,另有 8 条采用了 Validium,4 条采用了 Optimium。不同技术架构的主要区别在于选择组合了不同的数据可用性(DA)和证明系统(proof system)。

这些 L2 绝大部分都是通用型的,只有少数是专用于 Exchange 或 NFT 的,如 dYdX v3 和 Immutable X。

在这些 L2 中,大部分都处于技术的早期阶段。共有 17 条 L2 处于 STAGE 0,包括热门的 OP Mainnet、Base、zkSync Era、Starknet 等。只有 3 条 L2 达到了 STAGE 1,包括 Arbitrum One、dYdX v3 和 zkSync Lite。

从技术上看,STAGE 1 与 STAGE 0 阶段的主要区别在于,STAGE 1 实现了向 L1 提交状态,并部分实现了证明系统,包括用户可以基于一定的审查程序退出、可以在出现比 Security Council 更集中的参与者进行不必要升级后 7 天内退出等。

另外还有 2 条 L2 达到了更高的 STAGE 2,其与 STAGE 1 的技术区别主要在于,STAGE 2 进一步完善了证明系统,包括欺诈证明提交只对白名单参与者开放、与链上可证明的漏洞无关的升级提供少于 30 天的退出时间、Security Council 的行动并不局限于链上可证明的漏洞等。

目前,L2 中 TVL(指以太坊托管合同中锁定的总价值,可能包括外部桥接和本地创建的资产)最高的是 Arbitrum One,达到了 93.70 亿美元,其次是 OP Mainnet,达到了 60.50 亿美元。除这两者之外,其他 L2 的 TVL 都不超过 7 亿美元。L2 的市场份额基本由 Arbitrum One 和 OP Mainnet 分享。

不过,2023 年,L2 市场在双雄之外仍然出现了很多「新面孔」。在 12 条 TVL 最高的 L2 中,2023 年才发布主网的就有 6 条,比例高达一半。这些新 L2 乘势而上,在年内实现了较高的 TVL 增幅,比如 Manta Pacific 的 TVL 增长超 5387%,Starknet 和 Polygon zk EVM 的 TVL 增长都增长超 2000%。

其他 TVL 增幅较高的还有 Metis Andromeda 和 Linea,分别超过了 688% 和 488%。另外,Arbitrum One、OP Mainnet、Immutable X 等较早上线的小白导航 L2 也实现了超过 200% 的 TVL 增幅。

受制于数据可得性,接下来对链上数据的分析只局限于部分 TVL 较高的 L2。

从交易次数来看,2023 年全年累计交易次数最多的是 Arbitrum One,超过了 2.75 亿次。其次是 zkSync Era,超过了 2.18 亿次。OP Mainnet 也超过了 1.36 亿次,其他统计范围内的 L2 的累计交易次数都不足 1 亿次,有的甚至不足 1 千万次。

值得关注的是,受到铭文热潮的影响,Arbitrum One 和 zkSync Era 在年末的 TPS 一度超过了以太坊,经受住了高频交互的考验。

从用户规模的角度来看,统计范围内的 L2 都在 2023 年实现了非常显著的增长。独立地址年增幅最高的是 Base,增长超 7166%,其次是 OP Mainnet,增长超 3683%。日活跃地址数年增幅最高的是 Mantle,增长超 886%,其次是 Metis Andromeda,增长超 455%。总的来说,这意味着不仅更多人开始使用 L2,并且使用的频率也更高了。

尽管 L2 的发展一片光明,不过就目前而言,其资金规模和用户规模仍然比较有限,这映射到营收上则表现为 L2 的收益并不高。对 4 条主要的 Rollup 类 L2 的收益进行统计后发现,zkSync Era 的年收益最高,达到了 2226 万美元,其次是 Arbitrum,达到了 1653 万美元。而 Base 和 Optimism 都不到 600 万美元。

而且,L2 的收入还不与其交易次数同步,因为交易次数的增加通常也意味着在 DA 方面的成本提高,比如 zkSync Era 的高收益主要来自 2 季度,而不是铭文热的 4 季度。如何平衡手续费收入和 DA 成本也许会成为 L2 未来发展需要解决的一个重要问题。

如果将 L2 的快速发展映射到币价表现上,那么其间还存在着一些分化和错位。在高 TVL 的 L2 中,已经发行代币的仍然不多。其中,2023 年币价涨幅最高的是 IMX,上涨超 454%,其次是 METIS 和 OP,都上涨超 300%。不过,尽管 ARB 的其他数据表现亮眼,ARB 的价格却表现平平,全年仅上涨了 14.81%,还低于 MNT 和 MATIC。

2024 年可能有更多 L2 项目将发行代币,如何平衡手续费收入和 DA 成本,如何为代币提供价值支撑依然会成为 L2 未来发展需要解决的重要问题。

文章来源于互联网:数说以太坊 2023:质押额 +60%、全年供应量 -0.28%、12 条 L2 的 TVL 平均 +333%

相关推荐: 明牌积分激励:2024 年 20 个必撸项目汇总

合理的积分模型和策略是确保积分系统短、中期可持续发展的关键。 撰文:Karen,Foresight News 越来越多的项目方开始推出积分系统,来鼓励用户积极参与其中,并提高用户的留存率和忠诚度。这也被广泛认为是空投发布前的一种有效引流策略。而对于用户来说,不…